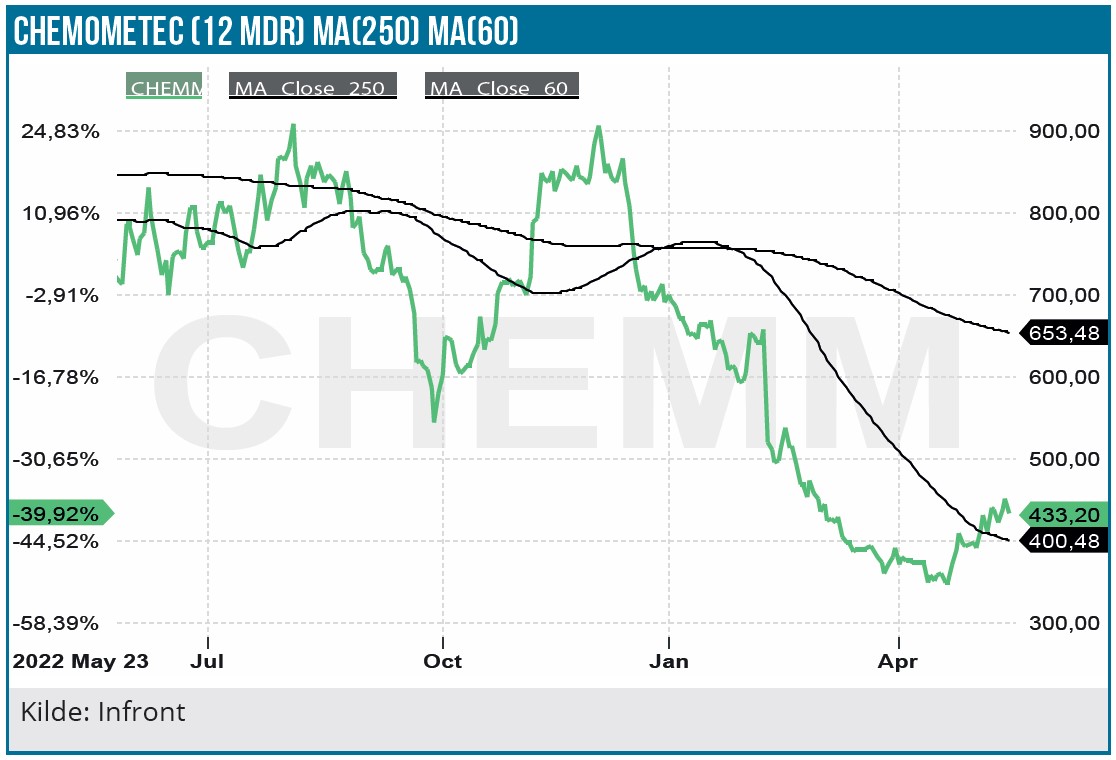

Den tidligere vækstkomet ChemoMetec oplever fortsat markant faldende salg af instrumenter. Salgsdykket, der startede i USA, har nu også bredt sig til Europa. Salg af forbrugsvarer begrænser det samlede omsætningsfald. Aktiens stigning på 30 % de seneste uger synes at bunde i opkøbsspekulation, skriver chefredaktør Morten W. Langer

ChemoMetecs nye adm. direktør Rasmus Kofoed overtager roret i den tidligere vækstkomet i en meget udfordrende periode, hvor salget af instrumenter er styrtdykket over de seneste kvartaler. Udsigterne er ikke umiddelbart særligt gunstige, hvad ledelsen også erkender i det seneste regnskab for 3. kvartal. Alligevel er aktien på det seneste sprunget 30 % i vejret på en måneds tid, og det kom der er god forklaring på forleden. En stor global kapitalforvalter, Invesco, har nemlig over de seneste måneder i al ubemærkethed øget den samlede ejerandel til over 10 %. Ejerandelen blev afsløret forleden, hvor der i løbet af to dage kom to storaktionærmeddelelser fra to forskellige fonde i samme familie, som tilsyneladende ikke opfattes som én aktionær, som det ellers er normen efter danske regler.

Den 15. maj 13:20 kom den første børsmeddelelse om, at ”Invesco Ltd. har meddelt ChemoMetec A/S, at Invesco Ltd. ejer 887.743 aktier i ChemoMetec A/S svarende til 5,10 % af aktiekapitalen.” Dagen efter kl. 11:32 kom endnu en storaktionær meddelelse, hvor det blev oplyst, at ”Invesco Ltd. har meddelt ChemoMetec A/S, at AIM International Mutual Funds (Invesco International Mutual Funds) ejer 881.141 aktier i ChemoMetec A/S svarende til 5,06 % af aktiekapitalen.”

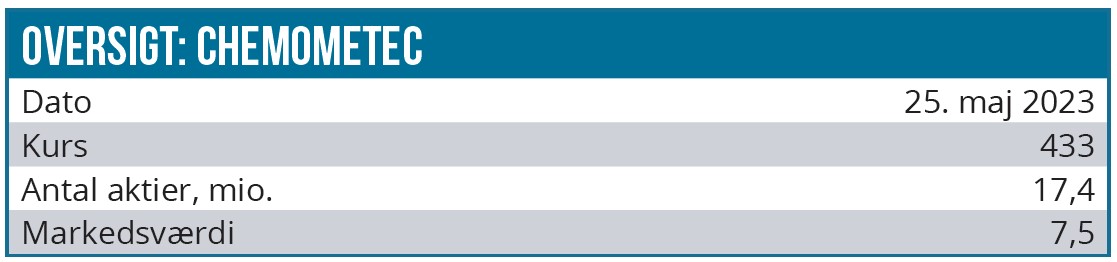

ChemoMetec bekræfter overfor Økonomisk Ugebrev, at der er tale om to forskellige storaktionærer, under Invesco-hatten, der altså ejer over 10 % af selskabet, som aktuelt har en børsværdi på 7,7 mia. DKK. De to Invesco-fonde har altså investeret en lille milliard DKK i selskabet, og det aktualiserer tidligere spekulationer om, hvorvidt ChemoMetecs storaktionærer er blevet mere varme på en exit. Uden en exit-præmie står aktien til at blive sat meget markant nedad fra det aktuelle kursleje.

Velkendt er det, at ChemoMetec af de store konkurrenter ses som en lækkerbisken, trods en meget høj værdiansættelse. I det aktuelle 3. kvartalsregnskab fastholder ledelsen den tidligere udmeldte årsforventning om et EBITDA-resultat på 245-260 mio. DKK mod sidste års resultat på 223 mio. DKK.

Efter en længere årrække med flere årlige opjusteringer er situationen nu vendt rundt, og spændingen handler om, hvorvidt ledelsen kan fastholde tidligere udmeldte forventninger. I regnskabsårets første tre kvartaler var EBITDA-resultatet 202 mio. DKK, hvilket fordrer et 4. kvartalsregnskab på mellem 43 og 58 mio. DKK for at leve op til ledelsens udmelding. Det skal sammenholdes ved Q4-resultat sidste år på 48 mio. DKK

En gennemgang af 3. kvartalstallene viser, at salget af instrumenter nu også styrtdykker i Europa, fra 19 mio. DKK i 2. kvartal til 10 mio. DKK i 3. kvartal, svarende til mere end 40 % ned. I USA faldt instrumentsalget fra 32 mio. DKK i 2. kvartal til 24 mio. DKK i 3.kvartal. Til gengæld har salget af forbrugsvarer (til kundernes eksisterende instrumenter) holdt flot stand fra 2. til 3. kvartal, og det har udjævnet omsætningsfaldet på koncernniveau. Det ændrer dog ikke ved, at den basale vækstdriver hos ChemoMetec ligger alvorligt underdrejet, så vækstcasen er reduceret til en stabil til vigende forretning, i hvert fald indtil videre. Salgsforventningen er i år 430-460 mio. DKK mod 427 mio. DKK sidste år, men efter 3. kvartal peger pilen altså nedad. Ledelsen selv virker ikke synderligt optimistisk på den korte bane og påpeger, at markedet er påvirket af den ”globale afmatning og et afdæmpet investeringsklima.”

ChemoMetec synes især at være hårdt ramt af et mindre instrumentsalg til skoven af mindre biotech-firmaer, som det seneste år har haft stigende vanskelige finansieringsvilkår. Det har også sat sig tydeligt i værdiansættelserne på de børsnoterede biotekselskaber, som det ses af f.eks. XBI indekset (se også sektoroverblikket på side 17). Nasdaq US Small Cap Biotechnology index er fortsat mere end halveret siden toppen i starten af 2021. Den positive del af historien er, at dette aktieindeks siden marts er steget mere end 20 %, så der er måske håb forude.

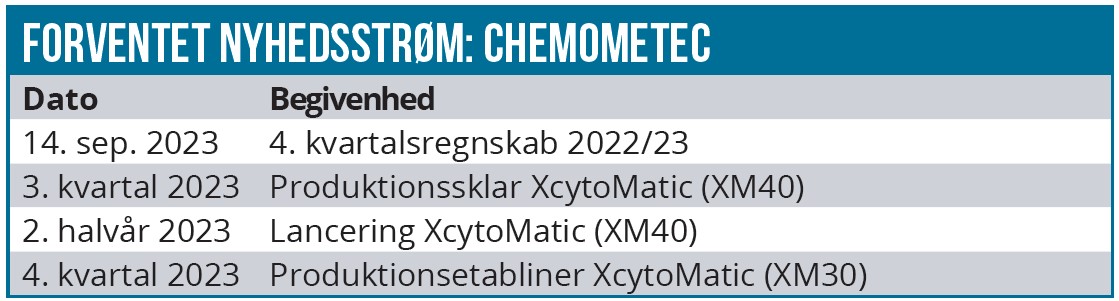

På 2-3 kvartalers sigt synes ledelsen at have store forventninger til to nye instrumenter, dels XM40, som dog ”fortsat har produktionsmæssige udfordringer med kabinettet”, og det oplyses også, at lanceringen endnu ikke er startet. For det andet nye instrument, XM30, ses produktionsstart om knap et år med efterfølgende lancering. ”Lanceringen af de nye produkter er en vigtig strategisk milepæl, der ventes at bidrage væsentligt til den fremtidige omsætningsvækst,” skriver ledelsen.

Morten W. Langer

Anbefaling og Kursmål

I februar (Life Science nr. 4/2023) gentog vi vor ChemoMetec anbefaling spekulativt salg og sænkede kursmålet betydeligt til 400 DKK. Væksttoget er stadig bremset alvorligt op, og indtil der er tegn på, at det genstarter, ser vi ikke aktien som købsværdig. Vi fastholder derfor anbefalingen og kursmålet på 400 DKK og noterer, at det kursmål i høj grad også drives af et forventet stemningsskift hos investorerne.

Børshistorien er fuld af eksempler på, hvad der sker med kursen, når en vækstcase bremser voldsomt op, og både estimater og multipler skal nedjusteres. Det er sjældent kønt at se på, og det er svært at se, hvorfra en tilbagevenden til høj vækst skal komme fra lige pt., når kunderne nu hurtigt har strammet livremmen ind og næppe kommer til at slække den i samme tempo.

Det kan diskuteres, om aktiekursen på 450 DKK stadig berettiger til anbefalingen SPEKULATIVT SALG, eller om vi er ved at være i et mere neutralt område. Den seneste voldsomme stigning fra bunden omkring 350 DKK får os til at fastholde den lidt aggressive spekulative salgsanbefaling, uanset at aktien kan ligne en aktie, der har vendt rundt, og købsrygterne så småt svirrer. Det er dog nok bedre ”at være safe than sorry” i disse tider, når det kommer til højt værdisatte vækstaktier, som ikke kører på skinner.

Steen Albrechtsen, redaktør ØU Life Science

Kurs på anbefalingstidspunkt: 433 DKK

Kursmål: 400 DKK

Analysedato: 25. maj 2023

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her