Opdateringen fra selskabet efter 1. kvartal gav ikke meget håb om, at der ligger en vending lige om hjørnet. Tallene viser tydeligt, at det er svære tider for selskabets kunder, som tydeligvis har smækket kassen i for nye instrumentkøb.

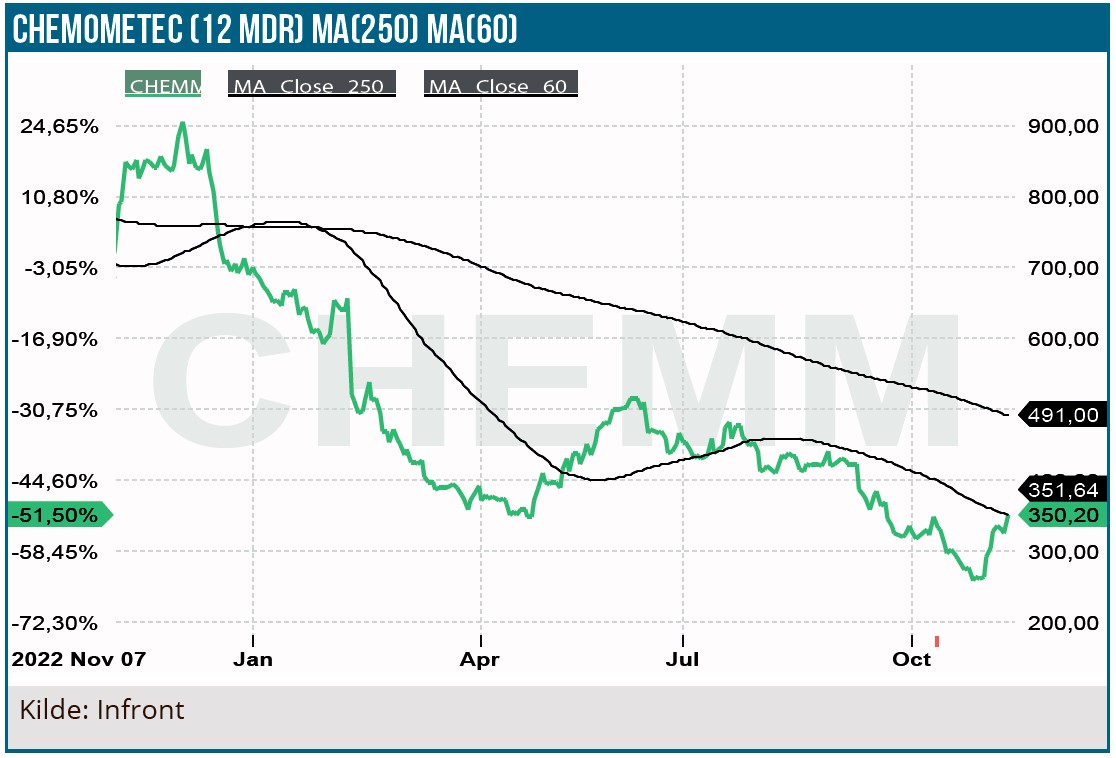

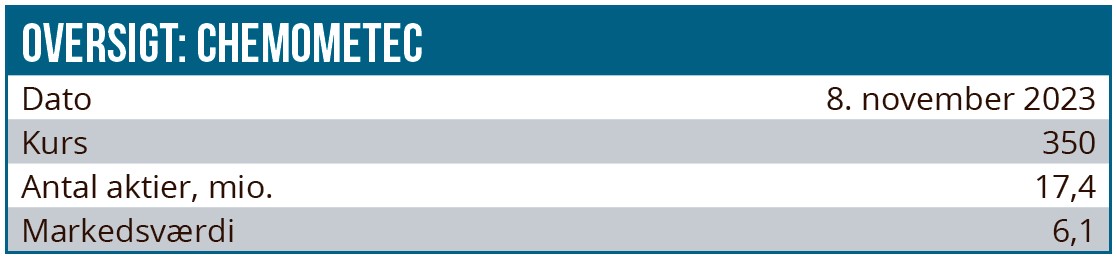

Det er under 2 mdr. siden, at ChemoMetec aflagde et årsregnskab, der klart bekræftede, at væksthistorien er forsvundet – i hvert fald midlertidigt. Det sås både i det realiserede resultat og i de lave forventninger til det nye regnskabsår.

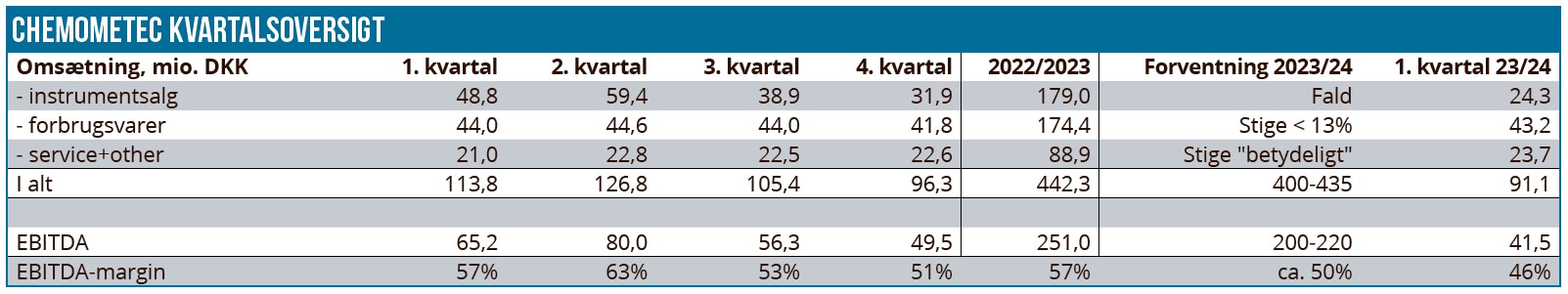

Denne uges opdatering med enkelte tal for 1. kvartal var derfor som forventet heller ikke nogen fest og viste et omsætningsfald på 20 % i forhold til samme kvartal året før. En lavere USD bidrager negativt, uden at ChemoMetec specificerer effekten præcist, men anfører dog, at USD-kursen gennemsnitligt har ligget 7 % lavere i perioden. Da omsætningen i USA og Canada udgør omkring 60 %, er vort bedste bud derfor, at USD-effekten i regnskabstallene er encifret på ca. 4 %. Det efterlader alt andet lige selskabet med en uændret heftig omsætningstilbagegang på lige over 15 % ”organisk”. Går vi et spadestik ned i tallene står det klart, at det er instrumentsalget, der skuffer voldsomt med et omsætningsfald på 50 % til 24,3 mio. DKK. Forklaringen er stadig, at selskabets kunder (bl.a. i bioteksektoren) har det svært økonomisk. Helt præcist skriver ChemoMetec at omsætningen var påvirket af ”…højere renter og et afdæmpet investeringsklima inden for vores vigtigste forretningsområder… har ført til lavere aktivitet hos vores kunder og dermed mindre efterspørgsel efter ChemoMetecs instrumenter”

Ser vi på biotekselskabernes udvikling på det seneste, må vi konstatere, at sektoren stadig er ret kriseramt, og at en vending ikke ligefrem ligger i kortene. XBI-indekset er igen nedgående og ikke langt fra lavpunktet sidste år. Og selvom aktiekurserne skulle få det bedre, og selskaberne over en bred kam får nemmere adgang til kapital, så forventer vi ikke, at de styrter ud og bruger pengene på nye instrumenter.

Forbrug og service stabil

Det positive – eller neutrale – element i regnskabet er, at omsætningen fra forbrugsvarer og services stadig ligger ganske stabilt omkring 40-44 mio. DKK for forbrugsvarer og 22-24 mio. DKK for services inkl. ”andet”. Det giver i 1. kvartal en samlet omsætning på 67 mio. DKK, og hvis vi annualiserer dette, ligger der en omsætning på 265-270 mio. DKK, hvis udviklingen stadig er flad. En lille stigning kan løfte salget til 280-290 mio. DKK, men næppe meget mere end det. Som det fremgår af tabellen på næste side, har de sidste 5 kvartaler været ret stabile.

Lægger vi instrumentsalget i 1. kvartal på 24,3 mio. til, er der i udgangspunktet omkring 300 mio. DKK i omsætning i hus for regnskabsåret. Det efterlader en omsætningsmanko på 100-135 mio. DKK op til årsforventningen på 400-435 mio. DKK, som altså skal dækkes af instrumentsalget i de resterende kvartaler af året, og måske også med lidt hjælp fra prisforhøjelser.

Med 3 kvartaler tilbage er det 33-45 mio. DKK per kvartal, og det er selvfølgelig ikke umuligt med tanke på, at vi blot skal et par kvartaler tilbage for at finde det niveau. Men det bliver nok ikke nogen nem kamp at nå i mål. I hvert fald ikke i toppen af intervallet.

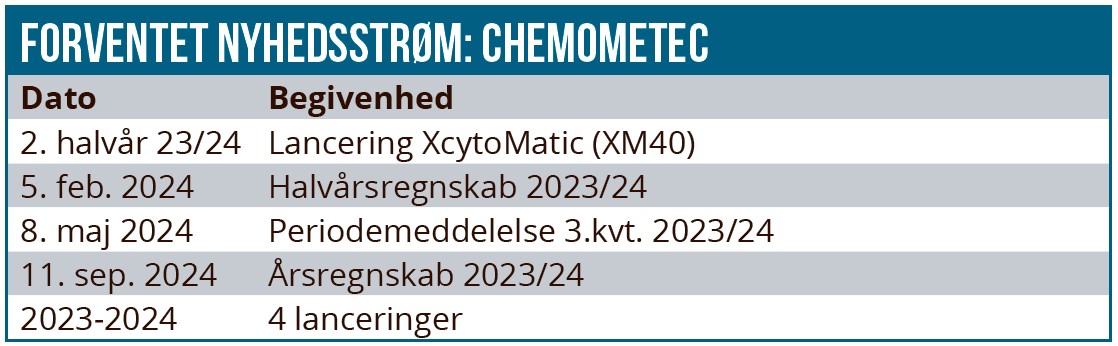

Kan XM40-lancering nå at redde omsætningen?

Den store ubekendte er naturligvis, hvilket salg de nye og kommende instrumenter kan genere. Her retter fokus sig i første omgang mod det store instrument XcytoMatic40, som har været forsinket en del gange. Nu er man endelig nået dertil, hvor den første serie (0-serie) kan produceres i regnskabsårets 2. kvartal. Dvs. faktisk inden årets udgang. Næste skridt herefter vil være en fuld lancering og levering til de kunder, der har forudbestilt allerede. XM30 følger en tidslinje, der ligger lidt efter, og ChemoMetec skriver, at det er XM40, der gradvist vil påvirke omsætningen fra og med 2. halvår af regnskabsåret. Underforstået ingen væsentlig indtægt eller lancering til XM30 i dette regnskabsår. Det er nærliggende at antage, at det er det nye instrument, der skal bringe ChemoMetec i mål i forhold til omsætningsforventningen for 2023/2024. Og det anser vi ikke som nogen helt nem eller risikofri opgave – ikke mindst med tanke på de mange forsinkelser undervejs i udviklingen af XM40.

Den fuldautomatiske XcytoMatic platform (herunder XM40) skal bane vej ind på det såkaldte bioprocessing marked (de mere industrielle processer nødvendige i produktionen af lægemidler med biologiske organismer), som tidligere er blevet anslået til at have en værdi på op til 800 mio. kr. og i dag anslås til 800-1.000 mio. DKK. Dét marked domineres af andre spillere med mere automatiserede produkter end ChemoMetecs hidtidige produkter celletællere. Bioprocessing er betydeligt mere industrielt end det primære marked i dag, som typisk vil være laboratorier, hospitaler og andre mere forskningsbaserede institutioner og selskaber.

Prissætning er stadig en udfordring for aktien

Grundlæggende driver ChemoMetec ikke nogen dårlig forretning, hvilket også understreges af den stabile service og forbrugsvare-forretning. Det gør det lidt sværere at sige, at aktien er meget skævt prissat på børsen, men vi må konstatere, at væksten er væk i øjeblikket, og at der i vores øjne nu er berettiget tvivl, om man kan nå i mål for i år på basis af 1. kvartalstallene. Som skrevet kan det ikke udelukkes, men det handler jo i øjeblikket også om, hvorvidt man som investor ikke bør kræve en rabat for den usikkerhed? Det helt store og overordnede spørgsmål for aktien er naturligvis relateret til væksten. Vender den tilbage og hvornår sker det i så fald? Som vi skrev sidst, er udfordringen, at den vedvarende solide 2-cifrede vækst i omsætningen, der drev store skalafordele på bundlinjen og drev P/E-multiplen op omkring 100, nu i bedste fald er udskudt med et, to eller flere år. I værste fald er den helt aflyst. Og så er vores reviderede kursmål, der modsvarer en P/E-multipel omkring 30, fortsat alt for høj. Bedre bliver det ikke af, at investorerne fortsat ikke er villige til at betale det samme for vækstaktier som tidligere, nu hvor renteniveauet er helt anderledes og pludselig giver reelle investeringsalternativer. Vi så også tydeligt, hvor hårdt aktien reagerede på renteuroen for nylig, som sendte den helt ned omkring kurs 260 DKK i slutningen af oktober. De kommende produktlanceringer kan givetvis skubbe lidt til væksten og interessen, og herunder også indtoget på det ”nye” marked indenfor bioprocessing, hvor man skal kæmpe mod 2 store spillere om markedsandele. Uanset om de kommende nye produkter er gode, bliver det næppe en nem sag at tiltvinge sig markedsandele på et marked med etablerede spillere.

Kursmål under markedskursen

Vi fastholder vort seneste kursmål på 300 DKK, der i grove træk modsvarer en P/E i nærheden af 30 og en markedsværdi omkring 5 mia. DKK. Det er absolut ikke et røverkøb, selvom vi gerne vil anerkende selskabets hidtidige track record og succes med både produkter og forretningsmodel.

Vi fastholder også anbefalingen Spekulativt Salg, fordi vi ikke ser nogen oplagt begrundelse for et multipelløft. Uden et multipelløft kan væksten kun komme fra forretningen, og der ser vi stadig både interne og eksterne udfordringer på kort sigt.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 350 DKK

Kursmål: 300 DKK

Analysedato: 9. november 2023

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her