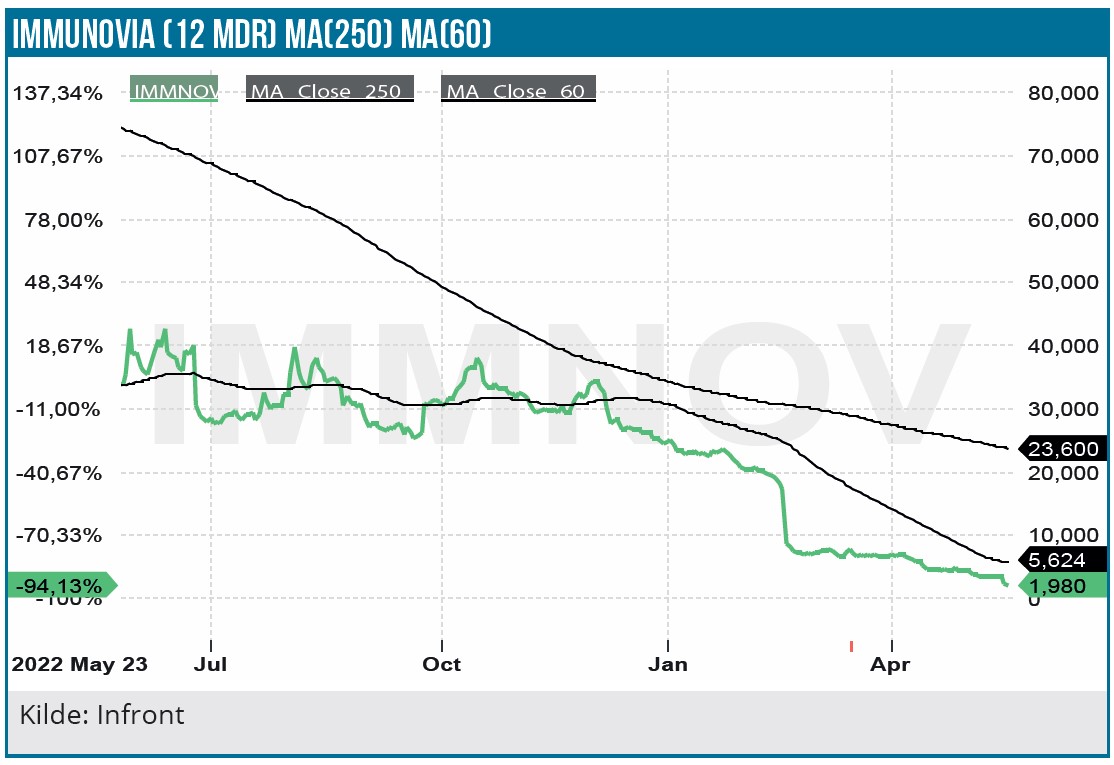

Går man omtrent et år tilbage, er det svært at se reelle fremskridt for Immunovia frem til i dag. Man kæmper stadig en svær kamp for at få tilskudsordninger til bugspytkirtelkræfttesten IMMray PanCan-d på plads i USA, og trods kapitaludvidelsen i april kan pengekassens bund skimtes kun 12 mdr. forude. En markedsværdi under 100 mio. SEK synes omvendt meget attraktivt, men uden påviselige fremskridt om 12 mdr. Så kan det blive nærmest umuligt for selskabet at rejse nye penge. Derfor er risikoen høj trods det voldsomme fald i aktiekursen på hele 70 % fra tegningskursen i sidste måned.

Vi skrev om Immunovia i august sidste år, at ”indenfor biotech og medtech er det ingen hemmelighed, at ting som regel altid tager meget længere tid end ventet”. Det har desværre nok engang vist sig at være sandt, og når man samtidig bruger forholdsvis mange penge og ikke er velpolstret, så kan det gå grueligt galt for investorerne.

Det beviste Immunovia med kapitalrejsningen i marts/april, som ikke blev fuldtegnet trods en markant rabat til aktiekursen på 20-30 SEK inden annoncering.

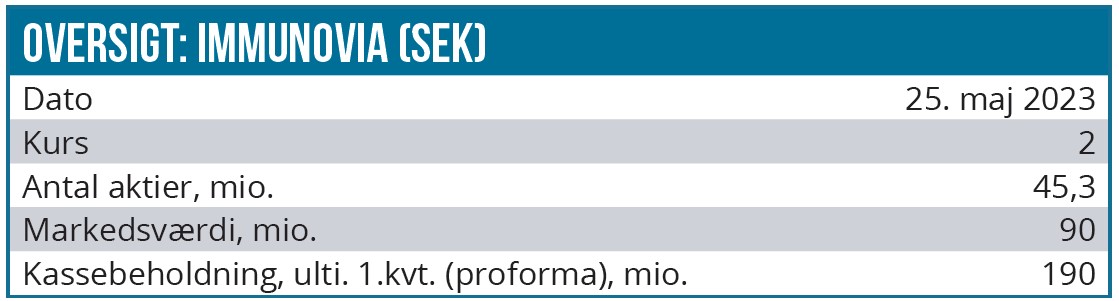

Da emissionen med en tegningskurs på 6,70 SEK ikke blev fuldtegnet, blev aktiekapitalen kun omtrentlig fordoblet fra 22 til 45 mio. stk. Ved den aktuelle kurs på 2 SEK betyder det, at markedsværdien er på ca. 90 mio. SEK, og det skal selvklart ses i forhold til, at man hentede 150 mio. SEK før omkostninger på imponerende høje 28 mio. SEK til emissionen. Med en kassebeholdning på 68 mio. SEK ultimo 1. kvartal er der ca. 190 mio. SEK at gøre godt med, og dermed handler aktien til halvdelen af sin kassebeholdning.

Det likvide beredskab inkl. emissionsprovenuet rækker rundt regnet 12 mdr. frem, for man bekræftede også, at det månedlige cash burn ligger i den nedre del af et interval på 15-20 mio. SEK per måned. Ikke overraskende vil der altså ikke gå mange måneder, førend markedsværdien igen vil være over kassebeholdningen.

Ingen frelse i 1. kvartal, snarere tværtimod

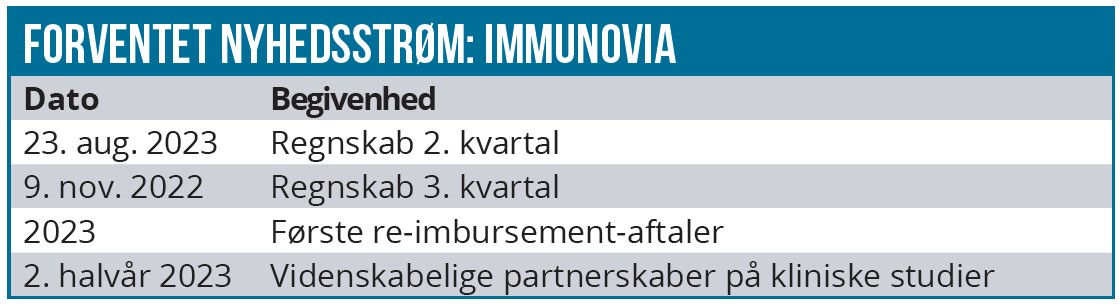

Regnskabet for 1. kvartal var ikke opmuntrende læsning. Ikke så meget pga. tallene, men mere fordi det for alvor står klart, at et kommercielt gennembrud begynder at have lange udsigter og trange vilkår.

Først og fremmest bliver der talt om en beskeden salgsvækst i år (”modest sales growth”), og da omsætningen jo i forvejen kun er et par 100.000 SEK i kvartalet, er det ikke noget, der på nogen måde vil kunne gøre en forskel i cash burnet. Omsætningen ligger også stadig milevidt fra de estimater på et højt 2-cifret millionbeløb, der lå i markedet ved indgangen til 2022.

Grundet de lange udsigter til bredere payer-dækning bliver investeringerne i salgsstyrken også begrænset, og salget i år kan nærmest kun forventes at komme fra selvbetalere, som ovenikøbet vil få rabat. Vi må også konstatere, at patienternes lyst til at selv at betale har været ret begrænset og overraskende lav i forhold til, hvor dødelig bugspytkirtelkræft er, og hvor stor en forskel det kan gøre at opdage sygdommen i tide. Derudover og mere bekymrende er, at Immunovia ser ud til at have svært ved få hul igennem til betalerne, bl.a. fordi man ikke har stærke nok kliniske data. Det gælder især overfor de store kommercielle sygeforsikringsordninger og den offentlige sygesikring Medicare (for alder på 65+) og dermed en meget stor og vigtig del af markedet. Tilbage er de mindre og mere innovative sygesikringsaftaler, hvor man hurtigere kan komme i gang med pilotprojekter, hvor tests og data bliver indsamlet, valideret og i rimelig grad betalt undervejs, og hvis alt går vel sidenhen afløst af egentlige og mere permanente tilskudsordninger.

Nye studier, ny ventetid

I den kliniske datapakke tæller det fejlede flerårige PanFam-1 studie tungt, fordi der som bekendt ikke var nok patienter, der udviklede bugspytkirtelkræft undervejs til at kunne lave valide statistiske konklusioner. Løsningen på det er, at man nu forsøger at få gang i en række nye studier, men problemet er grundlæggende, at studierne indenfor forebyggelse eller ”early detection” (tidlig diagnosticering) varer mange år og koster dermed både tid og ikke mindst meget kapital. Og hverken det ene eller det andet har Immunovia meget af lige nu.

Derfor forsøger Immunovia at gå den akademiske vej og komme med i forskellige allerede finansierede projekter og undersøgelser, som kan udbygge det kliniske datagrundlag for testen. Heraf vil mindst to være retrospektive, hvilket vil øge hastigheden gevaldigt, således at man allerede fra disse studier vil kunne forvente data i 2024. De andre studier vil med Immunovia egne ord vare indtil 2025 – mindst.

Og så er ringen ved at være sluttet igen tilbage til betalerne. For Immunovia vil da med flere data i hånden tidligst efter 2025 kunne gå efter de store kommercielle betalere og Medicare.

Hvis tidsperspektivet på studierne er ”mindst 2025”, ja så begynder det store kommercielle gennembrud altså at ligge mange år ude i fremtiden, og med et – må man antage – cash burn, der er skruet så langt ned som overhovedet muligt, skal der sandsynligvis skaffes flere hundrede mio. SEK i yderligere finansiering. Formentlig i størrelsesordenen 200+ mio. SEK om året.

Gravkammerstemning

Zoomer vi lidt ud, er der ingen tvivl om, at investorerne nu (med god grund) har mistet alt håb, og allerede er ved at inddiskontere den næste kapitaludvidelse om et år, som kan blive meget dyr og måske endda i praksis umuligt at gennemføre.

Det taler omvendt for, at presset på selskabet til at levere synlige fremskridt i løbet af i år er blevet endnu mere intenst. Med et sjældent set investor-sortyn er der naturligvis også store muligheder for kursgevinster, hvis der kan skabes det mindste håb om, at IMMray PanCAn-d vil kunne levere et kommercielt gennembrud før – eller måske mere oplagt – siden.

I store træk taler vi om et potentielt slutmarked, som vi tidligere har estimeret til 2-3 mio. tests eller 2-3 mia. USD ved den officielle salgspris på knap 1.000 USD. Selv med voldsomme rabatter og en lav markedsandel er der udsigt til en meget høj værdiskabelse med tanke på dagens markedsværdi af Immunovia på 90 mio. SEK.

Vi sætter en neutral-anbefaling med baggrund i en forsigtig tilgang. Omvendt må vi også sige, at kursfaldet er så voldsomt, at den absolutte markedsværdi principielt kan synes absurd lige nu. Vi har dog også stor respekt for, at der formentlig allerede om 6 mdrs. tid begynder at komme fokus på en kapitalrejsning igen.

Det fejlede PanFam-1 studie

Ultimo juni 2022 fremlagde Immunovia skuffende data fra det store PanFAM 1 studie, der blev igangsat i 2016 og afsluttet i november 2021. Desværre for selskabet havde covid-19 haft store konsekvenser for studiet, ligesom designet også bagefter har vist sig ikke at være optimalt. Oprindeligt var det planen at indrullere 2000 patienter, men man endte med kun at have 1.255 patienter med, når de ikke-gyldige patienter er sorteret fra. De frasorterede havde problemer med at overholde ½ årlige blodprøver, scanninger, m.v. og dermed var den statistiske styrke i studiet svækket fra start. Endnu mere problematisk var det, at incidensen af bugspytkirtelcancer kun var 1/10 af det forventede. Der var således kun 3 patienter, der fik bugspytkirtelkræft (dvs. 0,2 % mod en forventet incidens på 2,4 %). Ved et fuldt indrulleret studie med forventet incidens ville man således have haft næsten 50 bugspytkirtelcancer-tilfælde, og dermed et langt stærkere datagrundlag, hvor testen (forhåbentlig) tydeligt kunne have fundet en signifikant andel af de patienter, der udviklede cancer.

En forklarende faktor var, at der blev indrulleret for mange ”unge”, dvs. patienter i 50-70-årsalderen, fordi gennemsnitsalderen for en bugspytkirtelcancer-diagnose er ca. 70 år. Endvidere fik hele 52 % kun taget 2 eller færre blodprøver (studiet lagde op til blodprøver hvert halve år), hvilket betyd r, at der har været for kort tid til at patienterne overhovedet kunne nå at udvikle kræft. Og derfor var der også her endnu en årsag til d få antal cancer-tilfælde.

Specificiteten levede med 98,3 % op til de tidligere studier.

Generelt må man om P nFam-1 fra den positive side konkludere, at de i bedste fald lunkne data primært må tilskrives et fejlslagent studie, fremfor et fejlslagent produkt. Og det er nok investorernes eneste trøst.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 2 SEK

Kursmål: 3 SEK

Analysedato: 25. maj 2023

Steen Albrechtsen og/eller dennes nærmeste ejer aktier i Immunovia. Aktien ligger også i Life Science Modelporteføljen.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her