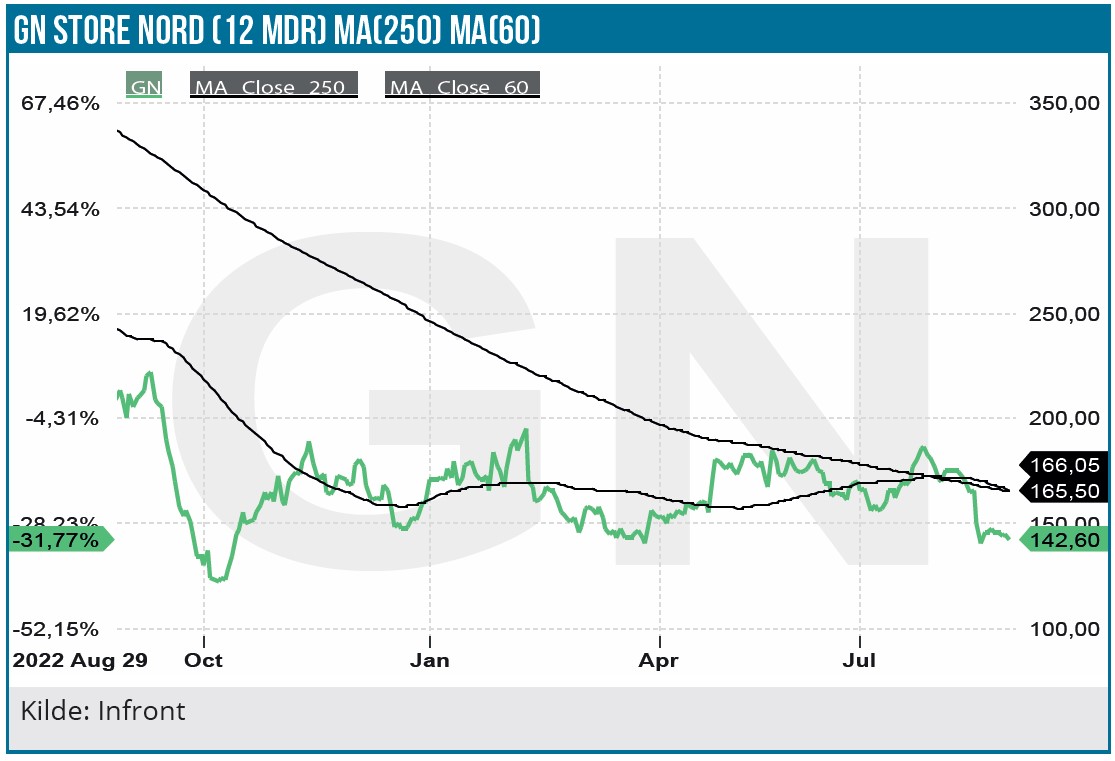

De flotte tocifrede vækstrater hos GN Audio er historie nu, hvor væksten i 2. kvartal var med negativt fortegn. Det er dog en forståelig konsekvens af det øjeblikkelige negative makroøkonomiske miljø, som medfører tilbageholdenhed hos forbrugere. Selvom GN’s kortsigtede udfordringer blev løst med kapitalplanen før sommeren, så virker det som om, at aktiemarkedet har glemt det langsigtede perspektiv, og kursreaktionen på det lidt blandede 2. kvartalsregnskab synes lidt overdrevet.

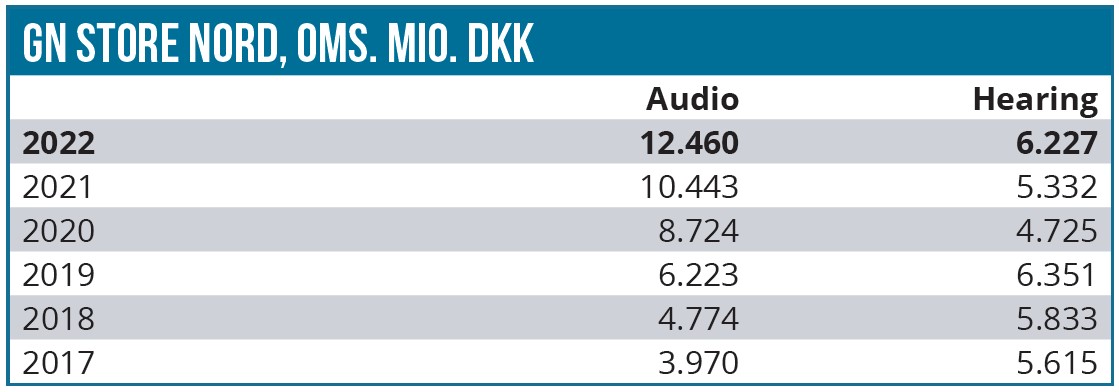

GN Store Nords 1. halvår på børsen handlede mest af alt om, hvordan refinansieringsplanen ville blive strikket sammen. Det faldt på plads før sommeren, og det har bragt fokus tilbage på driften i koncernen. Og lige netop i disse tider, hvor der ikke har været plads til regnskabsskuffelser, når investorerne gør deres stilling op, var det ikke nogen fordel for GN’s aktie.

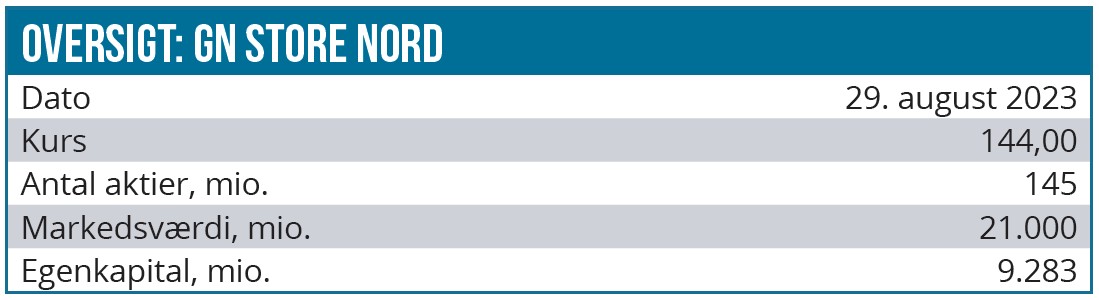

Selvom høreapparaterne i Hearing gør det godt og leverede en opjustering af den organiske vækst fra 5-10 % til 9-13 %, hvilket er et flot niveau i en sektor, hvor markedsvæksten strukturelt er i den lave encifrede ende. Med andre ord har Hearing vundet markedsandele og leveret solid vækst i 2. kvartal og skabt et godt momentum ind i resten af året.

Skuffende Audio-præcisering i bunden

Momentum er til gengæld ikke stærk i Audio, hvor makroøkonomien stadig sætter sit tydelige præg på markedsudviklingen og var baggrund for en præcisering i den nedre ende af det udstukne forventningsinterval for helåret. Et interval, der for både omsætningsvækst og margin var meget bredt fra start, afspejlende den store usikkerhed, der er pt.

For Audio blev omsætningsforventningen præciseret til -10 % til -4 % fra -10 % til +5 %. Altså ses det ikke længere som et sandsynligt udfald, at Audio ender med positiv organisk vækst for året. Det er naturligvis skuffende, hvis man ser på GN Store Nord som en vækstaktie, men omvendt bør det næppe heller være et kæmpe chok tiderne taget i betragtning.

Sidst skrev vi, at ”forventningerne allerede er skruet ned til Audios 2. kvartal, fordi sammenligningskvartalet er svært”. Det sås tydeligt i konsensusestimatet, hvor der for Audio specifikt var ventet en organisk vækst på -11,5 % for 2. kvartal og -1,7 % for helåret.

Kvartalet endte med -18 % organisk vækst, og trods lidt usikkerhed på grund af et svært sammenligningsgrundlag, er det klart, at det var markant til den forkerte side. Med nedpræciseringen til intervallet -10 % til -4 % står det også klart, at konsensus på -1,7 % også ser alt for optimistisk ud, idet vi med GN’s egne ord må anse midten af intervallet som det mest sandsynlige udfald. Dvs. -7 % sat overfor konsensus på -1,7 %.

Nedgangen hos Audio kan bedringen i Hearing ikke modsvare, og det ramte aktien. Positivt var det i øvrigt også at notere, at pengestrømmene i kvartalet blev forbedret kraftigt fra bl.a. lagernedbringelser. Frasalget af butikskæden i Portugal er også ved at falde på plads og vil generere omkring 500 mio. kr. i provenu. Næste skridt i kapitalplanen er et frasalg af hovedkontoret, som også vil frigive i omegnen af 500 mio. kr. og dermed udgøre et vigtigt skridt mere i kapitalplanen.

Hvor er bunden i Audio?

Det store spørgsmål er naturligvis ”Hvor er bunden for Audios marked?”, når vi ser bort fra SteelSeries, som indtil videre klarer det nogenlunde. SteelSeries var dog også hjulpet vækstmæssigt af en del salgskampagner pga. lagernedbringelser i 2. kvartal.

På telefonkonferencen var Audios CEO ikke meget klar i sit svar om en bund og ville kun tale om, at der lige nu sås en stabilisering, og at man håbede, at det på et tidspunkt vil vise sig som en egentlig bund for efterspørgslen på Audios markeder.

Med bl.a. det argument om stabilisering forsøgte GN lidt at flytte fokus til udviklingen fra kvartal til kvartal fremfor sammenligninger med 2022. Et andet argument er også, at sammenligningsgrundlaget nu begynder at svinge meget pga. det volatile år 2022, hvor en række faktorer påvirkede de enkle kvartaler. Hvis vi er i en stabilisering, så er det trods alt en stabilisering omkring 2,6-2,7 mia. DKK i kvartalet og dermed også en omsætning på den rigtige side af 11 mia. DKK, hvis man indregner et sæsonmæssigt stærkt 4. kvartal. Alt taget i betragtning er det et pænt niveau at stabilisere sig på, mens makroøkonomien bedres.

Brutale aktiehug

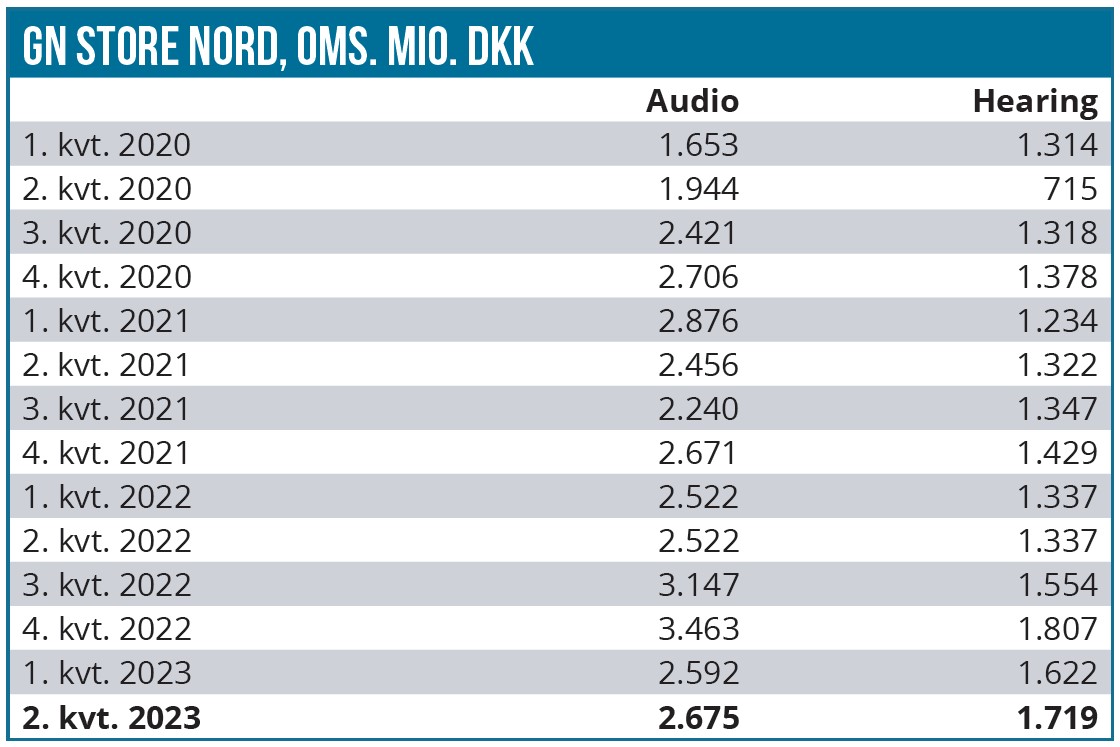

Problemet lige nu er, at Audio gennem coronaperioden og via opkøbet af SteelSeries næsten nåede at blive dobbelt så stor som Hearing-divisionen. Derfor betyder det mere for den samlede forretning, at det går skidt i Audio, end at det går godt i Hearing. Effekten slår igennem i analytikernes estimater og dermed også i den forventede prissætning af aktien.

Det er meget tydeligt, at aktiemarkedet ikke har taget vel imod GN’s regnskab og måske nærmest ledte efter en undskyldning for at sælge ud af de vækstaktier, der er prissat en smule til den høje side. GN’s regnskab blev dermed belønnet med et fald i nærheden af 15 % over et par dage og synes at være et ganske stort fald for en aktie, der i forvejen næppe var alt for høje forventninger til.

Vi sidder tilbage med en lille fornemmelse af, at investorerne i øjeblikket lidt overser det store billede. Nemlig at GN’s kapitalstruktur-problemer er løst, og at man uændret er positioneret med to forretningsben med gode markedspositioner i interessante langsigtede vækstmarkeder. At Audio har det særligt svært er sandsynligvis midlertidigt, mens virksomheder og forbrugere vænner sig til de nye makroøkonomiske tider med højere renter og risiko for recession.

Trods en tilbagegang på helt op til 10 % i år, må vi ikke glemme, at Audio-forretningen i dag er næsten dobbelt stå stor, som den var før corona, samtidig med at Hearing nu er tilbage på niveauet før corona. Vi kigger dermed stadig på et GN med en omsætning tæt på 20 mia. DKK, selvom aktiekursen er faldet voldsomt fra toppen.

Den store mangel lige nu er også indtjening, og her blev det igen gentaget – særligt for Hearing – at man føler sig meget sikker på at nå tilbage på 20 % i EBITA-margin i 2024, hvilket er i tråd med de finansielle målsætninger. For Audio er det samme øvelse, men der er naturligvis lidt tvivl, om det går lige så stærkt, når man mangler et skala-bidrag fra en øget omsætning.

Er der blot lidt hold i målsætningerne hos GN, kan vi se frem til en P/E, der allerede fra 2024 måske ligger tættere på 10 end på 20. Kapitalplanen har givet GN et par år til at få forretningen godt på gled igen, og vi ser uændret et solidt langsigtet potentiale i begge forretningsben. Det betyder også, at kursreaktionen i vores øjne synes overdrevet.

Med baggrund i audio-skuffelsen kunne vi godt ændre vort kursmål, men det vil være småting i det store perspektiv. Derfor fastholder vi kursmålet på 200 DKK som en klar indikation af, hvor vi ser aktien på sigt, når makroøkonomien forhåbentlig bedres eller stabiliseres, og investorernes tiltro til aktien øges blot en smule.

Kurs på anbefalingstidspunkt: 144 DKK Kursmål:

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 144 DKK

Kursmål: 200 DKK (12 mdr.)

Analysedato: 29. august 2023

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i GN Store Nord

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her