Årsregnskabet i sidste måned bekræftede vækstudsigterne, og det samme gjorde periodemeddelelsen i sidste uge egentlig også. Men det er værd at bemærke, at den hidtidige praksis med konservative udmeldinger ikke blev bekræftet af den ”normale” opjustering omkring 1. kvartalsmeddelelsen. Aktien har leveret et fantastisk comeback den sidste 1½ måned, men spørgsmålet er som altid, hvor længe kan den meget høje værdiansættelse fastholdes?

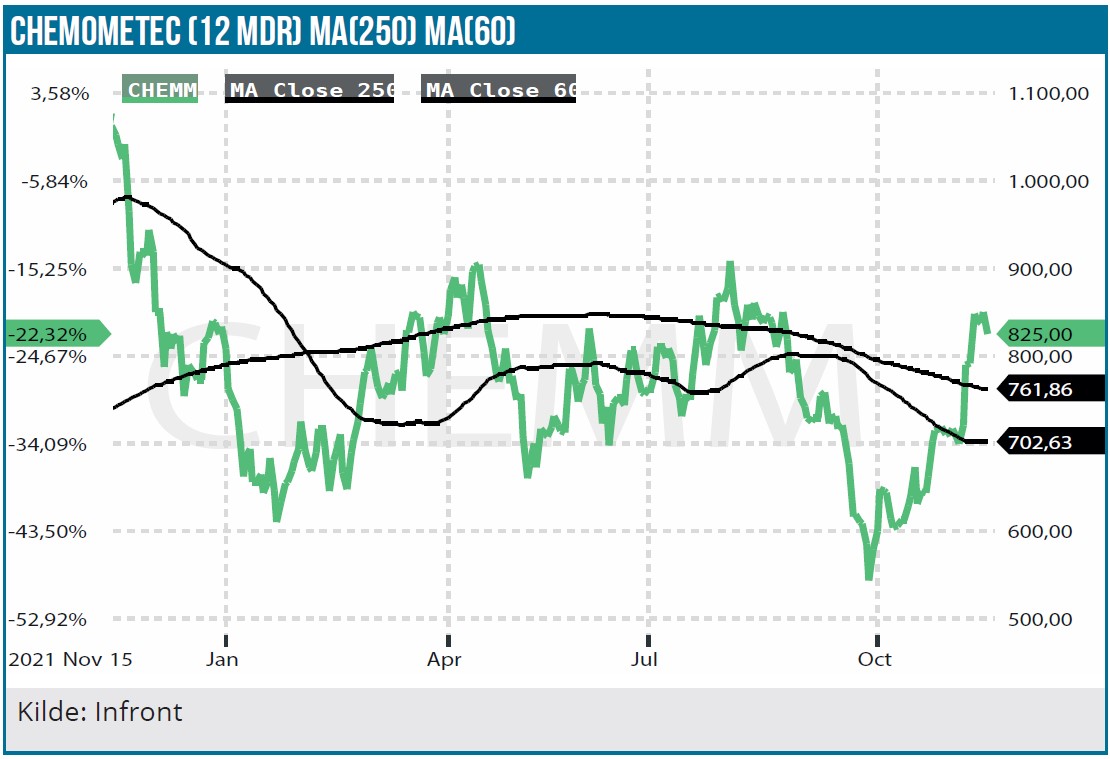

Går man knap et år tilbage, lå ChemoMetec-aktien på den rigtige side af kurs 1.000 DKK. Nu i dag er vi kun omkring 20 % nede fra dengang, men status for 1½ måned siden i slutningen af september var et fald på over 40 %. Faldet er kommet, selvom der ”som vanligt” har været til 3½ opjusteringer til årsregnskabet 2021/2022 i perioden.

Det pæne comeback til kursen på det seneste hænger givetvis sammen med det mere generelle comeback til vækstaktierne, som er kommet i takt med, at den globale rentestigningsfrygt er dæmpet en anelse. Faldet og det stærke comeback indikerer, at selskabet (og aktien) altså nu er blevet så stor, så den ikke længere bare kan leve sit eget lille ”isolerede” liv som en vækstaktie, der leverer varen gang på gang. Den bliver i høj grad nu slået i hartkorn med alle andre vækstaktier, og det er en ny slags risiko, som aktionærerne skal vænne sig til. Umiddelbart kan det være svært at sluge et fald på 40 %, når man som altid har leveret gentagne opjusteringer henover det seneste regnskabsår, men det er altså nu en virkelighed, der er bekræftet og bevist.

Selskabets egne ”udfordringer” henover det seneste regnskabsår har heller ikke gjort det nemmere at fastholde tilliden og værdiansættelsen uændret. Udover, at CEO’s hustru tidligere på året blev dømt for videregivelse af intern viden, så blev der så sent som i september måned klokket i det igen, da en investorpræsentation med forventningerne til det nye regnskabsår ved en fejl blev udsendt til flere investorer førend årsregnskabets offentliggørelse. Små ting, men det ser ikke pænt ud.

XcytoMatic tæt på målet

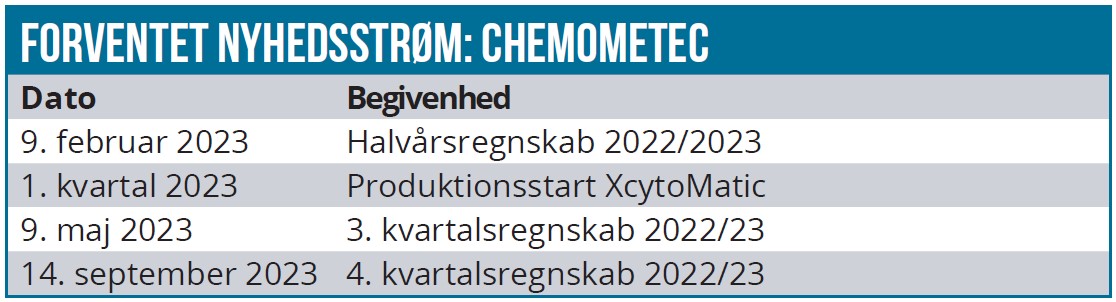

På det driftsmæssige plan blev selskabets kommende generation af celletællere, XcytoMatic, forsinket ad flere omgange i 2022. Den seneste udmelding i 1. kvartalsmeddelelsen er nu, at man har solgt det første instrument og dermed indfriet udmeldingen ved årsregnskabet om at nå et første salg inden årets udgang.

Det er dog en sandhed med modifikationer, for man har ikke kunnet serieproducere endnu, og man har således efter aftale med kunden leveret en prototype, for at kunden hurtigst muligt kan komme i gang med at validere instrumentet og derved spare tid. Når produktionen er i gang, vil kunden få ombyttet sit prototypebaserede instrument til et nyt. Denne alternative løsning er i øvrigt efterspurgt af andre kunder også, og ChemoMetecs udviklingsafdeling vil derfor håndbygge yderligere et par prototyper.

Udmeldingen er, at produktionen nu kan komme i gang i løbet af 1. kvartal 2023, og herefter vil en gradvis lancering blive igangsat.

Det er ifølge selskabet komponentmangel, der har sat en stopper for at sætte produktionen i gang, men vi kunne dog udlede af årsregnskabet, at man med 4 færdige prototyper i praksis er færdig med selve udviklingen og nu ”blot” skal have sat en serieproduktion i gang.

Den fuldautomatiske XcytoMatic platform skal bane vej ind på det såkaldte bioprocessing marked (de mere industrielle processer nødvendige i produktionen af lægemidler med biologiske organismer), som anslås at have en værdi på op til 800 mio. kr. og i dag domineres af andre spillere med mere automatiserede produkter end ChemoMetecs eksisterende celletællere. Bioprocessing er betydeligt mere industrielt end det primære marked i dag, som typisk vil være laboratorier, hospitaler og andre mere forskningsbaserede institutioner.

Stærkt indtjenende, men fortsat ikke billig

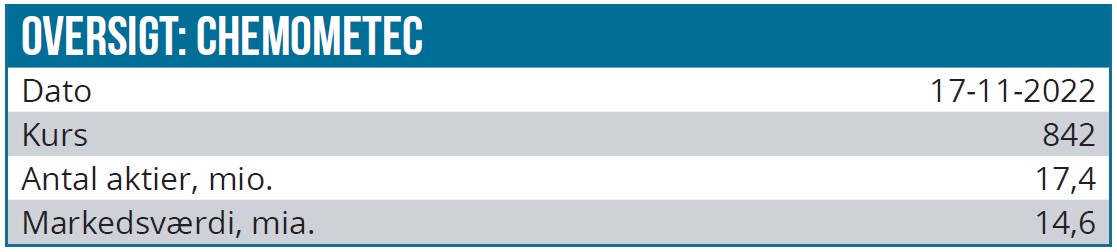

Trods kursfaldet set over de seneste 12 mdr. er ChemoMetec ikke blevet billig i konventionel forstand, dvs. efter gængse nøgletal som P/S, P/E eller EV/EBITDA eller lignende multipler, der skal værdiansætte indtjeningen.

Markedsværdien er knap 15 mia. DKK ved dagens aktiekurs på 840 DKK, hvilket sætter den realiserede 21/22-omsætning på 427 mio. DKK i perspektiv. Indtjeningstallene er meget flotte, men blegner også, når man ser på markedsværdien. EBIT nåede f.eks. 202 mio. kr., og bundlinjen blev på 159 mio. kr., svarende til en P/E på 91 ved dagens markedsværdi. Inden man helt afskriver aktien og dens P/E på 91 som vanvittig dyr, er det vigtigt at huske på de store skalaeffekter, der ligger i forretningen. Over de seneste 5 år er overskudsgraden løftet hvert eneste år og samlet fra 21,5 % til 47,5 % over perioden. Resultatet er, at bundlinjen er næsten 9-doblet på trods af, at omsætningen ”kun” er 4-doblet.

Konservative 2022/2023 forventninger?

Forventningerne til regnskabsåret 22/23 er i første omgang en vækst på 13-18 % fra 427 mio. DKK til 485-505 mio. DKK. Normalt ville der næppe være grund til at tro på denne udmelding, historikken med de mange opjusteringer taget i betragtning. Vi kan f.eks. konstatere, at den oprindelige udmelding for 21/22 var en omsætning på 316-326 mio. DKK (svarende til en vækst på 12-16 %). Facit blev en vækst på 52 % fra 281 til 427 mio. DKK med en fortsat meget sund EBITDA-margin på ca. 50 %.

Forventningen hos de få banker, der dækker selskabet, er da også, at omsætningen i 2022/2023 lander meget tættere på 600 mio. DKK og dermed også en forventet vækst i bundlinjen til 200 mio. DKK. 1. kvartalsmeddelelsen (ikke et egentligt regnskab) fra sidste uge viste en omsætningsvækst på 34 % til 113,8 mio. DKK. Skala-effekterne slog nok engang igennem, og EBITDA steg med 50 % til 65,2 mio. DKK. Uden at specificere effekten at den stigende USD påpeges det dog, at den har påvirket positivt.

Omsætningen i Nordamerika udgjorde 59 % af koncernomsætningen, og effekten af den stigende USD er således ikke ubetydelig. På den positive side kan vi notere en god fremgang i omsætningen fra forbrugsvarer og serviceaftaler, hvilket sandsynligvis også er en delforklaring på den gode fremgang i EBITDA-marginen fra 51 % til 57 % i kvartalet.

Trods den flotte fremgang var der altså ingen opjustering, og det er værd at have i baghovedet fremadrettet. Man skal i disse usikre tider ikke lægge alt for meget i det, men man skal heller ikke afskrive det som ingenting.

Stadig høj værdiansættelse

Aktien er qua sin høje værdiansættelse meget stemningsdrevet, og efter det pæne comeback på det seneste er vi nu ved at nå det område på 850-900 DKK, som har været toppen tidligere i år. Den kyniske konstatering er stadig, at udsigterne for forretningen er gode, men aktien er simpelthen for dyr i forhold til den risiko, man trods alt også tager på kortere sigt med en så høj P/E og en kommende lancering af XcytoMatic, der skal løbe perfekt og ikke ligefrem er kommet godt fra start.

Over nogle år kan forretningen godt være fordoblet igen med en tilsvarende multi-dobling af bundlinjen pga. skalafordelene. Vi må dog også minde om, at selv en 3-dobling af bundlinjen over nogle år kun vil nedbringe P/E til 30. Samtidig med den fortsatte vækst vil investorer og analytikeres syn på forretningen sandsynligvis også skifte yderligere karakter. Drømmescenarier bliver i højere grad skubbet i baggrund til fordel for fokus på de absolutte tal og målsætninger, der skal indfries.

ChemoMetec kan sagtens stadig være en aktie, man bare skal købe og så lukke øjnene hen over de næste mange års vækstrejse, men man må også være klar på, at der kan komme endnu en mellemperiode, hvor tålmodigheden sættes på prøve, og det samme vil værdiansættelsen blive.

I det lys er vi ikke voldsomt glade for aktien på kort og mellemlangt sigt. Det store rebound fra bunden i september ser vi som en spekulativ salgsmulighed. Vi sætter derfor et kortsigtet kursmål på 750 DKK for de næste 6 mdr., selvom vi fuldt ud anerkender det langsigtede potentiale.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 842 DKK

Kursmål: 750 DKK

Analysedato: 17. november 2022

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her