Det var næsten forventet, at Ambu ville opjustere i år, men ikke desto mindre var opjusteringen nok lidt større, end man umiddelbart kunne regne med så tidligt i regnskabsåret. Selskabet guider formentlig stadig til den konservative side, og det lover på sin vis godt for resten af regnskabsåret og selskabets fortsatte præstationer. Omvendt er aktien stadig højt prissat, og det rimer ikke så godt på den usikre omverden pt.

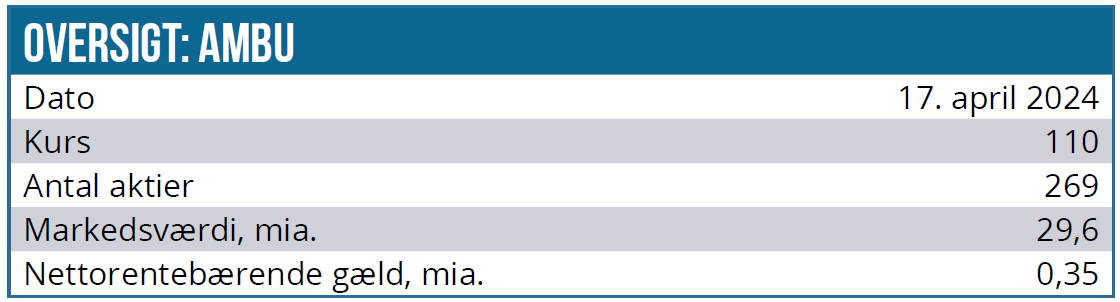

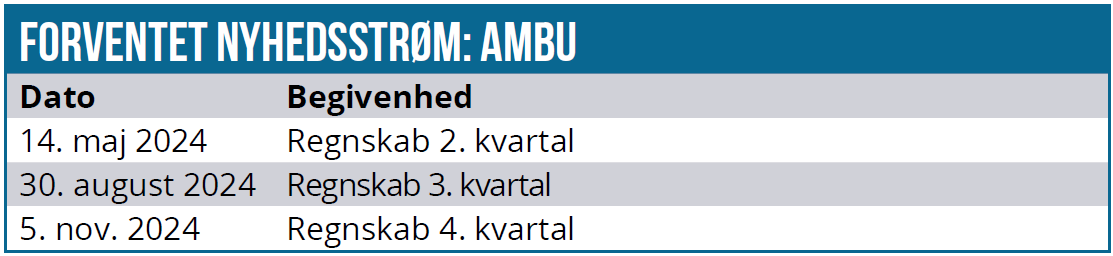

Allerede 10 dage efter marts måneds udløb opdaterede Ambu på hovedtallene for 2. kvartal i selskabets regnskabsår, dvs. kvartalet fra januar-marts 2024. De foreløbige tal blev suppleret med en solid opjustering af både omsætning, EBIT og cashflow for hele regnskabsåret.

De endelige og præcise tal for 2. kvartal fremlægges først ved den planlagte kvartalsrapportering d. 14. maj, hvilket vil sige, at investorer og analytikere ikke har andet end de foreløbige tal og de justerede forventninger at forholde sig til. Der var ingen segmentering af omsætningen, ligesom der heller ikke var tal for bruttomargin m.m., så det er svært at drage alt for mange konklusioner, inden det fulde regnskab er fremlagt. En telefonkonference afholdes også først ifm. den fulde kvartalsrapport.

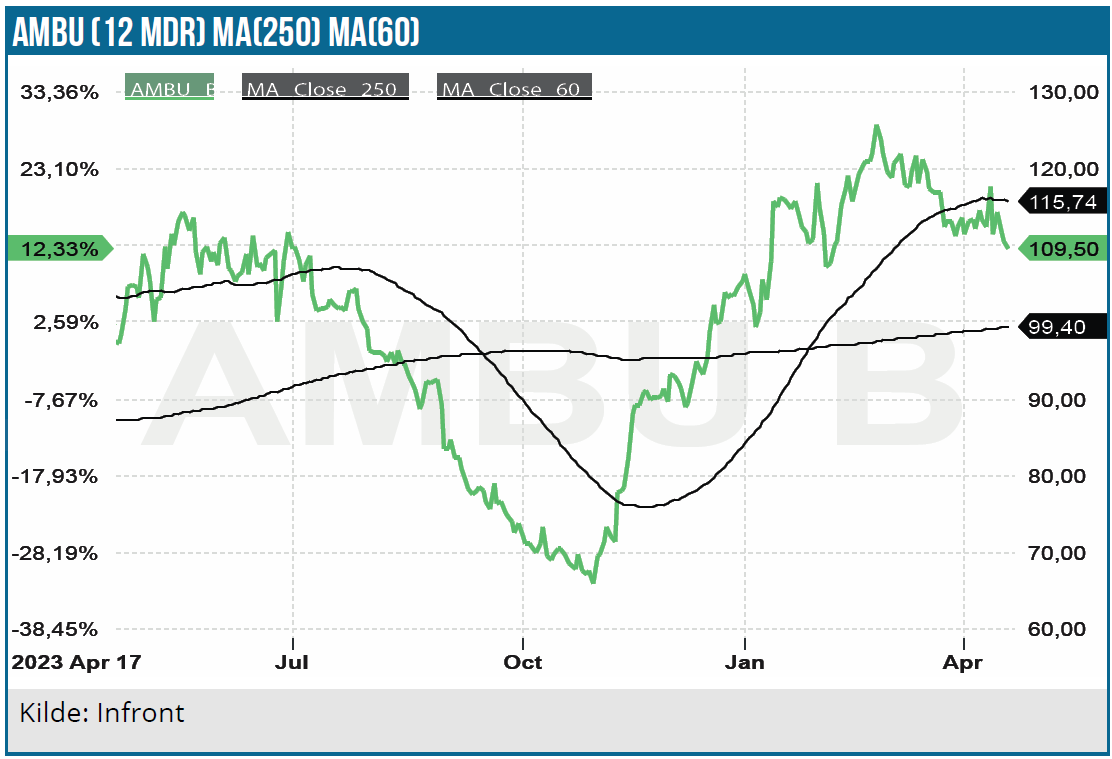

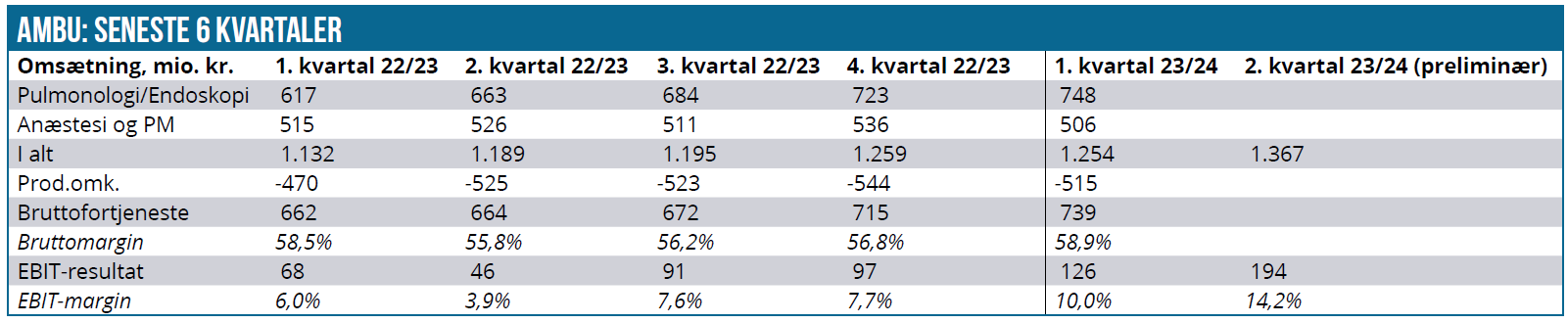

Omsætningsforventningen for 2023/2024 blev løftet fra 7-10 % til 10-12 %, og med tanke på den gode præstation i 1. kvartal, hvor der blev leveret en organisk vækst på 14 %, er det måske ikke en helt overraskende opjustering. Til gengæld havde 1. kvartal også et svagt sammenligningskvartal, hvilket gjorde det lidt sværere at vurdere kvaliteten af væksten i det kvartal. Med en organisk vækst på 14,9 % for 2. kvartal er Ambu bestemt tilbage på vækstsporet, og en drivkraft er også en stærk organisk vækst i endoskopi-forretningen. I absolutte tal leverede 2. kvartal en omsætning på 1.367 mio. DKK mod 1.189 mio. DKK i samme kvartal sidste år og 1.254 mio. DKK i 1. kvartal 2023/2024.

Det er dog også vigtigt at notere, at man som baggrund for opjusteringen af omsætningsforventningen som det første punkt anfører et bedre udfald af kontraktforhandlinger end ventet indenfor Ambus lavvækstområde ”Anæstesi og Patientmonitorering”, der stadig fylder 35-40 % af hele forretningen. Med opjusteringen har Ambu taget hul på dele af den udvikling, der egentlig først blev varslet for næste regnskabsår i form af prisforhøjelser over de næste 1-3 år i forbindelse med genforhandling af kontrakter.

Bedre marginer pga. stordrift

EBIT-forventningen blev løftet fra 8-10 % til 10-12 %, og det er ikke overraskende, når vi ved, at stordriftsfordele (operational leverage) er en nøglefaktor for Ambus ambitioner om at løfte EBIT-marginen retur til acceptable medtech-niveauer.

Når omsætningen lander bedre end ventet, er det klart, at EBIT-marginen – alt andet lige – også vil stige, fordi den faste omkostningsbase stadig kan holdes nogenlunde på niveau. Og præcist som Ambu næsten har lovet efter 1. kvartal, bliver dele af forbedringen i EBIT kanaliseret over i nye vækstinvesteringer. Og heri ligger forklaringen måske på, at EBIT samlet set stadig kan synes at være en smule til den konservative side, når vi vel at mærke husker på, at 1. kvartal faktisk leverede en EBIT-margin på 10 % fra en væsentlig (>100 mio. DKK) lavere omsætning. 1. kvartal lå dermed allerede helt i toppen af den oprindelige forventning på 8-10 %, og derfor lå EBIT-løftet formentlig endnu mere i kortene end omsætningsløftet.

Med en opjustering af det forventede frie cash flow fra +270 mio. DKK til +370 mio. DKK bør dette område ikke længere være en væsentlig risiko i investorøjne. Med opjusteringen er der (formentlig) kommet bedre styr på arbejdskapitalen, og vi noterer også, at det frie cash flow for 1. halvår allerede er på 268 mio. DKK, hvilket er meget præcist en fordobling fra 135 mio. DKK i 1. kvartal. Hvor den konkrete forbedring ligger præcist, kan vi ikke se, førend det fulde kvartalsregnskab fremlægges. I 1. kvartal ved vi, at arbejdskapitalen var i bedring især pga. en nedbringelse af de høje varelagre.

Kurs indikerer fortsat høje forventninger

Det samlede billede er pænt, men det er uomtvisteligt, at forventningerne til selskabet også stadig er høje og inkluderer mange års solid vækst. Aktien handler stadig til en P/E i den høje tocifrede ende omkring 75 for indeværende regnskabsår. Og selv et par år ude i fremtiden, hvor indtjeningen f.eks. er fordoblet, er aktien dermed stadig en P/E-35 aktie. Vi har også i en tidligere analyse vist, hvordan P/E kan falde til ca. 20 ved strategiperiodens slutning, hvis alt vel at mærke går som forventet, herunder at marginen løftes til 20 %.

Lidt kortere ude i horisonten kan vi nu skimte konturerne af næste regnskabsår, hvor de nye produkter skal begynde at generere omsætning, samtidigt med at den normalt ret flade anæstesi- og patient monitoreringsforretning måske også vil se yderligere effekt fra de prisforhøjelser, som Ambu altså er lykkedes med at få igennem i de afsluttede kontraktforhandlinger. Omvendt ved vi også, at de fleste lavthængende frugter er ved at være plukket, og at de hårdere år i strategiplanen venter.

Endelig skal vi med en aktie som Ambu heller ikke glemme at kigge på shortpositionerne. Disse er fortsat på et lavt niveau – helt aktuelt 3,19 % –

omend det er værd at bemærke, at den er steget siden sidst ovenpå 1. kvartalsregnskabet i starten af februar, hvor aktien var 2,8 % shortet. Dagens status på 3,19 % er bestemt til den lave side i det historiske lys, og det er uændret et lille tegn på, at afgrunden ikke venter lige om hjørnet for Ambu.

Ambu er stadig en stemningspræget aktie, og kombinationen af høj P/E og vækst er næppe det mest efterspurgte pt., selvom vi til fulde anerkender, at Ambu synes at være tilbage på vækstsporet og formentlig stadig guider til den konservative side. Det sidste blev også indikeret med CFO udtalelse om, at det er ”vigtigt at genopbygge tillid”.

Vi indtager stadig en afventende holdning på kort sigt, hvor det er en type aktie, som synes at gå en lidt svær tide i møde pga. sin høje prisfastsættelse og forventning om høj mangeårig vækst.

Der kan formentlig komme et mere attraktivt købstidspunkt. Vort kursmål fastholdes på 110 DKK, og det berettiger også til en uændret NEUTRAL-anbefaling.

Kurs på anbefalingstidspunkt: 110 DKK

Kursmål: 110 DKK

Analysedato: 17. april 2024

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her