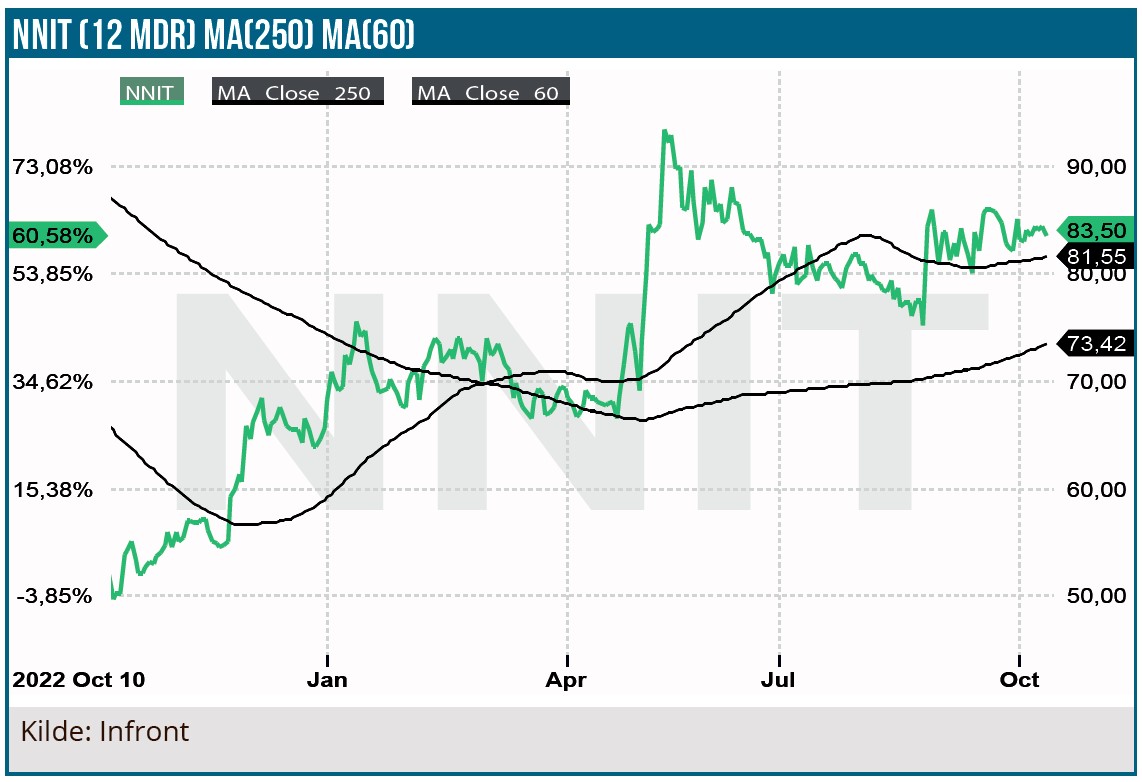

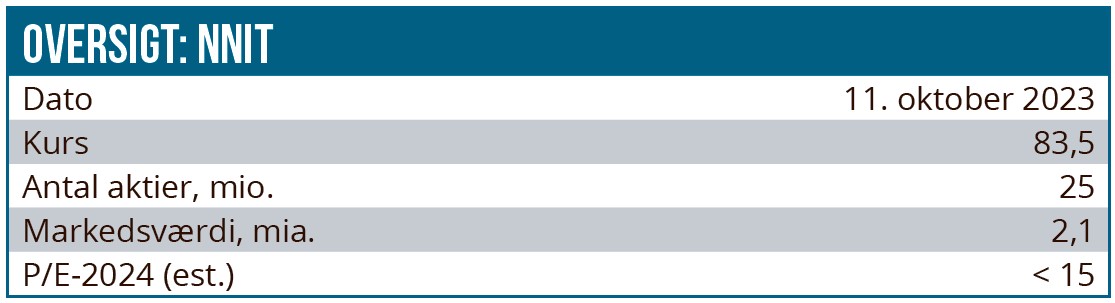

Der tegner sig interessante perspektiver for NNIT i de kommende år, efter at man fik skilt sig af med ”dødvægten” i form af den hårdt vækst- og marginpressede infrastruktur-forretning. Nu opererer man 2 hovedforretninger, som begge kan se ind i en underliggende markedsvækst på 7-8 % fremover, og i horisonten kan man på en god dag skimte en omsætning på 2,5 mia. kr. i 2026 og en indtjening per aktie på 10 kr. Vi starter her dækning af NNIT (Novo Nordisk’s udspaltet IT-forretning) som følge af den nu tunge eksponering mod Life Science-selskaber i sin forretning.

Der skulle gå mere end et år, fra aftalen om et frasalg af infrastrukturforretningen blev indgået, og til NNIT endelig kunne skue fremad. Også i den eksterne kommunikation med investorer og aktiemarked. Startskuddet lød for alvor med NNIT’s investordag/kapitalmarkedsdag i september, hvor det nye organisatoriske setup og fremtidsudsigterne blev præsenteret oven på et halvårsregnskab i august, hvor omsætningsforventningen blev løftet pænt fra 10 % til 15 % i 2023.

Denne udmelding har været længe undervejs, fordi frasalget var længe om at nå helt i mål. Faktisk tog det hele 10 mdr. fra annoncering af aftalen, og indtil den endelig nåede i mål med udgangen af april i år. NNIT afgav dermed halvdelen af sin omsætning, men står tilbage mere eller mindre gældfri og med 2 hovedforretninger, der hver især kan fremvise interessante vækstperspektiver.

Der er naturligvis ikke tale om, at NNIT bliver en højvækstforretning over night, men mindre kan bestemt også gøre det efter flere års tilværelse i aktiemarkedets mørke pga. pres på omsætningen og indtjeningen i særligt de dele af forretningen, der nu er frasolgt.

En tilbageværende solid balance giver rum for opkøb. Ikke mindst fordi man også melder ud, at udbytte og tilbagekøbsprogrammer reelt set kun er 3. og 4. prioritet i den nye kapitalallokeringsnøgle, hvor soliditet og vækstinvesteringer er i fokus på kort sigt.

Finansielle målsætninger

De finansielle ambitioner eller ”aspirations”, som måske er et lidt løsere begreb, er naturligvis de vigtigste for aktiemarkedet og synet på aktien. Uanset, hvad målsætningerne eller ambitionerne bliver kaldt, så vil det i sidste ende være det, som aktien og ledelsen bliver vejet og målt i forhold til. Med 2023 som udgangspunkt forventer NNIT frem til 2026 at levere en vækst i forretningen på 10 % i årligt gennemsnit, hvortil mulige tilkøb løfter 2026-målsætningen til det upræcise ”>10 %”. Det interessante er, at væksten i forretningen er todelt, således at midt-til-høj encifret vækst (dvs. 5-9 %) kan forventes via ”mer-forretning” hos de eksisterende kunder, og midt-en-cifret (dvs. ca. 5 %) kan forventes via nye kunder.

Samlet skal man have de pessimistiske briller på, hvis ca. 5 % + ca. 5-9 % bliver til 10 % samlet. CFO var ikke meget for at uddybe sine svar til ”beregningerne bag dette plus-stykke”, men vi tolker det i retning af, at man givetvis er lidt forsigtig i sin tilgang for at få en god start, og at der naturligvis er en vis usikkerhed forbundet med alle estimater flere år frem i tiden. Omsætningsmålsætningen bygger på en forventning om 8 % vækst i det underliggende marked, og dermed synes målsætningen bestemt at være indenfor rækkevidde med små vundne markedsandele.

Indtjeningen, som har været et andet problem hos NNIT i de senere år, er også på vej frem, og udgangspunktet er, at driftsmarginen kan løftes fra 6 % i 2023 til 10-13 % som et årligt gennemsnit i perioden 2024-26. Et par procentpoint kommer fra omstruktureringer og flytning til et mindre hovedkontor ovenpå frasalget, udover at højere omsætning også skal give skalafordele. Alt andet lige giver det i vores øjne en rimelig klar og relativt hurtig vej til i hvert fald bunden af intervallet på 10-13 %.

Omsætning på 2,5 mia. DKK i 2026?

Kigger vi fremad ser vi en 2026-omsætning, der nærmer sig 2,5 mia. DKK, hvis vækst-aspirationen på 10 % om året indfries. Hertil kommer en effekt fra eventuelle opkøb, og selvom disse ikke kan forventes at være i den store og transformerende størrelse, så kan de sagtens være løftestangen til 3 mia. DKK i omsætning. Uden opkøb og med tæt på 2,5 mia. DKK i omsætning kan NNIT således med en margin i toppen af intervallet på 10-13 % levere 300 mio. DKK i driftsindtjening uden hjælp. Det kan efter skat godt blive til 8-10 kr. per aktie, og så er vi faktisk ude i, at aktien ved en uændret kurs vil handle til en P/E under 10 til den tid.

Med lidt medvind til forretningen og fornyet investorinteresse bør P/E-multiplen over tid kunne løftes. Ikke fordi, udsigterne i sig selv er fremragende, men måske i højere grad fordi alle dårligdommene kan være historie, og investorerne kan begynde at se på aktien med nye øjne efter et par år i skammekrogen.

For 2024 ser det allerede nu som om, at P/E vil ligge på den lave side af 15.

Ejerskabet?

Afslutningsvis er det måske også – nærmest som en standardbemærkning – værd at stille spørgsmålet, om Novo Gruppen fremover skal blive ved med at sidde på 51 % af aktierne (17,5 % via Novo Nordisk og 33,5 % via Novo Fondens Novo Holdings). Ikke desto mindre er dét spørgsmål blevet mere aktuelt efter frasalget, fordi Novo Nordisk selv – trods NNIT’s Life Science fokus – ikke længere er en væsentlig kunde i forretningen. Ifølge årsregnskabet 2022 var Novo Nordisk gruppens andel af omsætningen faldet til 9 % (i den fortsættende forretning), og det bliver sværere og sværere at berettige ejerskabet fra et strategisk synspunkt. Den historiske faktor i Novo Fondens ejerskab skal man dog ikke underkende. En afvikling af hele eller dele af Novo-ejerskabet kan udfolde sig via mange scenarier, herunder fusion eller opkøb som udløsende (og formentlig værdiskabende) faktorer. Umiddelbart efter frasalget lukkede i april, så vi insiderkøb fra både direktør og bestyrelse. Ikke voldsomme, men dog i en håndfuld tusinde styk per insider.

Vi ser en forsigtig start på selskabets genstart på børsen, men sætter ikke desto mindre et 12 måneders kursmål på 100 DKK, som dækker over vor trods alt optimistiske tilgang. Ikke mindst på lidt længere sigt.

Det tager nok noget tid for investorerne at vende tilbage til aktien, og det skaber et interessant købstidspunkt lige nu, hvis man har tålmodighed, for udbytte og tilbagekøb er ikke højt på agendaen, selvom frasalget har gjort selskabet gældfri. Alt i alt rækker det lige nu til en Forsigtig Købsanbefaling.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 83,50 DKK

Kursmål: 100 DKK

Analysedato: 11. oktober 2023

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her