Efter de seneste par års modvind med faldende indtjening er der udsigt til mere opløftende regnskabsmeddelelser fremover, som det var tilfældet med regnskabet for 1.kvartal. Fra 2024 tegner det til, at omsætnings- og indtjeningsvæksten for alvor vender pilen opad efter lanceringen af flere nye produkter herunder Vonjo efter det nylige køb af CTI Biopharma. Nøgletallene peger imod en fair prisfastsættelse ved gældende kursniveau. Den forventede fremgang i indtjeningen efter de seneste to års fald i nettoindtjeningen og flere kurstriggere i 2023/2024 begrænser kursrisikoen nedad.

SOBI er med flere hæmofili og immunologiprodukter et veldiversificeret selskab. SOBI-aktien er derfor en udmærket investeringsmulighed for investorer, der ikke ønsker at tage for stor risiko, Aktien fungerer også som hedge mod en evt. kommende recession, da den er forholdsvis konjunkturufølsom. Aktien er med en lav betaværdi på 0,4 også mindre følsom overfor aktiemarkedets op og nedture.

Nu skal de kommende år vise, om SOBIs tilkøbsstrategi med ambitionen om at blive en betydelig spiller indenfor sjældne sygdomme bærer frugt. SOBI har haft gang i akkvisitionerne de seneste år, da flere af selskabets ældre produkter står til at kommer under pres fra konkurrenter. Det gælder bl.a. hæmofili A blødermedicinen Elocta/Eloctate pga. konkurrencen fra Roche med Hemlibra. På trods af presset fra Hemlibra har salget af Elocta/ Eloctate dog klaret sig pænt med en salgsfremgang i 2022 på 11 % (6 % excl. valutakurseffekter) og en stigning på 17 % (9 %) i 1. kvartal i år.

Nettoindtjeningen i 2023 ekskl. ekstraordinære omkostninger (bl.a. vedrørende ændret partnerskabsstruktur) tegner til at stige efter 2 år med negativ indtjeningsvækst. 1. kvartals regnskabet viste næsten en fordobling af nettoindtjeningen i forhold til samme kvartal sidste år. 1. kvartal 2022 var dog belastet af ekstraordinære poster herunder restruktureringsomkostninger, så korrigeres for disse var nettoindtjeningen næsten uændret i 1. kvartal i år. Renset for valutakurseffekter guider SOBI en omsætningsvækst i år i det lave encifrede interval, hvor vores estimat er 4 %.

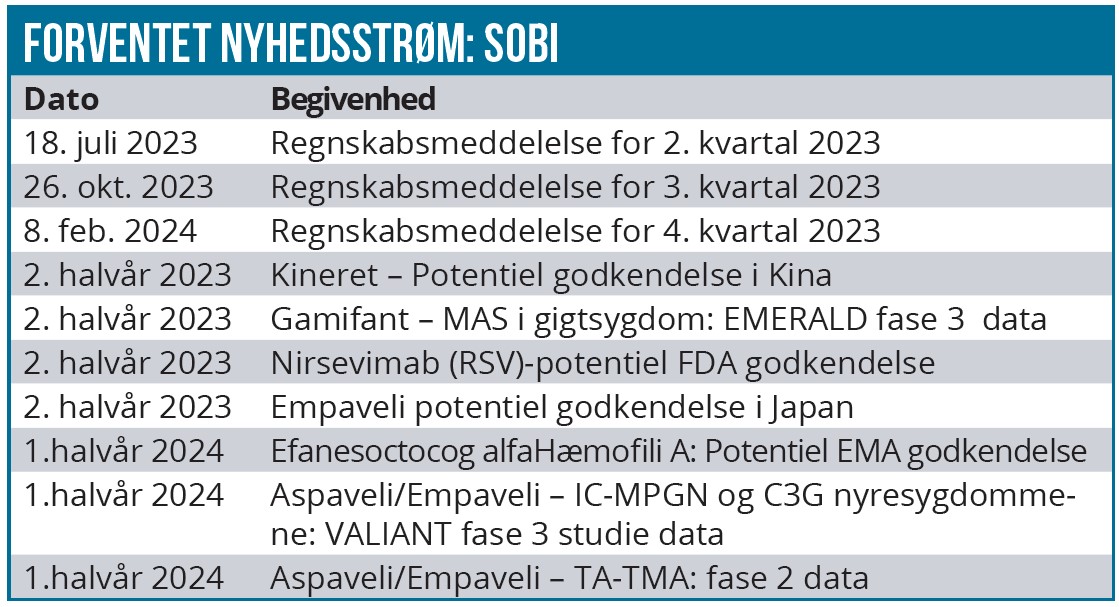

I 2024 forventer vi et markant løft i omsætningen på 15 % pga. de nye produkter, herunder efanesoctokog mod blødersygdommen hæmofili A, som skal tage kampen op med Roche. FDA godkendte efanesoctokog i år, og en snarlig godkendelse i EU er sandsynlig. Produktet har vist sig meget effektivt i begrænsningen af blødningsepisoder, så produktet har et betydeligt markedspotentiale. Også Vonjo i behandlingen af myelomatose og nirsevimab mod RSV børneinfektioner, som fik FDA accept af ansøgningen i januar i år, står til at løfte toplinjen i de kommende år.

Der forventes en FDA-afgørelse og godkendelse i 3. kvartal i år, og det er vigtigt at understrege, at nirsevimab som RSV-beskyttelse er rettet mod spædbørn og børn op til 24 mdr. Dermed adskiller den sig markant fra Bavarian (som omtalt her) og deres konkurrenters RSV-projekter, der typisk er tiltænkt den ældre generation 60+.

SOBI køber CTI Biopharma

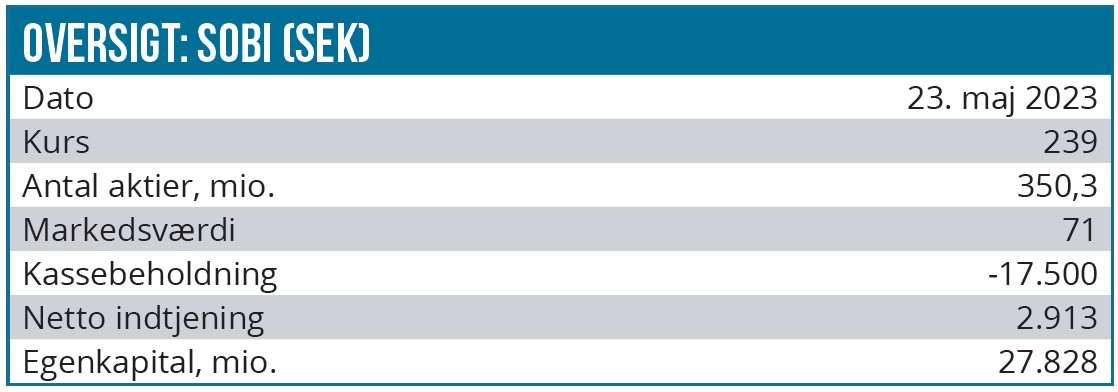

Tidligere i maj annoncerede SOBI købet af det amerikanske biotekselskab CTI Biopharma. Tilkøb er langt fra altid aktionærernes kop te, så på dagen for offentliggørelsen mistede aktien næsten 15 % for efterfølgende at genvinde noget af det tabte. Med købet får SOBI fingre i myelomatose JAK 1 hæmmeren Vonjo. Prisen på 1,7 mia. USD/18 mia. SEK var 89 % over CTI Biopharmas værdi til markedskurs.

En retningsgivende værdiansættelse af lægemidler er 3-4 gange peak salg. Derfor skal Vonjo præstere et peak salg på 4,5-6 mia. SEK., hvis købsprisen skal retfærdiggøres. Det virker ikke urealistisk, at Vonjo kan nå et salg i den størrelsesorden. Prisen på et års behandling med Vonjo i USA er 240.000 USD (2,5 mio. SEK). For at nå et salg i USA på 6 mia. SEK skal Vonjo vinde en markedsandel på ca. 11 %. Dertil kommer indtægter fra salget af Vonjo på de øvrige markeder.

Men der er konkurrence indenfor myelomatose. Flere lægemidler er på markedet med Bristol Myers Squibbs Inrebic som det senest tilkomne. Andre konkurrenter er på vej. Det gælder bl.a. Geron med telomerase hæmmeren imetelstat, hvor fase 3 data forventes klar i maj 2024. GSK er også en potentiel konkurrent med momelotinib.

SOBI forventer at finansiere op til 50 % af købsprisen via en rettighedsemission, hvor aktionæren Investor AB har givet tilsagn om pro rata investering svarende til knapt 35 % af emissionsprovenuet. SOBI havde i forvejen en nettogæld på 8,5 mia. SEK, som så stiger til 17,5 mia. SEK. Med tilkøbet fordobles renteudgifterne, så det bliver givetvis SOBIs sidste større investering i denne omgang.

Ændring i aftaler med Sanofi og Astra Zeneca

SOBI har haft et samarbejde med Sanofi og Astra Zeneca i USA vedrørende RSV-vaccineprodukterne Synagis og nirsevimab, som nu har undergået en ændring. Samarbejdet med Astra Zeneca ophører, mens Sanofi fortsætter samarbejdet med SOBI med ansvaret for salg og markedsføring af produkterne i USA. Sanofis salg af nirsevimab, som er endnu ikke er godkendt i USA, kan blive lukrativt for SOBI. Royaltysatsen vil starte på 25 % i 2023, hvor nirsevimab forventes lanceret og derefter stige til 30 %-35 % i 2025-2028. Kontraktændringerne betyder, at SOBI skal betale i alt 81 mio. USD (859 mio. SEK) upfront til de to selskaber.

Salget er den vigtigste kurstrigger

Udviklingen i salget bliver den vigtigste kurstrigger, og det gælder især de nye produkter på markedet. Det drejer sig om Aspaveli/Empaveli (PNH), Vonjo, nirsevimab med en forventelig FDA-godkendelse senere i år og ikke mindst efanesoctokog, som har blockbuster-potentiale. Aspaveli salget i Europa har hidtil været noget skuffende, og det samme gælder salget af produktet i USA under navnet Empaveli via partneren Apellis, hvor salget i 1. kvartal var 20 mio. USD.

Der er også R&D nyheder på vej. Gamifant fase 3 data på indikationen MAS (makrofag aktiveringssyndrom) i gigtpatienter kommer i 2.halvår i år. Det er en sjælden og fatal sygdom med behov for nye behandlingsmuligheder. I 1. halvår 2024 udmeldes Aspaveli data på flere indikationer. Det gælder fase 3 data på de sjældne nyresygdomme IC-MPGN og C3G og fase 2 TA-TMA (mikroangiopati efter hæmatopoietisk stamcelletransplantation) data. Den potentielle FDA-godkendelse af nirsevimab i 2. halvår er også vigtig og som udgangspunkt meget sandsynlig.

Flere estimatjusteringer

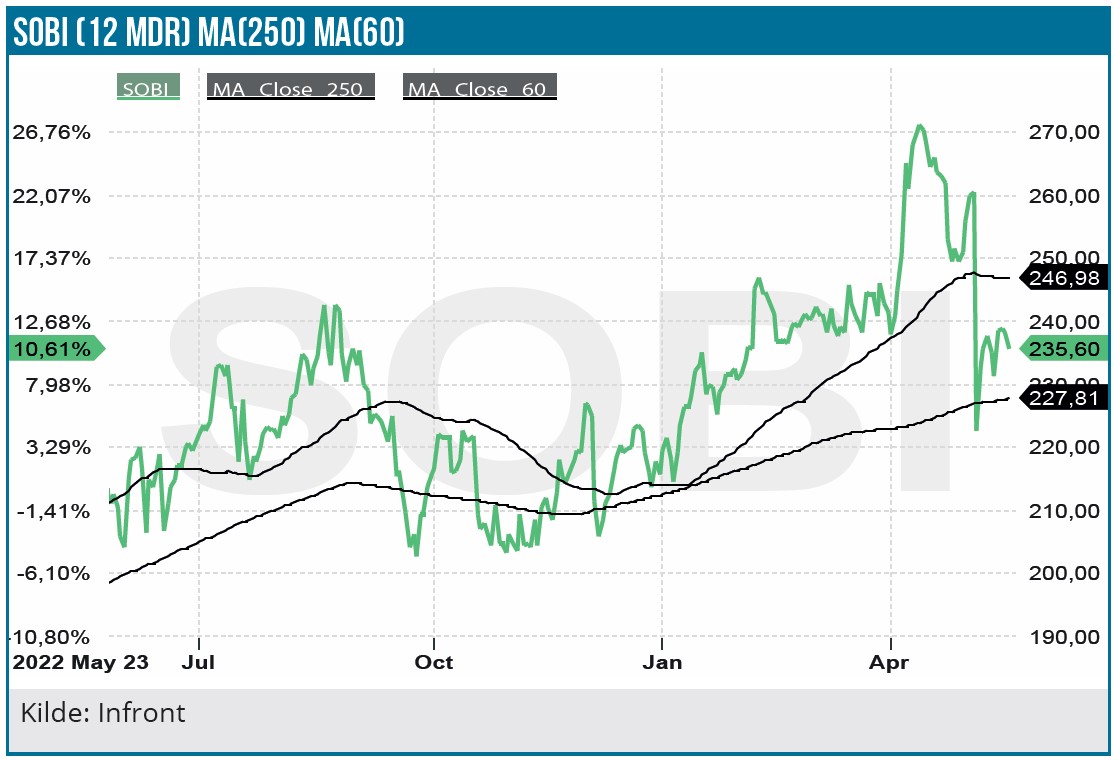

Salgsestimaterne er justeret på flere produkter for 2023 og 2024 overvejende i opadgående retning. Det gælder bl.a. Elocta estimaterne, selvom man må forvente en kanibaliseringseffekt fra efanesoctokog. DCF nutidsværdien er 210 SEK pr. aktie (tidligere 207 SEK pr. aktie), som tager højde for aktieudvandingseffekten og de forøgede nettorenteudgifter i forbindelse med finansieringen af købet af CTI Biopharma. P/E 2023 og P/E 2024 er 20,6 henholdsvis 18,8. Kursrisikoen vedrører primært de nye produkters salgsperformance, som skal retfærdiggøre de mange akkvisitioner med den deraf følgende betydelige SOBI-gældsætning. Samlet set løfter vi kursmålet fra 220 SEK til 250 SEK som en konsekvens af et løft i toplinje- og indtjeningsestimaterne, hvor salget af de nye produkter vil få markedets opmærksomhed, og som beskrevet en begrænset downside. SOBI er også et købstarget, men partnerskabet med Sanofi betyder nok, at kun Sanofi kunne være interesseret.

Lars Hatholt

Analysedato: 24. maj 2023

Kurs på anbefalingstidspunkt: 236 SEK

Kursmål: (12 mdr.): 250 SEK (tidl. 220 SEK)

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her