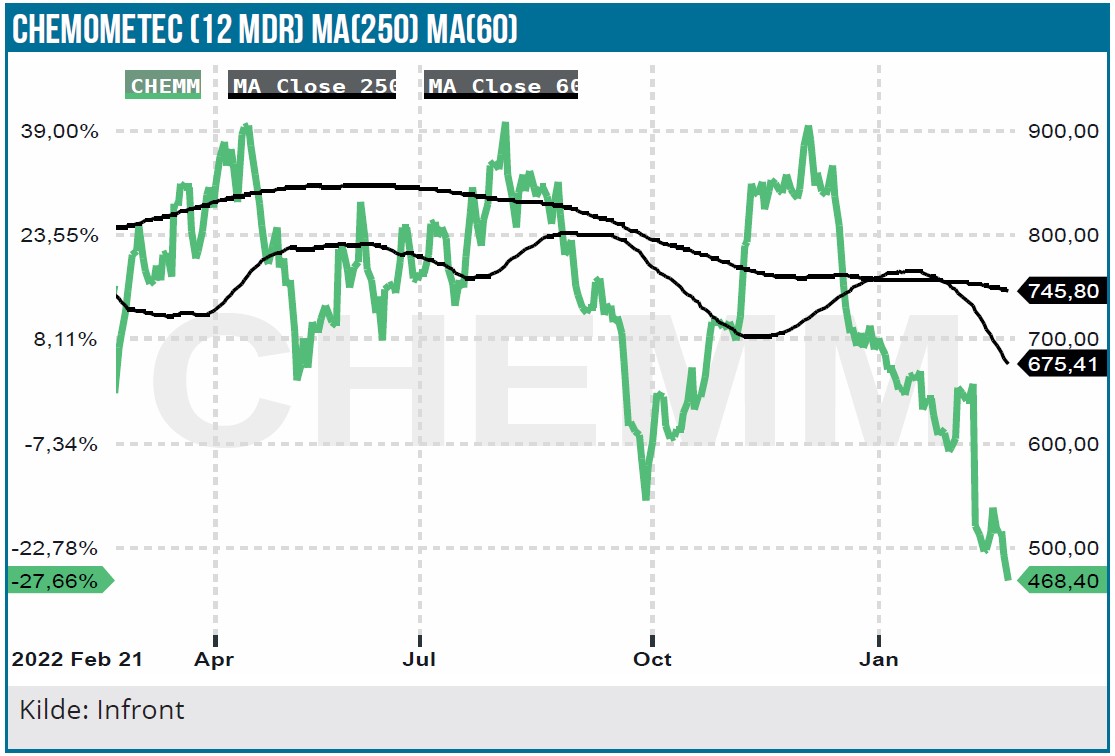

ChemoMetec har de seneste år været et af det danske børsmarkeds største succeser. Men nu begynder overfladen at krakelere: Salget af instrumenter i USA styrtdykker, lønsomheden forventes fastholdt bl.a. på grund af ændrede regnskabsmæssige skøn, og selskabet står for at skulle finde en ny direktør. ChemoMetec er fortsat en superinteressant case, og den kan meget vel igen få stjernestatus. De forøgede usikkerheder kan dog skære en stor luns yderligere af den fortsat meget høje værdiansættelse, skriver chefredaktør Morten W. Langer i denne analyse.

Nedjusteringen i halvårsregnskabet fra ellers meget succesfulde ChemoMetec, der over de seneste år er kommet med en lang række opjusteringer, kan vise sig at være langt alvorligere, end det umiddelbart fremgår af regnskabet. Af ukendte årsager fremlægger selskabet kun regnskabstal for hele halvåret, og derfor skal man som regnskabslæser selv trække 1. kvartalstallene fra halvårstallene for at finde ud af, hvordan det er gået i 2. kvartal. Og det ser bestemt ikke godt ud. Det ser faktisk ud til, at salget af instrumenter i USA er ved at falde fuldstændigt sammen: I 2. kvartal sidste år var instrumentsalget i USA på 46 mio. DKK, mens det i det aktuelle 2. kvartalsregnskab, som sluttede ved årsskiftet, er faldet til 32 mio. DKK. Det svarer til et omsætningsfald på over 30 % fra 2. kvartal sidste år. Da der samtidig har været valutamedvind fra USD på ca. 12 %, er salget i lokal valuta i realiteten dykket med mere end 40 %.

Med i vurderingen af salgsfaldet skal tages, at 2. kvartal sidste år var usædvanligt godt. Og tallene for halvåret ser ikke helt så slemme ud på det store nordamerikanske marked, der udgør over halvdelen af ChemoMetecs samlede omsætning. På grund af et godt 1. kvartal i det aktuelle regnskabsår udjævnes noget af tilbagegangen i 2. kvartal. Instrumentsalget i USA dykkede i halvåret til 55,8 mio. DKK mod 65 mio. DKK for 1. halvår 2021/22. Det svarer til en tilbagegang på ca. 14 %, hvor der oveni kommer valutamodvind på andre 13 %.

På overfladen ser koncernens tilbagegang i USA mindre ud, fordi der har været massiv fremgang i salget af forbrugsvarer til maskinerne, samt service af maskinerne. Samlet set var der i USA i halvåret et salg på 141 mio. DKK mod 122 mio. DKK i 1. halvår 2021/22. Det svarer til en fremgang på ca. 16 %, som dog var omkring nul i lokal valuta på grund af valutamedvind.

For ChemoMetec er nedgangen i salget af maskiner kritisk, fordi det udgør den afgørende byggeklods for den fremtidige vækst. Flere maskiner betyder nemlig mere salg af forbrugsvarer og tilhørende service. Og det er også denne kombination af enkeltstående store salg og det, der ligner tilhørende abonnementsordninger, som har betydet, at ChemoMetec aktien værdiansættes tårnhøjt.

Betydeligt omsætningsfald i 2. halvår

Analyserne fra de store finanshuse, der følger ChemoMetec, har tilsyneladende slet ikke fanget, hvor galt det står til i medtech-selskabet. SEB konstaterer dog, at selskabets nye forventning til hele regnskabsåret 2022/2023 på 430-460 mio. DKK implicit betyder et fald på 8 % i omsætningen i halvåret i forhold til samme periode sidste år. Her var omsætningen 217 mio. DKK i halvåret mod dette års forventning på ca. 205 mio. DKK. I forhold til det aktuelle 1. halvår, hvor omsætningen var 241 mio. DKK, ses et omsætningsfald på ca. 14 %.

Denne forventning virker meget negativ, og det må enten skyldes en overforsigtig vurdering fra ledelsens side, eller også ses instrumentsalget at udvikle sig meget negativt og værre end i 1. halvår.

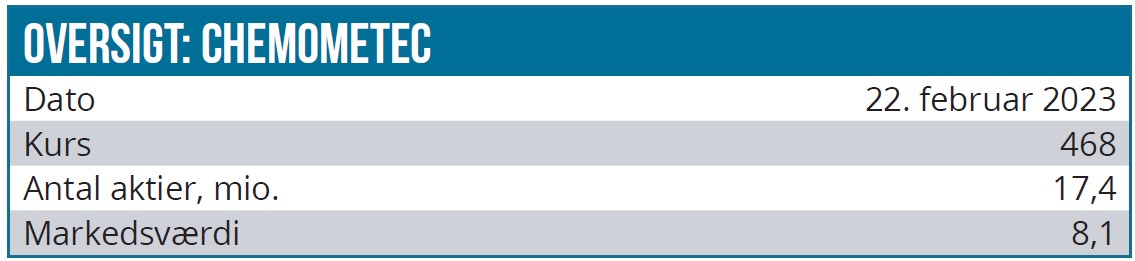

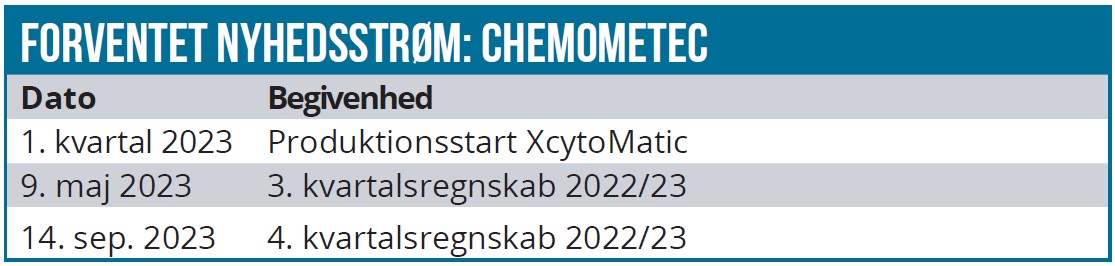

I halvårsregnskabet fastholdes den tidligere udmeldte forventning til EBITDA-resultatet på 245-260 mio. DKK. Det svarer til en værdiansættelse på 33 gange EBITDA-resultatet ved den aktuelle børsværdi på 8-9 mia. DKK og ca. 44 gange det forventede overskud efter skat i indeværende hele regnskabsår. Ledelsens forventning til 2. halvår peger i retning af en fortsat afmatning i salget. Og da selskabet nu står foran at skulle hyre en ny topchef, er der stor risiko for, at der tabes momentum i salgsarbejdet, da en ny mand først skal lære selskabet at kende og lægge en strategi for fornyet fremdrift.

Man kan ikke udelukke, at det svigtende salg af instrumenter er forbigående, og at selskabet kommer hurtigt tilbage på vækstsporet. Og det er også vigtigt at holde fast i, at over halvdelen af omsætningen består af mere stabile forbrugsvarer og service. Men det ændrer ikke ved, at der nu er opstået fornyet usikkerhed om vækstcasen. Og det er hård kost for aktiekursen.

Kunderne har det svært

Det er næppe overraskende, at salgsvæksten er påvirket negativt af det seneste års finansielle stramninger, som er gået hårdt ud over de mindre amerikanske biotekselskaber, hvoraf mange er ekstremt hårdt presset finansielt. De er en vigtig kundegruppe for ChemoMetec, ikke mindst i forbindelse med udviklingsprojekter og kliniske forsøg, som måske er stoppet eller udskudt i et forsøg på at få pengekassen til at holde så lang tid som muligt. Nasdaq small cap Biotech indeks ligger fortsat underdrejet og på halvdelen af niveauet af toppen tilbage i foråret 2021. Dette indeks ligger stort set uændret siden juli 2022, så udsigterne her synes fortsat mådeholdne.

ChemoMetec skriver selv: ”Salget af instrumenter udgjorde i første halvår DKK 55,8 mio., svarende til et fald på 14 %, mod en vækst i samme periode sidste år på 106 %. Udviklingen er en følge af et fald i investeringerne inden for cellebaseret terapi og hermed også en reduktion i antallet af kliniske forsøg. Det faldende salg af instrumenter skyldes primært et lavere salg til kapitalfølsomme kunder.”

Vækstopbremsningen hos ChemoMetec synes i høj grad påvirket af eksterne faktorer. Men det ændrer ikke på, at vækstcasen er anderledes nu end tidligere. Med udsigt til højere finansieringsrenter og lavere risikovillighed hos de professionelle investorer, kan ChemoMetecs salg til denne kundegruppe står foran nogle svære år.

EBITDA fastholdes, men vækstcasen er ændret

Overraskende fastholder ledelsen i halvårsregnskabet forventningen til årets EBITDA-resultat trods en nedjustering af det samlede salg med 55 mio. DKK. Der ses fortsat et driftsresultat på 245-260 mio. DKK.

EBITDA-resultatet forventes at blive positivt påvirket med 4 mio. DKK af ændrede regnskabsmæssige skøn. I regnskabet oplyses, at ”i løbet af første halvår har vi revurderet vores skøn for tidsforbruget i produktionen af egenfremstillede varer. Dette har medført, at en større andel af personaleomkostningerne nu indgår som direkte løn i produktion, og hermed indgår i vareforbruget eller er aktiveret som en del af varelageret. Personaleomkostninger udgjorde DKK 45,4 mio. mod DKK 47,7 mio., svarende til et fald på 5%. Effekten på personaleomkostningerne af det revurderede skøn udgør DKK 7,0 mio. Effekten på bruttofortjenesten af det øgede vareforbrug er ca. DKK -3,5 mio., og effekten af de aktiverede omkostninger på driftsresultatet er ca. DKK +3,5 mio. svarende til en effekt på EBIT-DA-marginen på ca. +1,5 procentpoint.”

Morten W. Langer

Anbefaling og Kursmål

I november gav vi ChemoMetec anbefalingen spekulativt salg med et kursmål på 750 DKK. Vi noterede bl.a. den manglende ”normale opjustering”, som investorerne har været vant til. Med en nedjustering er væksttoget for alvor bremset op, og indtil der er tegn på, at det genstarter, ser vi ikke aktien som købsværdig trods kurshalveringen på kort tid.

Vi fastholder anbefalingen og sænker kursmålet til 400 DKK, hvilket i høj grad også er drevet af et forventet stemningsskifte hos investorerne. Historien er fuld af eksempler på, hvad der sker med kursen, når en vækstcase bremser voldsomt op, og både estimater og multipler skal nedjusteres. Det er ikke køn læsning, og selvom vi måske ikke helt er der endnu, så er det nok bedre ”at være safe than sorry” i disse tider.

Steen Albrechtsen, redaktør ØU Life Science

Kurs på anbefalingstidspunkt: 468 DKK

Kursmål: 400 DKK

Analysedato: 23. februar 2023

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her