Analytiker Lars Hatholt ser ligesom sidste år tilbage på biotekåret 2022 med udgangspunkt i det amerikanske biotekmarked, som er det største og toneangivende. I tråd med tidligere år kommer han også rundt om sin amerikanske porteføljemodel VRAA, ligesom udsigterne for 2023 også får en kommentar med på vejen.

2022 var unægteligt et udfordrende år for aktieinvestorerne. Ikke mindst når det gælder vækstaktier. I et meget volatilt marked faldt S&P 500 indekset med

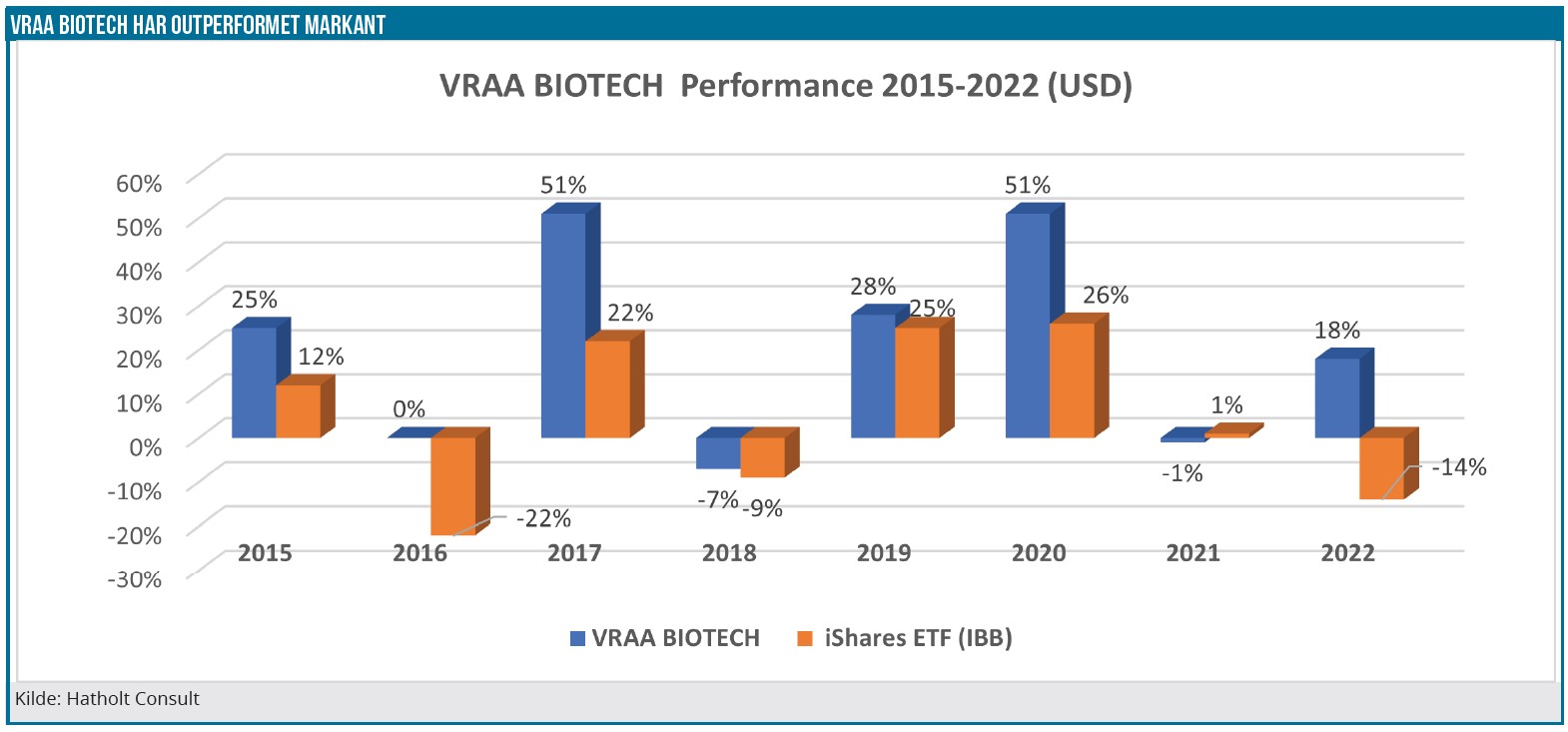

19 %, mens det brede Nasdaq indeks domineret af vækstaktier mistede 34 % påvirket af flere af de store teknologiaktiers nedsmeltning. Techboblen bristede under påvirkning af de kraftigt stigende amerikanske renter. Nasdaq Biotech fik også den sure børsstemning af føle, men klarede sig bedre med et fald på 12 % efter et 2021, hvor biotech underperformede markant, og måske derfor kan siges at have taget forskud på nedturen allerede. VRAA BIOTECH modelporteføljen bestående af amerikanske biotekaktier fik i 2022 et afkast på 18 % i et meget negativt børsmarked. VRAA BIOTECH er siden 2015 steget med +300 %. I den samme periode er den toneangivende amerikanske biotekinvesteringsforening (ETF) iShares IBB steget med beskedne 30 %. Det er et billede på, at håndplukning på det amerikanske biotekaktiemarked kan lønne sig og give et langt højere afkast end passiv investering via investeringsforeninger.

Aktier i modne biotekselskaber klarer sig bedst

USA har verdens største biotekindustri og har derfor meget naturligt et enormt biotekbørsunivers med meget attraktive investeringsmuligheder. Universet spænder fra selskaber i den tidlige udviklingsfase over mere modne selskaber med senfaseprojekter og med lægemidler på markedet til de store biotekselskaber.

I de seneste 15 år har det i stort set alle årene været de mellemstore marketcap biotekselskaber og dermed typisk selskaber med en relativt moden pipeline, som har givet langt de bedste aktieafkast. Det var også tilfældet i 2022. De er som gruppe også karakteriseret ved en mindre spredning i kursperformance og er dermed mindre risikobetonede end de mere umodne small cap biotekselskaber.

2022 betød markante kursfald til de mindre modne selskaber

I 2022 blev investorerne med ét slag mindre risikovillige end tidligere. Markedets tilbøjelighed til at investere i umodne selskaber, hvor salg og indtjening har lange og usikre udsigter, aftog voldsomt. Derfor gjorde de store amerikanske biotekselskaber med en solid topline som f.eks. Vertex, Biomarin og Regeneron det væsentligt bedre på aktiemarkedet end de mindre biotekselskaber.

Den ligevægtede ETF S&P Biotech (XBI) med et minus på 26 % i 2022 afslører de mindre modne biotekselskabers store kursfald i sidste år. Hovedparten af fase 2 og fase 3 selskabernes aktiekurser lå lavere på årets sidste børsdag end i starten af året. Det samme gjorde sig endda også gældende for selskaber, som allerede havde fundet vej til markedet med et FDA godkendt lægemiddel.

59 % af fase 2 selskaberne mistede mere end 50 % af børsværdien. De tilsvarende tal for fase 3 selskaberne og FDA approval selskaberne (selskaber med mindst et godkendt lægemiddel) var 35 % henholdsvis 27 %. Medianafkastet i 2022 var for fase 2 selskaberne -52 %, i gruppen af fase 3 selskaber var medianafkastet -39 % og for FDA approval gruppen -12 %.

VRAA BIOTECH har outperformet markant

Siden 2015 har VRAA BIOTECH modelporteføljen fokuseret på modne børsnoterede amerikanske biotekselskaber. Afkastet har varieret med den generelle udvikling i sektoren, men bortset fra 2015 har porteføljen givet et højere afkast end referencen iShares ETF (IBB) år for år. Med et porteføljeafkast på 19 % i 2. halvår 2022 var helårsafkastet på 18 %.

Ud af de 17 aktier i porteføljen var de tre højeste afkast Catalyst Pharma (+174 %), Halozyme (+72 %) og Axsome (+68 %). Aktierne med de dårligste afkast var Omeros (-61 %), TG Therapeutics (-38 %) og Immunogen (-29 %).

VRAA BIOTECH med fortsat fokus på modne biotekselskaber

Porteføljestrategien for 2023 er fortsat en blanding af relativt kursstabile big biotech aktier med fase 3 selskaber og selskaber med FDA godkendte lægemidler med et markant kurspotentiale. Den investeringsstrategi har vist sig robust med solide afkast. Porteføljen er pt. på 16 aktier, hvor den seneste nye position er Geron Corporation, og den seneste exit er Axsome. Efter de kraftige kursfald i 2022 med meget lav prisfastsættelse af mange biotekselskaber må et rebound forventes før eller senere.

M&A aktiviteten har stor betydning for biotek børsklimaet. Efter en meget lav M&A aktivitet i 2021 (45 mia. USD) var den let stigende i 2022 og den positive trend vil formentlig fortsætte i 2023. Farmaselskaberne med bugnende pengekasser bliver formentlig fristet af de lave biotekaktiekurser til opkøb.

Stor usikkerhed, men potentiale på sigt

Med den voldsomme stramning af den amerikanske pengepolitik og udsigten til yderligere Fed stramninger har det amerikanske aktiemarked ændret karakter med en meget lavere investor risikovillighed. En større grad af risikovillighed må formentlig afvente en evt. begyndende lempelse af den amerikanske pengepolitik. En kommende og meget sandsynlig afmatning i USA’s økonomiske vækst og måske endda en mild recession kan blive spiren til markedets forhåbninger om lavere renter.

Da biotek ikke er særlig konjunkturfølsom, kan det derfor medvirke til et biotekrebound. De vigtigste vækstdrivere vil fortsat være på områderne onkologi/hæmatologi, immunologi og sjældne sygdomme. Også CNS har fået investorernes opmærksomhed på det seneste efter Eisais lecanemab Alzheimers fase 3 data.

Lars Hatholt

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her