Det går ikke decideret dårligt for NTG, men der er heller ikke nogen fest. De makroøkonomiske udfordringer, som også ramte hårdt sidste år, medfører stadig en afdæmpet aktivitet og dermed også et pres på volumener og priser.

Regnskabet for 1. kvartal viste tilbagegang over stort set hele linjen med en negativ organisk omsætningsvækst på 6 pct., hvor især Air & Ocean skilte sig ud med en tilbagegang på 8 pct. Road & Logistics med 75 pct. af forretningen klarede sig igennem med en organisk tilbagegang på knap 5 pct.

Tilbagegangen slår hårdt på indtjeningen, hvor driftsresultatet (EBIT) falder med 24 pct. fra 150 til 114 mio. kr. Air & Ocean er den største synder med en tilbagegang på 62,5 pct. fra 32 til 12 mio. kr. Dog kan de 6 mio. kr. forklares af omstrukturering, mens påsken (som lå i 1. kvartal) også havde en ikke ubetydelig effekt, især i Road.

På den positive side skal det noteres, at man har formået at fastholde bruttomarginerne på tværs af begge forretningsområder på 21-21,5 pct. Men tilbagegangen på toplinjen slog kraftigere igennem på bundlinjen, når der tages højde for alle de faste omkostninger, der rammer som en omvendt skalaeffekt ned igennem resultatopgørelsen.

NTG har i deres årsforventning om et EBIT-resultat på 500-580 mio. kr. forudsat et overordnet fladt forretningsmiljø som følge af en blød makroudvikling og afdæmpet forbrugertillid. Alt andet lige er der altså plads til en positiv overraskelse, hvis aktiviteten senere på året vender tilbage til transportsektoren.

Udsigten for Earnings Per Share 2024 ligger på 17 kr. per aktie, og det modsvarer en tilbagegang fra sidste år på 1 kr. per aktie. Det er baseret på et EBIT-konsensusestimat på 554 mio. kr., hvilket er omtrent i midten af NTG’s fastholdte forventning på 500-580 mio. kr. for 2024. Det repræsenterer en tilbagegang fra de realiserede 630 mio. kr. sidste år, som lå i bunden af den oprindelige udmelding på 620-700 mio. kr.

Ved en EPS på 17 kr. handler aktien til en relativt høj Price/Earnings i underkanten af 20. Det er marginalt under DSV med en P/E på 20-21, og fra den vinkel må vi anse NTG som værende dyr.

I horisonten ligger NTG’s ambition om at nå en EBIT-indtjening på 1 mia. kr. i 2027, men vejen dertil ser lang og forholdsvis usikker ud, når man kun er halvvejs.

Makromedvind og comeback til transportmarkedet vil selvsagt gøre en del af arbejdet, men der skal også flere og større opkøb til.

Der har været ret stille på den front i lang tid, hvis vi ser bort fra det relativt lille opkøb tidligere i år af RTC Transport, som realiserede et EBIT på 6,5 mio. kr. i 2023.

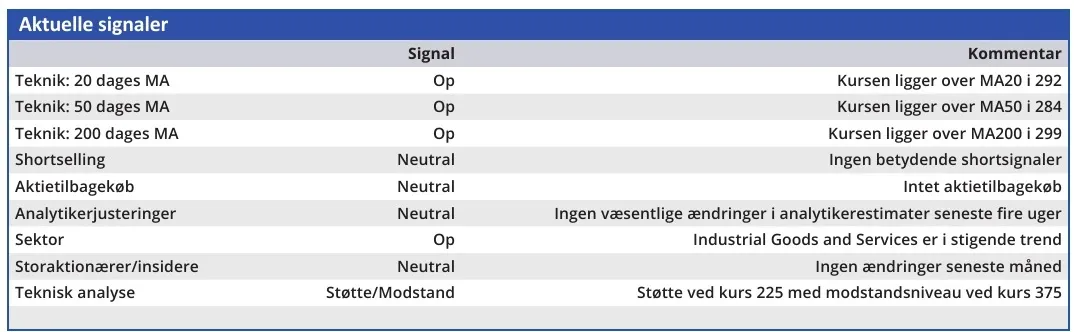

NTG-aktien er i vores øjne en aktie, der skal købes med forventning om snarlig makromedvind, eller fordi man har sigtet indstillet på 2027-målsætningen og kan leve med turbulens frem til da.

Billedet om makromedvind synes vi stadig ser lidt mudret ud, og vi vil derfor være tryggere ved f.eks. DSV som alternativ. NTG kan givetvis have en større upside, men det kommer med en større risiko.

Konklusion

Aktuel kurs 314,50

Kortsigtet (< 3 mdr.) Hold

Langsigtet (6 mdr.) Kursmål 350

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her