På trods af den optimistiske aktiefortælling om et positivt 2026 findes der flere gode argumenter mod ensidig optimisme. I modsætning til den simple bull versus bear-opfattelse kan troværdige risikovurderinger lægge en dæmper på de positive markedsudsigter. Her er uddrag fra finanshuse bearbejdet til dansk.

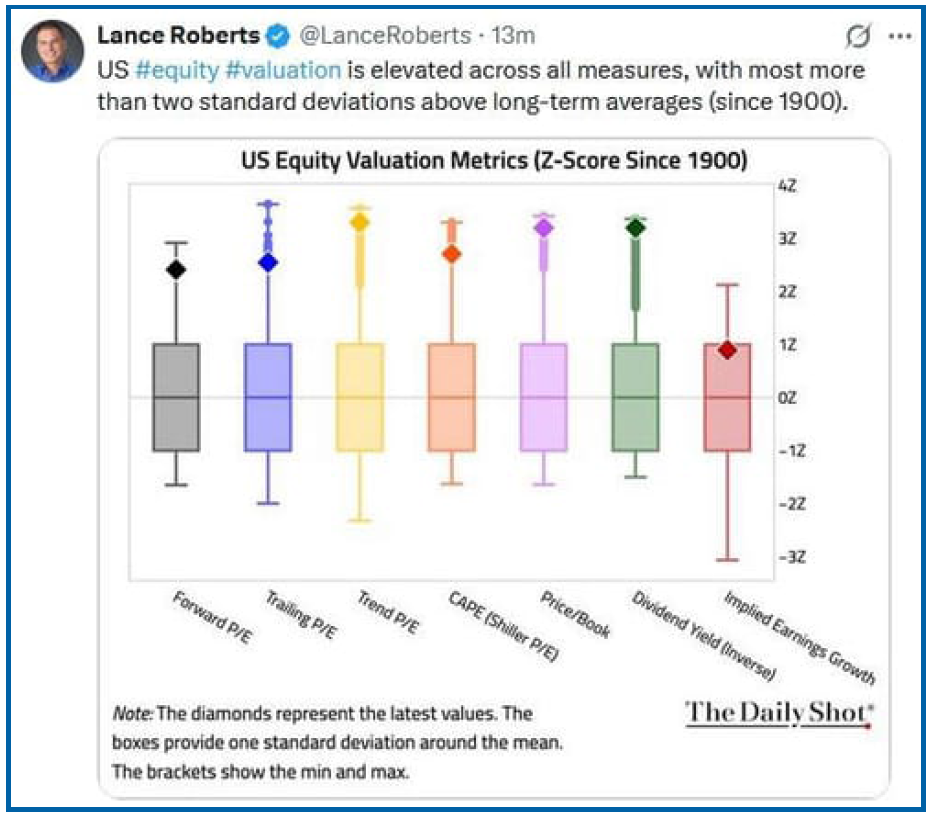

For det første høje værdiansættelser. Værdiansættelserne på særligt amerikanske aktier er historisk høje. Selvom det typisk er en dårlig indikation til at forudsige timingen i en større markedsvending, repræsenterer det investorernes overdrevne positive stemning.

Det betyder, at markedets upside er mere følsom over for skuffelser i indtjeningen eller makrotendenser. Hvis indtjeningsvæksten ikke realiseres som forventet, kan aktierne få store problemer, selv i et gunstigt makroøkonomisk miljø. De kommende 4. kvartalsregnskaber bliver derfor vigtige.

Aktuelle værdiansættelser hviler på en antagelse om, at økonomien ikke blot vil undgå recession, men også accelerere igen i lyset af faldende inflation. Som nævnt har aktiemarkederne reageret ved at presse værdiansættelserne højere på tværs af de store indeks, med pris/indtjeningsforhold langt over historiske medianer.

Samtidig har investorer belønnet fortællinger baseret på idéen om en blød landing og en tilbagevenden til tendenser før pandemien.

Dog ser denne fortælling ud til at overse tendenserne i de seneste økonomiske data.

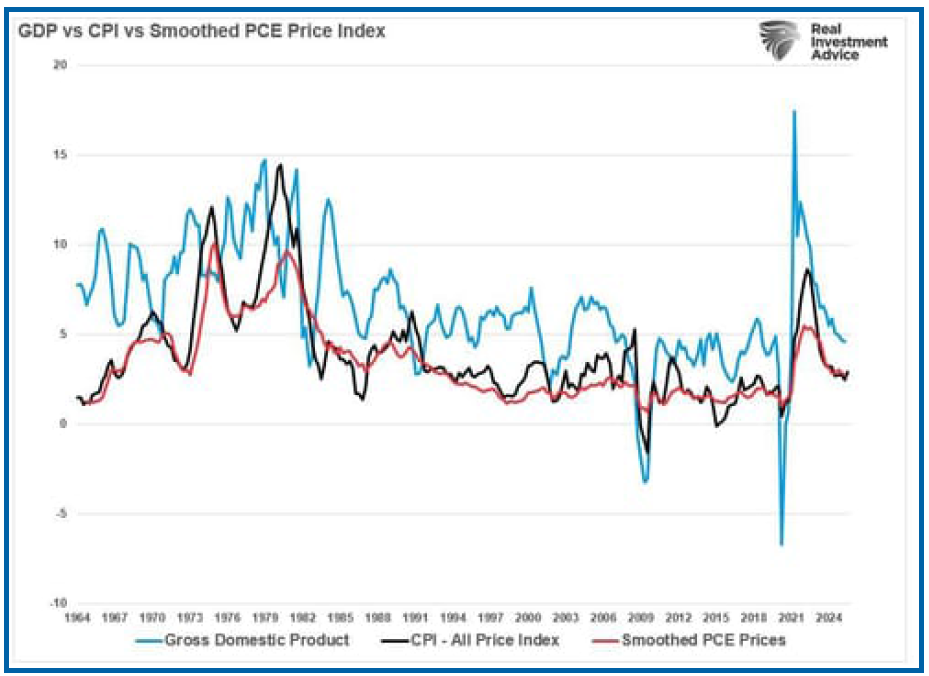

Inflationsforventningerne er afdæmpet, ikke på grund af øget efterspørgsel, men på grund af svagere forbrug og et køligere amerikansk arbejdsmarked.

Markedet prissætter en ”blød landing”, hvor inflationen køler ned, væksten fortsætter, og rentenedsættelser fortsætter. Det på trods af, at netop dette udfald historisk set sker meget sjældent.

Når inflationen falder så hurtigt, afspejler det typisk en afmatning i efterspørgslen snarere end politisk økonomisk succes. Derudover bør den stærke sammenhæng mellem økonomisk vækst og indtjening ikke afvises. Denne uoverensstemmelse udsætter investorer for markedsrisiko, hvis væksten ikke realiseres som forventet, og de høje værdiansættelser vil blive udfordret.

Desuden, hvis inflationen forbliver over FED’s målsætninger eller arbejdsmarkedet viser ujævne data, kan Federal Reserve udsætte eller reducere omfanget af rentenedsættelserne. En mindre imødekommende holdning over for rentenedsættelser kan stramme de finansielle impulser og lægge pres på aktivpriserne, efterhånden som markedsudsigterne vender om.

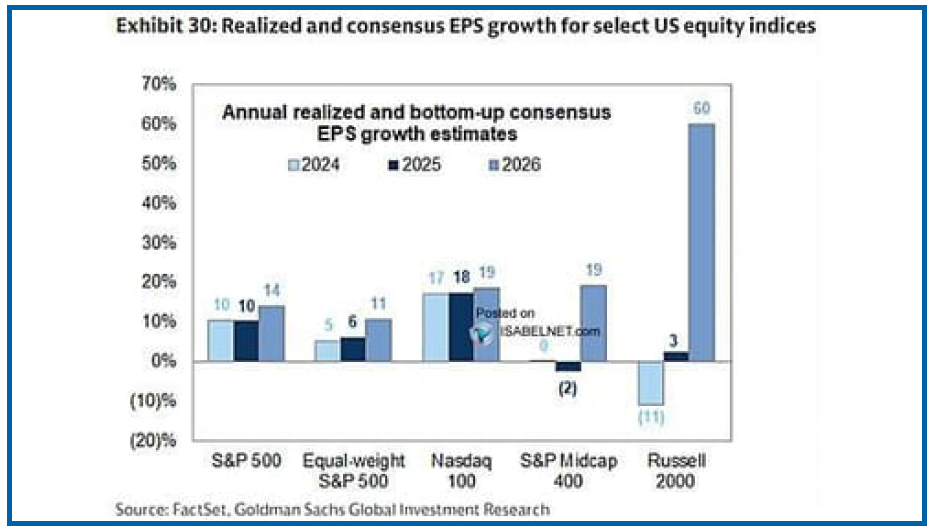

Analytikernes estimaterne for indtjeningsvækst meget optimistiske. Når vi går ind i 2026, håber strateger, at de 493 aktier i bunden af S&P 500 vil begynde at øge indtjeningen aggressivt.

Wall Street forventer i øjeblikket, at de mindste 493 aktier, uden for mag7, vil bidrage mere til indtjeningen i 2026, end de har gjort de sidste tre år.

Det er bemærkelsesværdigt, fordi den gennemsnitlige vækstrate for de 493 aktier i de sidste tre år var under 3 pct. Alligevel forventes denne indtjeningsvækst i gennemsnit at ligge over 11 pct. over de næste to år.

Udsigterne er endnu mere optimistiske for de mest økonomisk følsomme aktier. Små og mellemstore virksomheder havde svært ved at skabe indtjeningsvækst i de foregående tre år på trods af robust økonomisk vækst, drevet af penge- og finanspolitiske stimulanser.

Men næste år, selv hvis Feds fortælling om blød landing er gyldig, forventes de at opleve en stigning i indtjeningsvækstraterne på næsten 60 pct.

Der er intet galt i at have en optimistisk markedsudsigt, når det gælder investering; dog kan udsigterne ændre sig hurtigt, hvilket er en betydelig markedsrisiko, især når forventninger og værdiansættelser er høje.

Fortsætter det geopolitiske og globale handelspres som en trussel mod mere optimistiske markedsudsigter? Handelsfriktion, geopolitiske spændinger eller valutaustabilitet bidrager alle til pludselige ændringer i risikotolerancen.

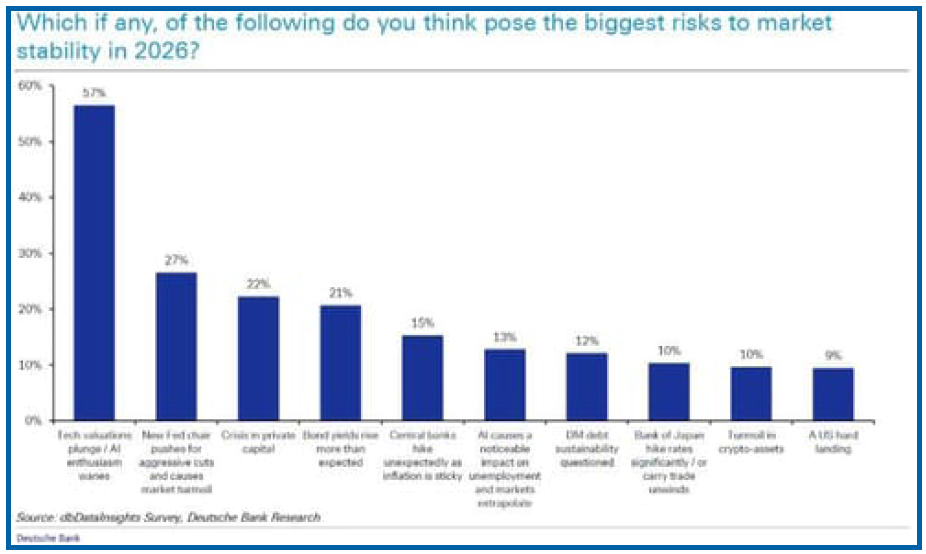

Nylige undersøgelser fra fondsforvaltere identificerer AI-værdibobler, turbulens på obligationsmarkedet, inflationsgenopblussen, kreditstress og handels-eskalationer som de største bekymringer.

Hvilken af disse faktorer vil mest sandsynligt afspore aktieoptimismen?

Det mest sandsynlige svar er, at det ikke vil være nogen af dem. Det skyldes, at når investorer overvåger en vis risiko, foretager de porteføljeændringer for at sikre sig mod den risiko. Derfor bliver den ”risiko” indregnet i markedet.

Mest sandsynligt vil den største risiko, der til sidst manifesterer sig i markedet, være noget, ingen forventer. Den ”overraskelse” er det, der eventuelt får markederne til at bukke sammen. Tag Trumps toldmeddelelse sidste marts; Investorer måtte reprissætte markederne væsentligt for at kunne ændre de fremadrettede forventninger til indtjening.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her