Flere af de danske pensionskassers aktieinvesteringer er placeret i børsnoterede selskaber, som slet ikke forholder sig til klimakrisen eller rapporterer om CO2-udledninger, til trods for at disse selskaber opererer i tungt CO2-udledende brancher som fx mine-, transport-, fossilenergi- og landbrugssektoren.

Dette viser en opgørelse Økonomisk Ugebrev Samfundsansvar har foretaget ved hjælp af analyseredskabet Xklude.com.

Opgørelsen afslører, at ti af Danmarks største pensionskasser har mere end to milliarder kroner investeret i 77 af de mest problematiske selskaber i verden til henholdsvis klimaledelse, -rapportering og -handling. I flere tilfælde forholder selskaberne sig slet ikke til klimaspørgsmålet, og de bidrager således ikke til at reducere egne CO2-udledninger.

På trods af, at alle danske pensionskasser har vedtaget politikker for aktivt ejerskab om netop klimaspørgsmål og CO2-reduktioner, er det aktive ejerskab fra de største danske investorer enten helt fraværende eller også virker det bare ikke overfor en række selskaber. De mange budskaber og reklamer om prioritering af grøn omstilling gælder altås kun for nogle investeringer imens andre ikke tæller med.

For eksempel har Velliv, Danica, AP Pension og AkademikerPension samlet set investeret mere end 20 millioner kroner i det kinesiske konglomerat Jardine Matheson. Koncernen har hverken en klimapolitik eller rapportering herom, på trods af at konglomeratet er involveret i byggeri, transportservice, luksushoteller, industriudstyr, kulminedrift, energi og landbrug. Virksomheden beskæftiger 464.000 medarbejdere

Danica Pension erkender over for Økonomisk Ugebrev Samfundsansvar, at de ikke har værktøjerne til at vurdere, om selskaber lever op til pensionskassens egne klimamål. PFA oplyser, at de har et porteføljeperspektiv og prioriterer indsatserne omkring aktivt ejerskab.

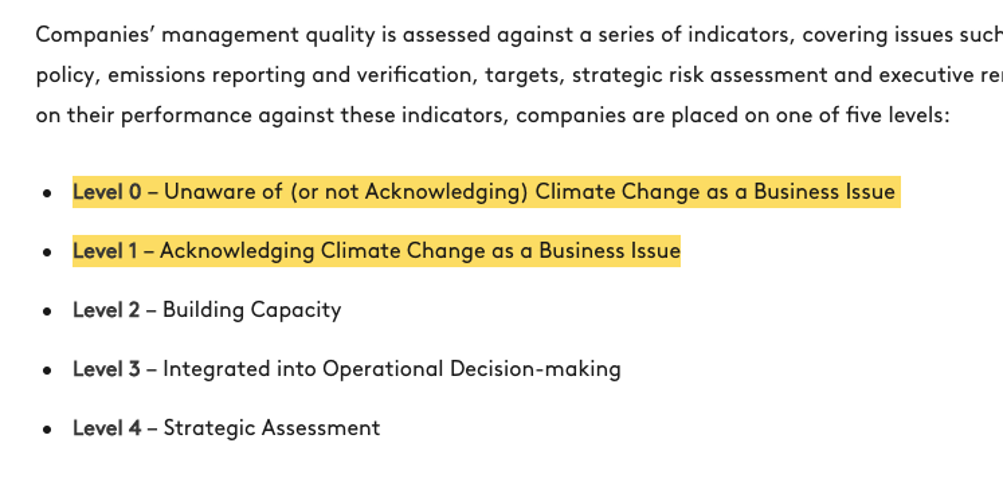

De 77 selskaber, som Økonomisk Ugebrev har screenet mod flere pensionsselskabers aktielister, får absolut dumpekarakter af The Transition Pathway Initiative (TPI). TPI samarbejder bl.a. med FTSE Russel, Grantham Research Institute on Climate Change, London School of Economics og Principles for Responsible Investment (PRI). Det er altså seriøse finansielle aktører, der står bag opgørelsesmetoden. PRI har en række danske pensionskasser på medlemslisten.

“Danica Pension har tilsluttet sig Net-Zero Asset Owner Alliance, hvor vi har forpligtet os til, at Danica Pensions investeringer skal være CO2-neutrale senest i 2050. Vi er i gang med at fastsætte delmålsætninger for, hvordan vi skal arbejde henimod dette. Selvom vi ikke er i mål endnu, vurderer vi, at Transition Pathway Initiative (TPI) sammen med øvrige klimanøgletal kan være et godt værktøj til at identificere og vurdere klimaarbejdet i de selskaber, der bidrager til den højeste udledning i Danica Pensions portefølje,” oplyser Oliver William Gunner fra Danicas presseafdeling.

Fra PFA oplyser Christian Storm Schubart, Head of ESG, at “TPI er et blandt mange fine input-kanaler ift. hvordan selskaber arbejder med klimastrategi og – dagsordenen.”

Videre siger han: “Først og fremmest skal vores klimatilgang ses ud fra et porteføljeperspektiv. Vi er engageret i Net-Zero Asset Owner Alliance, hvilket jo medfører en forpligtelse til at leve op til Paris-aftalens 1,5 grades scenarie og have en netto nuludledning af CO2 i 2050. Dernæst er virkeligheden, at vi er nødt til at prioritere vores indsatser, så vi bruger kræfter der, hvor vi kan gøre den største forskel.”

Et andet selskab på oversigten er kinesiske Anhui Cement Company. PFA har investeret over 100 millioner kroner i selskabet. Her Praktiserer PFA sit aktive ejerskab via investorinitiativet Climate Action 100 +. I følge data TPI er fremskriftene næsten umulige at måle. Fra en nul score i 2017 et i 2020. Prakis betyder, at selskabet har accepteret at have sin andel i CO2-udledningerne – og så heller ikke mere.

“Ud fra et proportionalitetsprincip (hvor meget vi har investeret og/eller CO2-impact på vores portefølje), er de resterende af nævnte investeringer beskeden størrelse og/eller indvirkning på vores porteføljes samlede udledning, og det har derfor ikke givet os anledning til at prioritere disse i 2020, hvor vi i stedet har valgt at have et særligt fokus på energisektoren. Her har vi frasolgt en række selskaber, hvilket samtidigt har bevirket, at vi har kunne øge vores fokus på vores egne dialoger med selskaber fra denne sektor,” siger Christian Storm Schubart

Analyseværktøjet Xklude.com har udelukkende registreret selskaber, som TPI vurderer til ikke at være bekendt med eller anerkendende overfor klimakrisen, og selskaber som overhovedet intet foretager sig på klimafronten i relation til CO2-reduktioner. De 77 børsnoterede selskaber er dermed blandt de absolut ringeste selskaber i verden målt på klimaledelse, rapportering samt reduktionsindsatser.

Alligevel er selskaberne at finde på flere danske pensionsselskabers aktielister. Foruden Danica, AP Pension og AkademikerPension investerer ATP, Velliv og PFA tilmed i flere af de pågældende selskaber.

TPI betragter både ”Management Performance” og ”Carbon Performance” med henblik på at tilpasse indsatser til internationale klimamål.

Hvilke klimakrav stiller pensionskasserne egentlig?

De institutionelle investorer beklager sig ofte over, at der ikke findes tilstrækkelige klimadata om virksomhedernes klimaaftryk. Dette er en sandhed med modifikationer, idet der efterhånden findes et utal af aktører som TPI eller Carbon Disclosure Project (CDP), der netop kortlægger CO2-aftryk, klimaplaner og strategier.

Mulighederne for at etablere en stærk og konkret klimastrategi for investeringer i virksomheder er, med andre ord, til stede upåagtet af, om virksomheden selv eller eksterne dataleverandører leverer informationer til at kortlægge klimaaftrykket og fremdriften.

Finans.dk skriver ligeledes, at tre ud af fire danske top 100 virksomheder mangler at sætte klimamål for udledninger i hele deres værdikæde. Finans.dk’ opgørelser er ligeledes baseret på data fra Carbon Disclosure Project (CDP) og viser, at mange danske virksomheder slet ikke har defineret mål for de såkaldte scope 3 emissioner – altså CO2-aftryk, som ligger uden for virksomhedens egen drift.

Men som Økonomisk Ugebrev Samfundsansvars undersøgelse viser, stikker problemet langt dybere for det globale erhvervsliv og for aktieinvesteringerne hos danske storinvestorer, der med egne ord ”omsætter aktieposter til indflydelse” eller “hjælper samfundet med at blive CO2 neutralt.”

Det lader til, at investeringsdirektørernes og ESG-managernes krav til børsnoterede selskabers klimastrategier i praksis er tæt på ingen – eller også accepterer de, at der ikke opnås resultater i forhold til det aktive ejerskab.

Faktum er, at danske pensionsselskaber gerne investerer millioner i børsnoterede globale selskaber, som slet ikke forholder sig til klimakrisen, og slet ikke, eller kun i yderst begrænset omfang, agerer på den. Danica oplyser ikke, hvorvidt de har været i dialog med de 77 selskaber i analysen – kun på et generelt niveau.

“Dialog med selskaber giver os større viden om deres forretning, og hvorvidt de vil være gode langsigtede investeringer. Samtidig kan vi bidrage til, at de bliver bedre drevne selskaber ved at løfte deres arbejde med ESG-forhold. Det kan eksempelvis omfatte, at de har et effektivt vandforbrug, fokus på klima- og miljøforhold, sikkerhedsprocedurer for produkter og ansatte eller har en ansvarlig og kompetent ledelse, der sikrer selskabets langsigtede værdi,” oplyser Danica.

Endvidere oplyser Danica til Økonomisk Ugebrev om kravene til tidshorisonten: “Tidshorisonten for dialogen varierer fra selskab til selskab såvel som fra ESG-emne til ESG-emne, og vi har ikke etableret en fast tidshorisont for vores dialogaktivitet. Vi ser dog ind i mulighederne for, at TPI kan hjælpe os med at skabe en struktur, som kan få selskaberne til etablere konkrete mål og følge op på fremskridt inden for en given tidshorisont,” oplyser Danica.

—

The Transition Pathway Initiative (TPI) vurderer selskabers ledelse på en række forskellige indikatorer, hvor denne kortlægning har screenet de selskaber med lavest score (0-1) mod ti store pensionskassers aktieinvesteringer.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her