Økonomisk Ugebrev præsenterer en ny årlig Klima Rating for Banksektoren, som gør status over danske bankers aktuelle evner til at levere klimaresultater, baseret på seks konkrete målepunkter, som er udviklet i samarbejde med klimaeksperter i finanssektoren. Hovedfokus er på bankernes CO2-emissioner fra udlån og investeringer. Redaktør Claus Strue Frederiksen redegør her for de udvalgte målepunkter. Første ratingopgørelse udgives i foråret 2025.

Økonomisk Ugebrev har designet en klimarating for banksektoren. Danske bankers klimaresultater vil fra næste år, efter aflæggelse af regnskaber for 2024, blive vurderet efter seks særligt udvalgte målepunkter, der adskiller sig markant fra de målepunkter, vi anvender i vores traditionelle ØU Klima Rating for C25-selskaberne.

I den nye rating for banksektoren fokuseres der udelukkende på bankernes såkaldt finansierede emissioner, der omhandler CO2-aftrykket fra investeringer og udlån, som typisk udgør 99 procent af bankernes samlede klimaaftryk.

Eksempelvis var Nordeas finansierede emissioner (udlån plus investeringer) i 2023 knap 20 millioner ton CO2. Bankens øvrige CO2-aftryk, herunder fra drift af egne bygninger, var på 20.000 ton. Altså udgjorde det øvrige aftryk blot én promille af Nordeas samlede klimaaftryk.

I Økonomisk Ugebrevs traditionelle Klima Rating tildeles selskaber point, hvis de har integreret klimakomponenter i topchefens bonusprogram. Dette målepunkt indgår imidlertid ikke i den nye bank-rating. Grunden er, at et betydeligt antal banker – blandt andet Jyske Bank, Nykredit og Sydbank – slet ikke har et bonusprogram for topchefen.

ØU Klima Rating for Banksektoren består af seks målepunkter, alle med mulighed for ekstrapoint – banker kan således maksimalt opnå 12 point. Målepunkterne er:

- Klimarapportering, finansierede emissioner

- Klimarapportering, datakvalitet

- Reduktion af det absolutte CO2-aftryk for finansierede emissioner i forhold til sidste år

- Reduktion af CO2-intensiteten for udlån for højtudledende sektorkategorier i forhold til sidste år

- Reduktion af det absolutte CO2-aftryk for finansierede emissioner de sidste tre år

- Reduktion af CO2-intensiteten for finansierede emissioner de sidste tre år

En udførlig introduktion til målepunkterne findes nederst i artiklen.

Målepunkt 5 og 6 er tilføjet for ikke blot at belønne de banker, der har reduceret CO2-aftrykket det seneste år men også dem, der har gjort det over en længere periode.

Sigtet med ØU Klima Rating for Banksektoren er identisk med sigtet for vores traditionelle klimarating, nemlig at vurdere og belønne selskabernes grønne resultater – og ikke deres grønne politik. Høje klimaambitioner, der ikke veksles til betydelige klimaresultater, udløser ikke point i vores klimaratings.

Bemærk: Fra 2025 vil danske banker kun indgå i ØU Klima Rating for Banksektoren og ikke i vores traditionelle klimarating for C25 og store unoterede selskaber.

Data indsamles fra bankernes egne rapporter

I lighed med vores traditionelle klimarating indgår der i klimaratingen for banksektoren kun data, som virksomhederne offentliggør i deres egne officielle rapporter. Data udgivet af eksempelvis CDP indgår således ikke i ratingen. Det betyder: Data skal fremgå af bankernes egne årsrapporter, bæredygtighedsrapporter eller ESG/klima-rapporter. Ingen andre dokumenter indgår.

Desuden skal data fremgå klart og tydeligt, hvilket blandt andet indebærer, at bankerne selv skal oplyse om CO2-intensitet – ØU omregner således ikke data for absolutte udledninger om til CO2-intensitet.

Forklaring af målepunkter

Målepunkt 1: Banker, der oplyser om udviklingen i det absolutte CO2-aftryk for finansierede emissioner, herunder separat for udlån og investeringer for mindst 3 forløbne år, tildeles 1 point. Banker, der derudover oplyser om udviklingen i det absolutte CO2-aftryk eller om udviklingen i CO2-intensiteten for udlån for mindst tre separate højtudledende sektorkategorier som eksempelvis fossile brændsler og landbrug for mindst 3 forløbne år, tildeles 2 point. For at opnå point skal oplysningerne fremgå af bankens seneste årsrapport, bæredygtighedsrapport eller ESG/klima-rapport.

Yderligere info: For at opnå 1 point skal aftrykket for de finansierede emissioner (der hører til under bankens scope 3) som minimum omfatte porteføljeselskabernes scope 1 og 2 aftryk. For at opnå 2 point skal rapporteringen omhandle mindst 3 højtudledende sektorkategorier som eksempelvis fossile brændsler og landbrug. Bemærk: Da danske banker anvender forskellige sektorkategorier, vil det bygge på en konkret vurdering, hvilke sektorer, der for den enkelte bank kan betegnes som højtudledende.

Desuden: Oplysningerne skal fremgå af bankens seneste rapport – dvs. oplysninger, der fremgår af ældre rapporter, inddrages ikke i denne rating (med undtagelse af målepunkt 5 og 6, hvor oplysninger i op til to år gamle rapporter godtages).

Eksempel 1: I klimarapporten for 2023 rapporterer Spar Nord om udviklingen i det absolutte CO2-aftryk for udlån og investeringer i 2023, 2022 og 2021. Det fremgår blandt andet, at CO2-aftrykket for udlån i 2023 var på 326.000 ton, mod 367.000 ton i 2021. Lignende oplysninger vil give 1 point målepunkt 1.

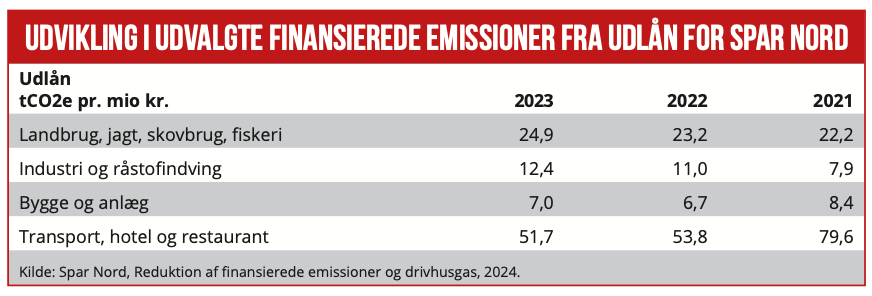

Eksempel 2: I Klimarapporten for 2023 rapporter Spar Nord om udviklingen i CO2-intensiteten for udlån i fire højtudledende sektorkategorier (landbrug, industri, byggeri, transport) i 2023, 2022 og 2021. Banker, der på lignende vis rapporterer om udviklingen af CO2-aftrykket for mindst 3 højtudledende sektorkategorier, vil blive tildelt 2 point i målepunkt 1, forudsat at de har opfyldt det første pointkrav i målepunkt 1.

Nedenstående er udpluk fra en tabel i Spar Nords klimarapport – i den originale tabel indgår der også en rækker ikke CO2-tunge sektorkategorier som eksempelvis Information og kommunikation.

Målepunkt 2: Banker, der oplyser om PCAF-datakvaliteten (Partnership for Carbon Accounting Financials) for finansierede emissioner herunder separat for udlån og investeringer, tildeles 1 point. Banker, der derudover oplyser om PCAF-datakvaliteten for udlån for mindst tre separate højtudledende sektorkategorier som eksempelvis fossile brændsler og landbrug for mindst 2 forløbne år, tildeles 2 point.

Eksempel 1: I årsrapporten for 2023 oplyser Sydbank om PCAF-datakvaliteten for udlån og investeringer. Det fremgår blandt andet, at datakvaliteten for investeringer samlet set er 2.08 (PCAF-scoresystemet går fra 1 til 5, med 5 som det dårligste). En lignende rapportering vil give 1 point i målepunkt 2.

Eksempel 2: I årsrapporten for 2023 oplyser Nordea om PCAF-datakvaliteten for udlån for en lang række separate højtudledende sektorkategorier herunder minedrift samt landbrug og byggeri for 2023 og 2022. Det fremgår blandt andet, at datakvaliteten for beregningen af CO2-aftrykket for minedrift er steget fra 2.20 i 2022 til 2.14 i 2023. En lignende rapportering vil give 2 point i målepunkt 2, forudsat at banken har opfyldt det første pointkrav i målepunkt 2.

Målepunkt 3: Banker, der har reduceret CO2-aftrykket fra deres absolutte finansierede emissioner med mindst 4,2% i forhold til sidste år, tildeles 1 point. Banker, der har reduceret CO2-aftrykket fra deres absolutte finansierede emissioner med mindst 8,8% i forhold til sidste år, tildeles 2 point.

Yderligere info: For at opnå point skal CO2-aftrykket for de finansierede emissioner som minimum omfatte porteføljeselskabernes scope 1 og 2 aftryk samt omfatte CO2-aftrykket for både udlån og investeringer, samlet set. Udgangspunktet for ØU Klima Rating for Banksektoren vil være data, der omhandler porteføljeselskabers scope 1 og 2 aftryk.

Eksempel: I Danske Banks klimarapport for 2023 fremgår det, at bankens samlede finansierede emissioner i 2022 var 13,3 millioner ton CO2 mod 13,7 millioner ton CO2 i 2021, altså et fald på 2,9 procent det seneste år. En reduktion af den størrelse vil imidlertid ikke være nok til at opnå point i målepunkt 3.

Bemærk: Danske Bank præsenterer ikke data for finansierede emissioner for 2023 i deres rapport for FY23 (udgivet 2024) – nyeste data for finansierede emissioner er for FY22. I ØU Klima Rating for Banksektoren vil den måde at rapportere på blive accepteret.

Målepunkt 4: Banker, der har reduceret CO2-intensiteten for udlån for mindst tre separate højtudledende sektorkategorier som eksempelvis fossile brændsler og landbrug med mindst 4,2% i forhold til sidste år, tildeles 1 point. Banker, der har reduceret CO2-intensiteten for udlån for mindst tre separate højtudledende sektorkategorier som eksempelvis fossile brændsler og landbrug med mindst 8,8% i forhold til sidste år, tildeles 2 point.

Yderligere info: For at opnå point i dette målepunkt skal CO2-intensiteten for bankens udlån samlet set være faldet, hvilket klart skal fremgå af bankens rapport (banken skal selv rapportere det relevante intensitetsdata).

Eksempel: I årsrapporten for 2023 oplyser Jyske Bank, at CO2-intensiteten for udlån i 2023 var 2,49 ton CO2 pr. udlånt million kroner mod 2,54 i 2022, altså et fald det seneste år. Det fremgår desuden, at tre ud af de fem højtudledende sektorkategorier, som Jyske Bank rapporterer på, har reduceret CO2-intensiteten med over 4,2%. Lignende reduktioner vil give banken 1 point i målepunkt 4.

Målepunkt 5: Banker, der de seneste tre år har reduceret CO2-aftrykket fra deres absolutte finansierede emissioner med mindst 12,6%, tildeles 1 point. Banker, der de seneste tre år har reduceret CO2-aftrykket fra deres absolutte finansierede emissioner med mindst 26,4%, tildeles 2 point.

Yderligere info: De seneste tre år betyder tre år tilbage f.eks. fra 2023 til 2020.

Målepunkt 6: Banker, der de seneste tre år har reduceret CO2-intensiteten for finansierede emissioner med mindst 12,6%, tildeles 1 point. Banker, der de seneste tre år har reduceret CO2-intensiteten for finansierede emissioner med mindst 26,4%, tildeles 2 point.

Bemærk: Reduktionsmålene i målepunkt 3, 4, 5 og 6 er inspireret af Science Based Targets initiative, der i Progress Report 2021 skriver: ”An annual 4.2% emissions reduction is required for 1.5ºC-aligned science-based targets. A typical SBTi-approved company has been even more ambitious than the 1.5ºC trajectory, with a linear rate of 8.8% scope 1 and 2 reductions a year during the period with approved targets.” Disse reduktionsmål anvendes også i Økonomisk Ugebrevs C25-Klima Rating (og blev introduceret i 2022).