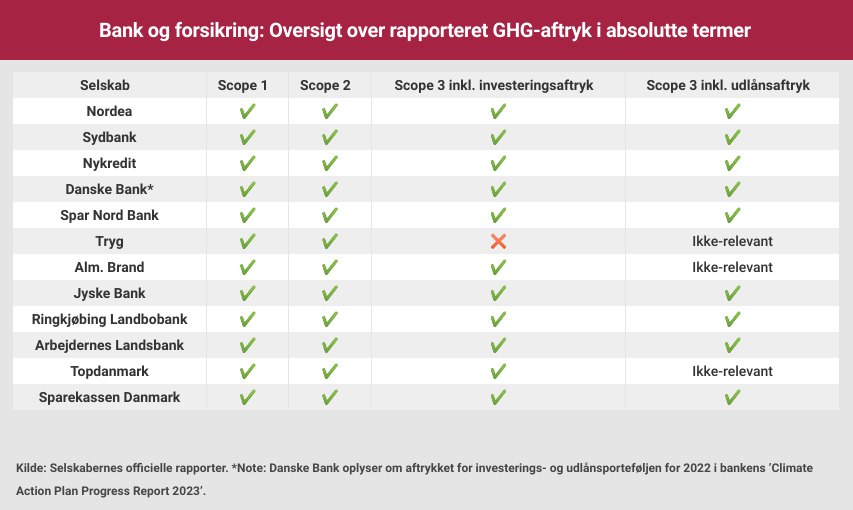

Økonomisk Ugebrevs kortlægning viser, at 12 ud af 12 danske storbanker og forsikringsselskaber nu rapporterer om klimaaftrykket for investeringer og udlån, der udgør langt de største poster i finansielle virksomheders klimaregnskab. Men forsikringsgiganten Tryg skiller sig ud ved at være det eneste selskab, der ikke oplyser om det absolutte klimaaftryk fra selskabets investeringsportefølje. Selskabet oplyser dog om andre relevante klimadata. Niels Arne Dam, cheføkonom i brancheforeningen Finans Danmark, konstaterer, at finanssektoren arbejder intensivt med at rapportere på, hvordan klima påvirkes af de aktiviteter, som sektoren er med til at finansiere. Redaktør Claus Strue Frederiksen har kulegravet selskabernes klimarapporter.

Af de tolv største finansvirksomheder er det kun Tryg, som falder lidt igennem på klimarapportering. Forsikringsselskabet rapporterer klimaaftryk for investeringsporteføljen, men kun i relative og ikke absolutte termer. Ifølge Camilla Nielsen, Head of Sustainability & ESG i Tryg, har forsikringsgiganten dog planer om at rapportere om det samlede absolutte klimaaftryk allerede næste år,

Ifølge Trygs seneste årsrapport er forsikringsgigantens samlede klimaaftryk i 2023 på knap fem tusind ton drivhusgas (GHG). Til sammenligning ender GHG-aftrykket for Alm Brand i 2023 på 62 ton, altså mere end tolv gange så meget. Den enorme forskel i GHG-aftryk skyldtes dog ikke, at Trygs forretningspraksis er langt grønnere end konkurrentens.

Årsagen skal derimod findes i de to forsikringsselskabers forskellige måde at rapportere om deres klimaaftryk på. Hvor Alm brand inkluderer GHG-aftrykket for investeringer, der udgør over 95 procent af forsikringskoncernens samlede klimaaftryk, optræder klimaaftrykket for investeringer ikke i absolutte termer i Trygs opgørelse.

Af de 12 danske banker og forsikringsselskaber, der indgår i Økonomisk Ugebrevs årlige Klima Rating for banker og forsikringsselskaber, er Tryg det eneste selskab, der ikke inkluderer investeringsaftrykket i deres opgørelse over selskabets absolutte GHG-aftryk.

Ifølge den bredt anerkendte rapporteringsstandard udgivet af The Partnership for Carbon Accounting Financials (PCAF) skal finansielle institutioner, herunder banker og forsikringsselskaber, rapportere om GHG-aftrykket fra investeringer og udlån i absolutte termer: ”As a minimum, financial institutions shall measure the absolute GHG emissions resulting from loans and investments (scope 3 category 15 emissions) in the reporting year.”*

Videre hedder det: ”The public disclosure of absolute financed emissions is crucial for external stakeholders and financial institutions using the methodology to have an analogous view of the climate impact of financial institutions. To this end, financial institutions shall disclose absolute financed emissions.”

Økonomisk Ugebrev har spurgt Tryg, hvorfor forsikringsgiganten – som det eneste af de 12 udvalgte finansielle virksomheder i dette års klima-rating – ikke rapporterer på GHG-aftrykket for investeringsporteføljen i absolutte termer.

Camilla Nielsen, Head of Sustainability & ESG i Tryg, oplyser, at Tryg har planer om at rapportere om det absolutte aftryk for investeringer i næste års rapport: ”Tryg har igangsat arbejdet med at kortlægge og forstå det samlede klimaaftryk, herunder fra investeringer. Vi forventer at kunne rapportere på samlede Scope 3 udledninger i årsrapporten for 2024.”

Hun understreger, at Tryg rapporterer om investeringsaftrykket i relative termer, det vil sige CO2-aftryk pr. investeret million kroner, hvilket giver en målestok for GHG-aftrykket af porteføljen.

Niels Arne Dam, cheføkonom og analysedirektør i Finans Danmark, konstaterer med tilfredshed, at alle større danske banker rapporterer på klimaaftrykket for både investeringer og udlån: ”Finanssektoren arbejder intensivt med at kunne rapportere på, hvordan klima påvirkes af de aktiviteter, som sektoren er med til at finansiere. Det arbejde satte vi i gang i fællesskab i 2020, og vi mener, at der er gjort store fremskridt. Vi kan da også konstatere, at alle større pengeinstitutter rapporterer nu. Det er i fuld overensstemmelse med hensigten med og anbefalingerne i Finans Danmarks CO2-model.”

Niels Arne Dam understreger, at arbejdet med at måle klimaaftrykket for udlån og investeringer afhænger af de data, som de finansielle selskaber får fra de virksomheder, som de investerer i eller låner penge: “De største virksomheder måler og offentliggør data i årsrapporter om deres samlede udledning af drivhusgasser omregnet til såkaldte CO2-ækvivalenter. Men for mange af de små- og mellemstore erhvervskunder, som i antal udgør langt de fleste virksomheder i Danmark, mangler pengeinstitutterne fortsat oplysninger om deres udledning.”

Hvis virksomhederne ikke rapporterer om deres klimaaftryk kan banker og andre finansielle institutioner ifølge Niels Arne Dam bruge generelle branchedata om eksempelvis energiforbrug til at estimere virksomhedernes aftryk: ”Det er i dag den eneste reelle mulighed for en lang række penge- og realkreditinstitutter, men det introducerer naturligt en større usikkerhed i tallene, som blandt andet skal holdes op i mod de greenwashing risici, som sektoren hele tiden skal balancere.”

Eva Falck Ørndrup, ESG chef i Sparekassen Danmark, kan godt genkende udfordringen med at skaffe specifik klimadata fra porteføljevirksomhederne. Sparekassen Danmark har siden rapporteringsåret 2021 offentliggjort GHG-aftrykket for investeringer og begyndte sidste år også at rapporterer på aftrykket fra udlån.

Ifølge Eva Falck Ørndrup er data dog stadig meget usikre: ”Data på udlån og investeringer er fortsat baseret på en række gennemsnitsberegninger, hvilket er udmærket til at forstå og se retningen på emissioner fra udlån og investering. Vi må dog acceptere, at datakvaliteten er i udvikling – så det billede, vi ser på nu, er blot en skitse til et foreløbigt maleri.”

ØU: Hvorfor begyndte I at rapportere på CO2-aftrykket for investerings- og udlånsporteføljen?

”Sparekassen Danmark vil være en finansiel medspiller, der bidrager til en bæredygtig omstilling, hvilket både forudsætter dataomstilling og forretningsindsigt. Forum for Bæredygtig Finans har sat en standard for vores arbejde, som er vigtig i synliggørelsen af vores kunders investeringer og udlån. Informationerne er derfor en forudsætning for vores indsigt i, hvad vi finansierer, og i vores kunders investeringsvalg. Uden disse informationer vil det være vanskeligt at opstille mål og have ambitioner for vores forretning,” siger Eva Falck Ørndrup.

Jyske Bank var en smule tidligere ude end Sparekassen Danmark og offentliggjorde deres første estimat af bankens investerings- og udlånsaftryk i en separat impact analyse i 2020. Og siden 2021 har aftryksdata for finansierede emissioner været del af bankens CO2-regnskab og omfattet af revisors verifikation i lighed med øvrige ESG hoved- og nøgletal. For 2023 er oplysningerne fuldt integreret i Jyske Banks årsrapport.

Ifølge Trine Lysholt Nørgaard, afdelingsdirektør for Investor Relations og Bæredygtighed i Jyske Bank, er de nuværende udledningsdata dog stadig forbundet med en vis usikkerhed.

”For 2023 er finansieret CO2-udledning for godt halvdelen af forretningsomfanget estimeret på baggrund af emissionsfaktorer fra Danmarks Statistik. Estimaterne er således forbundet med usikkerhed, og dataindsamling er og vil også fremadrettet være et indsatsområde,” siger Trine Lysholt Nørgaard.

Hun tilføjer, at Jyske Bank bevist har valgt ikke at lade udfordringerne med datakvalitet stå i vejen for at samle erfaring og kvantificere bankens impact på klimaområdet: ”Vi får ny viden undervejs, og estimaterne vil naturligt ændre sig i takt med, at metoder og data forbedres. Vi ønsker gennemsigtighed og troværdighed omkring vores arbejde og fremdrift, og vi tilstræber, at vores interessenter kan følge med gennem vores rapportering.”

Det samlede resultat af Økonomisk Ugebrevs Klima Rating for banker og forsikring udkommer den 10. april.

* PCAF er er et sektordrevet partnerskab bestående af mere end 300 storbanker og andre institutionelle investorer. Den første PCAF-standard udkom i 2020. Her fremgik det også (som i den opdaterede 2022-version), at finansielle institutioner skal rapportere om det absolutte CO2-aftryk for investerings- og udlånsporteføljen. I 2020-standarden fremgår det blandt andet: “Institutions shall disclose the absolute emissions (scope 1 and 2 combined) of their loans and investments. If it serves the financial institutions’ business goals, absolute scope 1 and scope 2 emissions of loans and investments should be reported separately from each other.”

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her