Trods en regn af påbud og påtaler fra Finanstilsynet om pensionssektorens værdiansættelse af alternative investeringer sker der tilsyneladende ikke nævneværdige opstramninger. Selvom kurserne på finansmarkedet i år er faldet, lykkes det alligevel pensionsselskaberne at opskrive værdierne, viser aktuelle tal. Fagredaktør Carsten Vitoft tager pulsen på afkasttallene for første halvår.

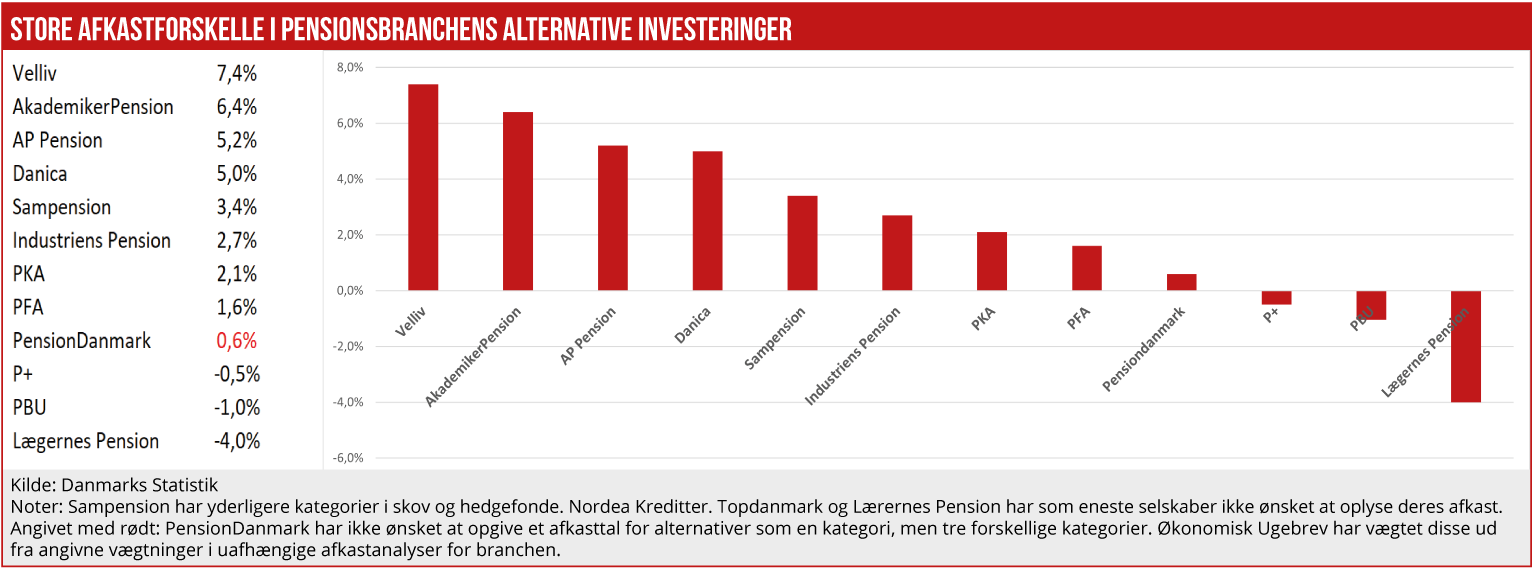

Pensionsbranchens værdiansættelser af alternative investeringer for 600 mia. kr. blæser fortsat i vinden. Økonomisk Ugebrevs indsamling af aktuelle afkastdata fra pensionsselskaberne viser, at der fortsat er et stort misforhold mellem kursudviklingen på børsnoterede papirer og pensionsselskabernes egne afkastopgørelser.

De aktuelle afkastdata viser mildest talt et opsigtsvækkende billede: Eksempelvis er der flere eksempler på, at pensionsselskaber har opskrevet værdien af deres ejendomme med 10 pct., mens europæiske ejendomme samtidig er faldet med knap 30 pct. i værdi i første halvår. Opskrivningerne i det negative markedsmiljø indikerer, at værdiansættelserne fortsat kan være ekstremt misvisende. Selskaberne investerer i stort set de samme aktiver, og det antyder, at de anvender værdiansættelsesmetoder, som helt ignorerer udviklingen på de noterede finansmarkeder. Mens børsnoterede ejendomsselskaber falder i værdi, stiger pensionsselskabernes ejendomme i værdi.

Velliv er ikke en enlig svale: I eksempelvis AP Pension var afkastet i første halvår 10,5 pct. på unoterede aktier, selvom det børsnoterede aktiemarked fortsat er faldet markant i værdi. Og afkastet var 14,2 pct. på infrastruktur, selvom de børsnoterede infrastruktur-aktier i første halvår lå tæt på nul.

Det er ikke første gang, branchen registrerer den slags store afkastforskelle. Det skete også, da coronakrisen brød ud. Her påviste Økonomisk Ugebrev også store misforhold. Finanstilsynet udarbejdede herefter en temaundersøgelse af alternativerne, som igen førte til en række ekstraordinære inspektionsbesøg hos selskaberne.

Men nu er den altså helt gal igen.

Velliv er et af de selskaber, der har haft et rigtigt skidt år med det samlede afkast, og her lykkedes det selskabet den 27. juni – altså få dage før afslutningen af halvåret – at opskrive sine ejendomme til et afkast på 10 pct. for halvåret. Det skete samtidig med, at renten var steget godt 3 procentpoint, hvilket må antages at have haft en særdeles negativ effekt på værdierne på ejendomsmarkedet.

”Vellivs ejendomsinvesteringer har i de seneste år givet et af markedets bedste afkast. Den forløbne del af 2022 ser også fornuftig ud, og dermed har ejendomsinvesteringerne bidraget til at stabilisere markedsrentekundernes afkast i en tid med betydelige kursfald på både aktie- og obligationsmarkedet. Afkastet på Vellivs ejendomsportefølje har i 2022 været påvirket positivt af en række forhold, som efter ”mange bække små”-princippet alle har bidraget til positive værdireguleringer og dermed til afkastet ved halvåret,” lyder det fra Vellivs direktør for ejendomsinvesteringer Solveig Rannje, der nævner insourcing, optimeret drift og stigende efterspørgsel som nogle af faktorerne.

Carsten Vitoft