Økonomisk Ugebrevs har netop indsamlet pensionssektorens afkast på alternativer i 2023, og tallene viser igen plusafkast. Har pensionssektoren opfundet en pengemaskine, spørger ekspert, der sår stærk tvivl om afkasttallene. Fagredaktør Carsten Vitoft fortsætter artikelserien om pensionssektorens alternativer.

Pensionsselskabernes alternative investeringer for knap 1000 mia. kr. har udviklet sig til det rene stjernestøv, og også i 2023 lykkedes det den samlede danske pensionsbranche at producere positive afkast på alternativerne. Sektoren har samlet set leveret plusafkast 13. år i træk, hvilket må anses at være tæt på verdensrekord.

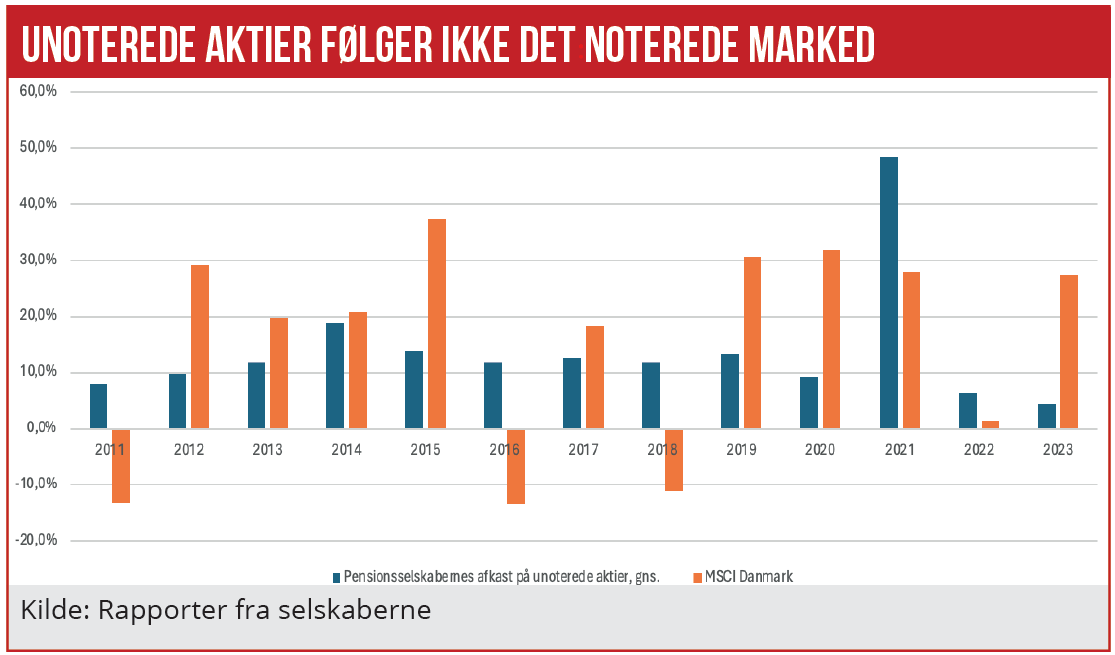

I 2018 dykkede det danske aktiemarked ellers med 11 pct., men det lykkedes alligevel – helt uhørt – en god snes af de største pensionsselskaber herhjemme at levere et afkast på plus 12 pct. på deres unoterede aktier.

I 2016 faldt markedet 13 pct., men også her ophævede pensionsbranchen tyngdekræften og regnede sig frem til et gennemsnitligt afkast på 12 pct. på deres alternative investeringer. Billedet var det samme i 2011.

Bekvem udjævningsmekanisme

Eksperter undrer sig over, at pensionssektoren så vedholdende kan skabe positive afkast på alternativer, også i år med negative markedsafkast på aktiemarkedet. Managing partner Karsten Hannibal fra Optimal Invest kalder afkasttallene for utroværdige.

”Tallene viser jo, hvor utroværdige afkastene er blevet på pensionsbranchens alternative investeringer. Og det gælder jo ikke bare unoterede aktier. Alternativerne har udviklet sig til en bekvem og beregnende udjævningsmekanisme, hvor man kan pynte det samlede afkast. Det er meget problematisk for kunderne, da branchen dermed systematisk vil undervurdere risikoen, man løber med kundernes penge,” siger han til Økonomisk Ugebrev.

Trods ihærdige forsøg – i hvert fald siden 2018 – er det heller ikke lykkedes for Finanstilsynet at få styr på branchens omgang med alternativerne, og nervøsiteten synes at stige hos tilsynet: Tager pensionsselskaber nu alt for store risici med de ikke-likvide alternativer? I seneste markedsrapport om pensionsbranchen skriver Finanstilsynet:

”I hovedparten af pensionsselskaberne voksede beholdningen af alternative investeringer. Andelen af alternative investeringer varierer pensionsselskaberne imellem og lå ultimo året mellem 0 procent og 38,8 procent. Fire pensionsselskaber havde mere end 30 pct. af porteføljen allokeret til alternative investeringer, mens seks pensionsselskaber havde mindre end 10 procent.”

Alternativer er meget illikvide, og ved næste hundredårskrise – der jo sker oftere og oftere – kan man frygte for, om pensionsbranchen har forkøbt sig i alternativerne. Pensionsselskaberne har vist sig at spinde guld år efter år, i hvert fald på papiret. Men forklaringen kan også være, at der rapporteres alt for positive afkast.

Den mistanke får nemt næring, hvis man ser på de hø-jeste afkast i 2023. Eksempelvis har Danica præsteret et gennemsnitligt årligt afkast på hele 18 pct. på unoterede aktier over de seneste ti år. Det er næsten dobbelt så meget som verdensindekset. Men i Danica forsikrer man om, at afkastene er udregnet rigtigt:

”Vores unoterede aktier har leveret stærk performance over en længere periode. Vi er meget opmærksomme på at leve op til reglerne for værdiansættelsen af alternativer. Vi følger reglerne inden for Solvens II, de internationale regnskabsstandarder (IFRS) og bekendtgørelse om finansielle rapporter for forsikringsselskaber og tværgående pensionskasser,” siger investeringsdirektør Poul Kobberup.

I Lægernes Pensionskasse har man gennemsnitligt leveret lige under 18 pct. årligt, siden man begyndte at måle på det i 2016. Også her forklarer investeringschef Søren Nielsen, at resultatet skyldes god ledelse, og at man har en meget metodisk tilgang til at evaluere afkastet på de unoterede aktier.

Carsten Vitoft

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her