Indtil videre har der de seneste år kun været en enkelt formel konkurs på First North i Danmark, nemlig Odico. Hertil kommer en stribe afnoteringer, hvoraf flere selskaber står overfor en meget usikker fremtid. Men for langt de fleste First North-selskaber med likviditetsknaphed lykkes det overraskende at rejse flere penge. Men der udstår mange First North-selskaber, som fortsat skal kæmpe for at holde snuden oven vande. Økonomisk Ugebrevs chefredaktør Morten W. Langer gennemgår her nogle af de udfordrede selskaber på ØU’s nye ”First North Alert-liste”.

Den dansk vækstbørs har trods de seneste års massive kritik formået at overleve, forstået på den måde, at mange af de mere eller mindre nødlidende selskaber har formået at hente flere penge til at holde gang i forretningen. Typisk er det nuværende hovedaktionærer, der har købt nye aktier til favørkurser, og der er også kommer flere institutionelle investorer på banen.

Hvordan 2024 bliver for First North-selskaberne er dog for tidligt at sige. Mange af dem er stadig udfordret på deres cash-position, og mange af dem har fortsat behov for at finde mere kapital. Økonomisk Ugebrev har analyseret sig frem til en stribe selskaber, som vi har underkastet et særligt tjek af likviditetssituationen.

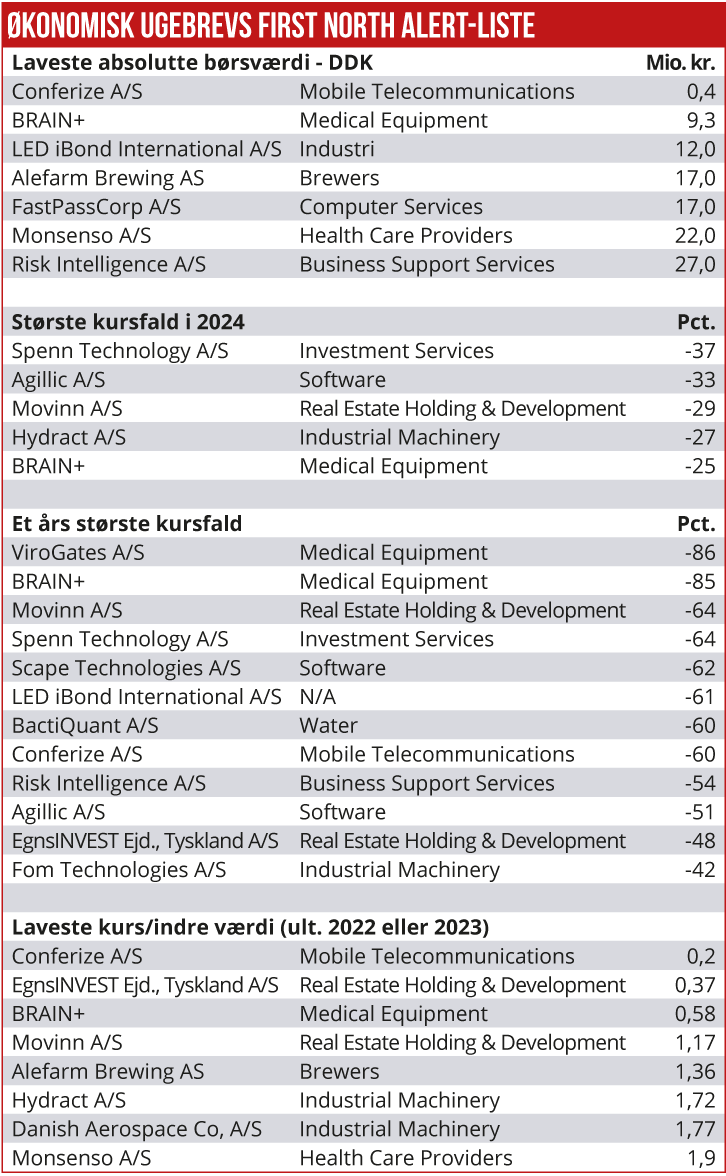

Vores sorteringsmekanisme er baseret på aktiekursudviklingen i 2024, aktiekursudviklingen det seneste år, den aktuelle børsværdi, hvor vi umiddelbart ser meget lave børsværdier som et krisetegn, og endelig nøgletal for aktiekursen i forhold til de bogførte værdier (baseret på seneste årsregnskab).

Hydracts ledelse skriver i årsregnskabet, at ”årets resultat er utilfredsstillende, hvad angår den manglende omsætning, men rækken af ordrer i Q4-2023 viser, at de lange salgsindsatser har båret frugt. I og med at ordreindgangen først kom i Q4-2023, vil effekten af ordrerne først komme senere, hvilket er den primære årsag til det utilfredsstillende resultat i 2023. Salgsgennembruddet til en betydende spiller i dansk mejeriindustri har stor betydning, og Hydract forventer flere kontakter i mejerisektoren på baggrund af ordren i 2023.”

Selskabet leverede en årsomsætning på 6,6 mio. kr. med et ebitda-underskud på 8,6 mio. kr. Ved årsskiftet var likviditeten 5,2 mio. kr. Ledelsen skriver videre, at ”Hy—dract A/S aflægger årsrapport for 2023 med en omsætning, som er lavere end ledelsens forventninger. Det er selskabets holdning, at ordren til mejeriindustrien vil få en stor positiv betydning for resultaterne i de kommende år, men for at vise rettidig omhu gennemførte Selskabet en spareplan i juli 2023 samtidig med, at man gennemførte en kapitalforhøjelse via en ekstraordinær generalforsamling for at kapitalisere selskabet forud for den forventede ordreindgang.”

Om 2024 oplyses, at ”Grundet fortsat vækst via nye forventede ordrer er behovet for at styrke selskabets finansielle beredskab/arbejdskapital fortsat central, og derfor har bestyrelsen fremdeles stor fokus på denne del, men selskabet har sikret sig driftskapital til den kommende periode i forventningen om flere ordrer, bl.a. via salg af sine fakturaer. Selskabets revision har i årsregnskabet anført, at det er centralt, at selskabet indfrier sin budgetforventning samt skaffer den nødvendige arbejdskapital.”

Ledelsen forventer i 2024 en omsætning på 22-31 mio. kr. altså en fire-fem-dobling, og et resultat før skat på mellem minus 3 mio. kr. og nul.

Agillic melder i årsrapporten om et muligt likviditetstræk på grund af en skattesag og svagere markeder forude. Cash var 9,8 mio. kr. ved årsskiftet, men der er en sandsynlig skattebetaling i det nye år på 8,3 mio. kr. Altså næsten hele den aktuelle kassebeholdning.

Ledelsen skriver om 2024, at ”In 2024, revenue is expected to amount to DKK 62-66 million (2023: DKK 64.7 million), and EBITDA is expected to remain positive between DKK 0-2 million (2023: DKK 1.9 million) (..)the general market conditions are leading to an increase in both business and technology consolidations. This may lead to a reduction in ARR which we have reserved for in the 2024 guidance. We have in 2023 also seen a significant reduction in ARR from transactions in certain segments mainly related to geopolitical factors.”

LED iBond har haft et vanskeligt 2023, men ledelsen har formået at sikre sig ekstra 10 mio. kr. ved årets udgang. Ledelsen skriver i årsregnskabet (oversat), at ”Omsætningen for hele 2023 ender på DKK 2,6 mio. og med et fald på DKK 1,4 mio. i forhold til 2022. Dette fald er skuffende, men til gengæld ser vi, at vi allerede har vundet ordrer på mere end 3 mio. kr. for 2024, og vi oplever stor interesse for det netop lancerede HORTISABER topbelysningsprodukt.”

Videre hedder det, at ”i december 2023 lykkedes det LED iBond at rejse 10 mio. kr. i ny kapital på trods af vanskelige finansielle markeder for at udvide selskabets bane mod selvbærende drift, og vi er glade for denne tillid fra vores aktionærer. Der blev indskudt 4,5 mio. kr. i december 2023, og den resterende del vil blive indskudt som konvertible lån i to rater i løbet af 2024 baseret på at nå succesfulde milepæle.”

Ledelsen for BactiQuant skriver, at selskabet ”nåede den for 2023 udmeldte guidance for både omsætning og EBITDA, og i forlængelse af den succesfulde emission i efteråret 2023 står selskabet nu med et styrket kapitalgrundlag klar til et skelsættende 2024 med markante pilotprojekter samt den vigtige afsøgning af selskabets strategiske muligheder.”

Selskabets omsætning blev 12,3 mio. kr. sidste år, med et etbita-resultat på minus 9,5 mio. kr.

Ledelsen skriver videre, at ”i 2023 mistede selskabets hidtil største direkte kunde i USA – firmaet Garratt-Callahan – sin væsentligste BactiQuant kunde overnight, af årsager, som intet havde med BactiQuant eller vores teknologi at gøre. Det betød et væsentlig omsætningstab, men på trods af dette blev der i 2023 opnået en omsætning på niveau med 2022. Dette skyldes især en kraftig vækst i pharma-segmentet, primært båret af leveringen af de sidste Online enheder til Novo Nordisk, samt vækst i Aquakultur-segmentet. I efteråret 2023 gennemførtes den annoncerede emission, som blev overtegnet og resulterede i et bruttoprovenu på 13,7 mio. kr. I tillæg til de tidligere modtagne lån fra Danmarks Eksport- og Investeringsfond på i alt 8 mio.kr. i henholdsvis december 2022 og maj 2023 er selskabets kapitalgrundlag nu blevet styrket til at kunne understøtte selskabets aktiviteter i de kommende 1,5 – 2 år.”

Ved udgangen af 2023 var cash-positionen 11,8 mio. kr., og ledelsen forventer i år et ebitda-resultat i år på minus 8-11mio. kr.

Movinns ledelse skriver i årsregnskabet (oversat), at ”på hjemmemarkederne gik de finansielle resultater ikke som forventet, hvilket hovedsagelig skyldes ændringer i efterspørgslen på de sekundære hjemmemarkeder. Vi har øget omsætningen på hjemmemarkederne til 78,5 mDKK (en stigning fra 72,45 mDKK i 2022) svarende til en vækst på 8,3 %. Det er lavere end vores forventninger til året, hvor det oprindelige vejledende mål var 80-83 mDKK. Da vores lager er letfordærveligt, vil det meste af vores manglende omsætning have en negativ indvirkning på vores bundlinje. Vi har realiseret et EBITDA fra aktiviteterne i Danmark på 1,85 mDKK, svarende til en EBITDA-margin på blot 2,4 %. Det er et fald fra henholdsvis 9 mDKK og 12,5% i 2022 – og det er langt fra det oprindelige vejledende mål på 11-12 mDKK ind i året, hvilket naturligvis er en skuffelse. På kort sigt har ledelsen tilpasset organisationen, så den passer bedre til den aktuelle præstation, samtidig med at den reducerer det svage sekundære niveaumarkets.”

Ved årets udgang var cash-positionen 7 mio. kr., efter et træk i løbet af året på 6 mio. kr.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her