Gennem ti år var det en vedvarende debat, om den danske venturebranche kunne stå på egne ben uden statshjælp. Efter et solidt 2018-resultet og et endnu stærkere 2019, som bekræftede en ny optimisme i branchen, er flere gamle og nye fonde i 2020 for alvor kommet ud over stepperne. Danmark har nu en moden og dynamisk venturebranche, skriver chefredaktør Morten W. Langer i denne regnskabsgennemgang af de danske venturefonde

I virkeligheden er det meget sigende, at etableringen af den statslige Vækstkapital III ikke kunne samle særlig stor interesse hos de private danske og udenlandske venturefonde. De første Vækstkapital-fonde fik statsligt åndedræt for at hjælpe den danske venturebranche på fode. Men det er ikke længere nødvendigt.

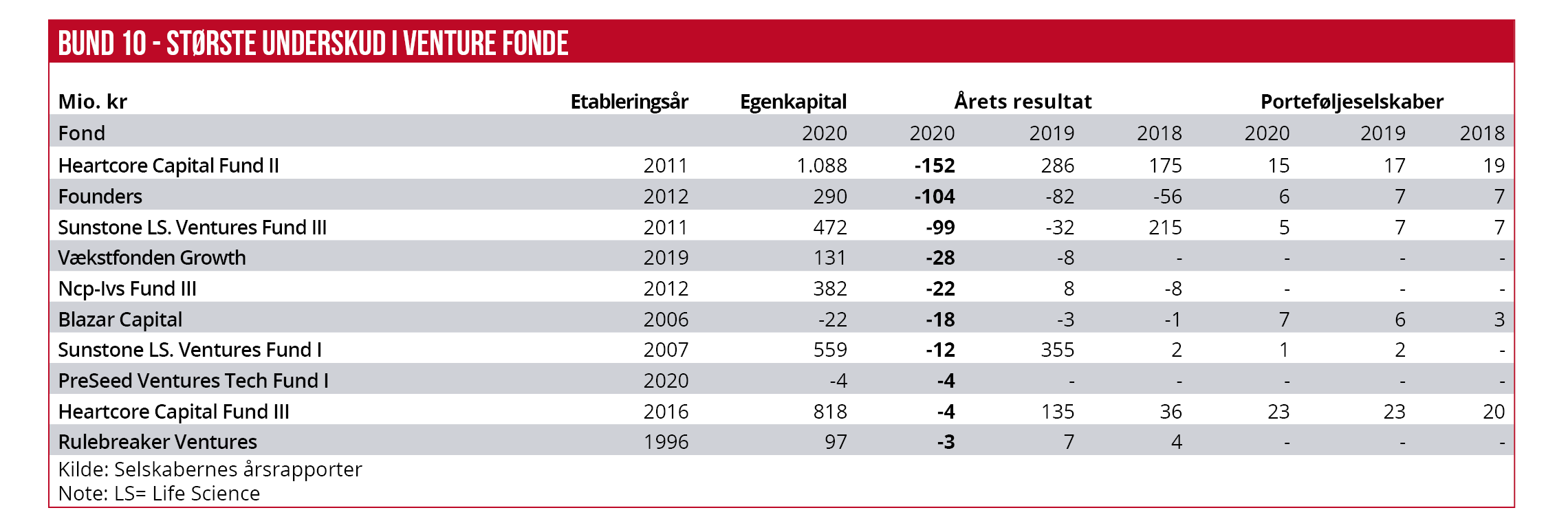

Af de 26 venturefonde, der indgår i dette års kortlægning af performance i den danske venturebranche, var der sidste år kun større minusser på bundlinjen i tre fonde. Der var især tale om fonde etableret for ti år siden, og altså delvist tale om ”gamle skader.”

Fondene med de største underskud var Heartcore Capital Fond II med et underskud på 152 mio. kr., der dog kommer efter plusser på 450 mio. kr. for de to foregående år samlet set. Halvdelen af fonden er ejet af Vækstfonden, og op mod 15 pct. af Industriens Pension. I regnskabet for 2020 oplyses det, at underskuddet kommer efter fire år med solide overskud på ca. 700 mio. kr.

Som noget enestående nyt oplyser fonden om afkast, blandt andet baseret på IRR, altså gennemsnitlige årsafkast på den investerede kapital. IRR oplyses til et afkast på 20 pct. mod 27 pct. forrige år. Dette er et pænt, men ikke prangende afkast, idet målsætningen normalt er et IRR på 20-30 pct.. Oplysningen om IRR er dog et kæmpe fremskridt i venturefondenes informationskvalitet, og man kan håbe på, at denne best practice smitter af på andre kapital- og venturefonde, når de aflægger regnskab.

Fondens regnskab indeholder også en verbal beskrivelse af udviklingen i udvalgte porteføljeselskaber, og en komplet oversigt over de 16 selskaber, fonden har ejerandele i. Blandt andet svenske Freespe, polske Kontakt og en lille ejerandel i det danske e-gamerselskab Blast. Også Sunstone Life Science Venture Fund III kom sidste år med meget røde tal, på minus 99 mio. kr. mod minus 33 mio. kr. i 2019, men til gengæld plus 216 mio. kr. året før. Her er oplysningskvaliteten betydeligt ringere, blandt andet oplyses ikke data for IRR. Der er dog en kort gennemgang af udviklingen i flertallet af de fem porteføljeselskaber.

Blandt andet oplyses om et af selskaberne, hvor fonden har en større ejerandel, følgende: ” IO Biotech ApS: Located in Copenhagen, Denmark, is clinical stage biotech company developing immune therapies i.e. checkpoint/cancer vaccines. The FDA granted late 2020 IO Biotech breakthrough therapy designation (…) The clinical studies go according to plan and the company received additional funding from new and current investors during 2020.”

Det oplyses også, at porteføljeselskabet Cantargia AB er børsnoteret i Sverige, og at porteføljeselskabet Galecto har “operational activities in Copenhagen, Denmark, develops a drug, which inhibits fibrosis, initially targeting idiopathic pulmonary fibrosis. During the year, the company raised further funding with new investors and was successfully listed on NASDAQ, NY.” Siden børsnoteringen er aktiekursen dog dykket over 70 pct..

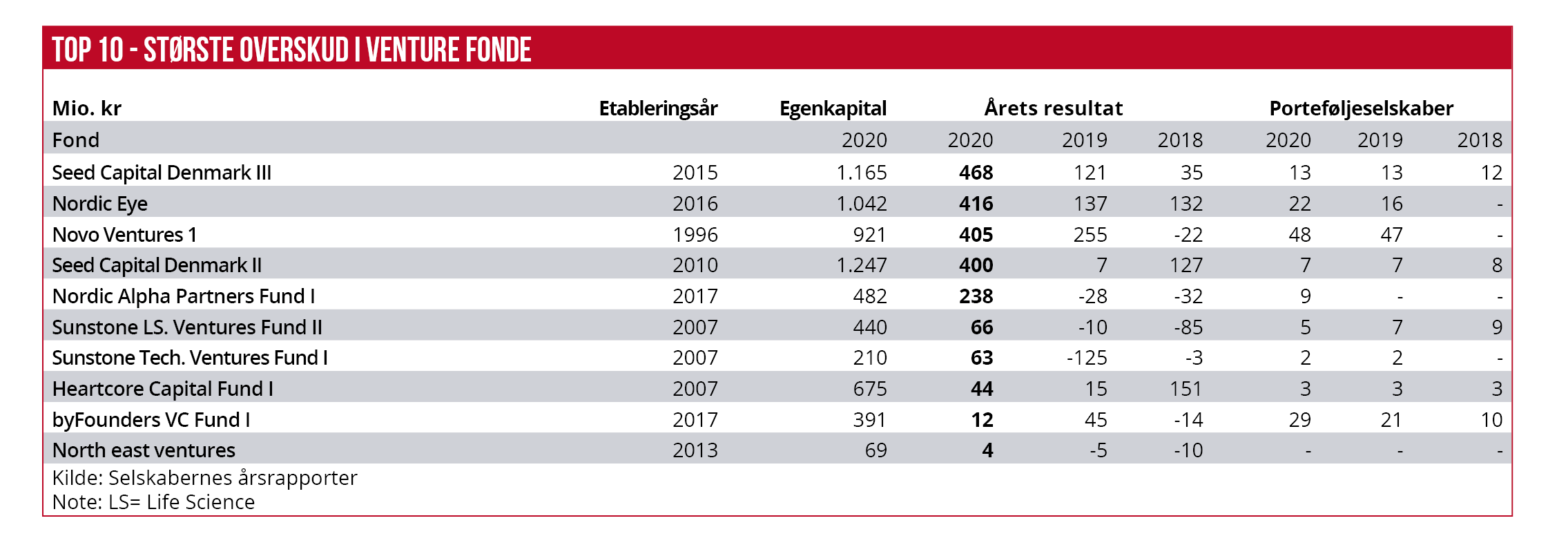

Men grundlæggende kan der altså fortælles en positiv historie om de danske venturefonde: Selvom der generelt i mange tilfælde er tale om positive værdireguleringer af porteføljeselskaber i venturefondene i kølvandet på sidste års stigende aktiemarkeder, var der tale om et rekordhøjt samlet resultat for branchen: Det samlede overskud steg til 2,7 mia. kr. mod 1,7 mia. kr. forrige år og 1,1 mia. kr. i 2018.

Særligt fem fonde skiller sig ud med meget store overskud: Bedste årsresultat leverer SEED Capital III, der kom ud med et overskud på hele 468 mio. kr. Fonden under Seed Capital-ledelsens management synes for alvor at være brudt ud af tidligere problemer med at skabe stærke afkast.

Fonden, hvor ca. en tredjedel ejes af Vækstfonden, har også store investorer som ATP, PFA Pension, Sampension og Novo Holdings, har en stribe stærke perspektivrige porteføljeselskaber, blandt andet fintechvirksomheden Lunar Way, Dixa og Coinify, samt OrderYOYO, der i år er noteret på den danske First North børs. Selskabet blev noteret til en salgspris på 13,6 kr. Og den seneste børskurs er 16 kr. efter et gevaldigt kursdyk den seneste måned fra kurs 26.

Conify blev i august i år solgt til en canadisk krypto-gigant for 525 mio. kr. og det vil uden tvivl også lune i fondens performance for 2021.

Heller ikke Seed Capital oplyser dog data for fondens afkast siden starten altså IRR, og oplysningerne synes stadig at være en undtagelse blandt de danske ventureselskaber. Åbenhed om afkastet ville ellers være god governance, ikke mindst fordi det ville give fondenes ultimative interessenter, altså danskerne som i sidste ende ejer kapitalen via pensionskasser og staten via Vækstfonden.

Så ville andre interessenter end de investerings-ansvarlige i pensionskasserne få viden om, hvilke fonde der klarer sig godt, og hvilke der klarer sig ringe. Men det ville også eksponere de investeringsansvarlige, med mulighed for at udpege pensionskasser, der træffer rigtige og forkerte valg.

Herefter følger Peter Warnøes fond, Nordic Eye, med et overskud på 416 mio. kr. Fonden blev etableret i 2016, og den har trods stor medietumult omkring tvisten mellem Lars Tvede og Warnøe, fortsat med at levere fremragende resultater. På tre år har det samlede overskud, ifølge regnskaberne, været ca. 675 mio. kr. baseret på en aktuelt bogført egenkapital på lidt over én milliard kroner.

Nordic Eye blev i starten betragtet som lidt af en opkomling i branchen, men fonden har fortsat med at levere flotte resultater, i hvert fald på papiret. 2020-overskuddet på over 400 mio. kr. er det hidtil bedste. Ifølge regnskabet har der i 2020 ikke været frasalg, som har udløst en konkret salgspris, så resultatet er baseret på værdiopskrivninger af aktuelle porteføljeselskaber.

I Økonomisk Ugebrevs opgørelse af porteføljeselskaber med størst fremgang i bruttoresultat over to år, har Nordic Eye to selskaber med på Top 20-listen. Det drejer sig om Blue Ocean Robots og Coinify, hvor fonden har mindre ejerandele. Ifølge fondens hjemmeside har fonden også ejerandele i Airhelp og Donkey Republic, som i år er blevet noteret på First North. Aktien blev noteret i maj 2021 ved salg af nye aktier til 16,2 kr. stykket. Aktuelt ligger aktiekursen på 9,6 kr. svarende til et kursfald på ca. 40 pct..

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her