Novo Holdings øger sit forspring og sin indflydelse i forhold til Danmarks andre store holdingselskaber i et år, hvor seks af de rigeste familiers og fondes pengeforvaltere nu for alvor udnytter deres økonomiske magt offensivt. De satser stadig mere aktivt på udvikling og restrukturering af deres virksomhedsporteføljer. Og det sker i en grad, så de er med til at påvirke erhvervsstrukturen og samfundsøkonomien, og folkene bag de store holdingselskaber kan med deres stigende magt og indflydelse nu som minimum matche de folkevalgte politikere, skriver fagredaktør Morten A. Sørensen.

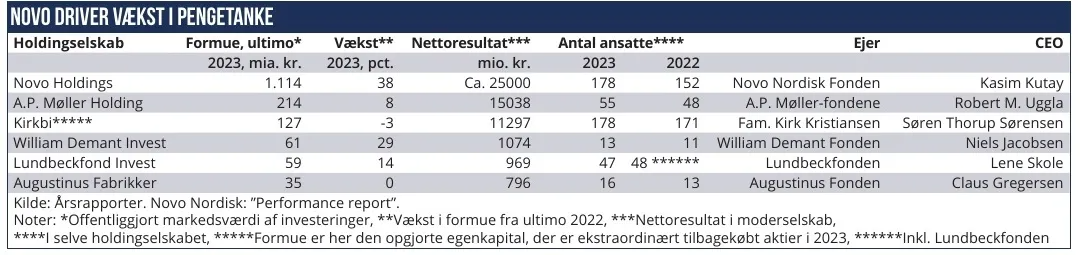

Novo Holdings, Danmarks største pengetank, har befæstet sin førerstilling blandt de store danske holdingselskaber, der forvalter de rigeste fondes og familiers formuer. Holdingselskabet med CEO Kasim Kutay i spidsen har foretaget Danmarkshistoriens uden sammenligning største virksomhedsopkøb. Og formuen er steget hele 38 pct. til 1114 mia. kr. i 2023.

2023 har samtidig været et år, hvor flere af de store familie- eller fondsejede holdingselskaber for alvor er trådt i karakter. Flere har fornyet og målrettet deres strategier, og de har endnu mere aktivt deltaget i udviklingen af porteføljeselskaberne.

Det viser Økonomisk Ugebrevs statusgennemgang af udviklingen i Novo Holdings, A.P. Møller Holding, Kirkbi, William Demant Invest, Lundbeckfond Invest og Augustinus Fabrikker, baseret på de seneste årsregnskaber. De seks store holdingselskaber har øget deres samlede formue til 1610 mia. kr. ved udgangen af 2023 mod 1269 mia. kr. et år tidligere.

Novo Holdings står for størstedelen og er frem til ultimo 2023 blevet løftet af en markant forøgelse af markedsværdien af det største porteføljeselskab, Novo Nordisk, der også har bidraget med solide udbytteudbetalinger. Blot få måneder inde i 2024 er Novo Holdings portefølje reelt steget yderligere til op mod 1500 mia. kr. på grund af yderligere kursstigninger siden årsskiftet i Novo Nordisk og det næststørste selskab i porteføljen, Novonesis.

A.P. Møller Holdings formue har udviklet sig mere beskedent med 7,6 pct. til 214 mia. kr. Dette holdingselskabs formue er trukket ned af faldende kurser på aktierne i A.P. Møller-Mærsk, der i slutningen af april var nede på en ottendeplads blandt de mest værdifulde selskaber på børsen i København. Men formuen er omvendt løftet af selskabets enorme 2022-udbytte (der blev udbetalt i foråret 2023) samt af kursstigninger hen over året i Danske Bank (der i alt nu er mere værd end A.P. Møller-Mærsk) og boreselskabet Noble.

Kirkbi, der forvalter det meste af Lego-familien Kirk Kristiansens formue, oplyser udviklingen i sin egenkapital, der er faldet 3,1 pct. til 127 mia. kr. i 2023. Det skyldes dels kursfald på en række af de børsnoterede aktier, som selskabet har investeret i, og dels den stagnerende udvikling i Lego i 2023.

Reelt kan Kirkbis formue dog formentlig sagtens måle sig med A.P. Møller Holdings, idet alene ejerandelen på 75 pct. i Lego ifølge udregninger fra blandt andet Copenhagen Business School (CBS) kan være over 200 mia. kr. værd. Hertil kommer Kirkbis øvrige investeringer, der ifølge årsrapporten er på mindst 97 mia. kr.

William Demant Invest er i løbet af året især blevet løftet af en stigende kurs på det vigtigste porteføljeselskab, høreapparatkoncernen Demant, ligesom Lundbeckfond Invest er blevet løftet af en stigende kurs på aktierne i pharmavirksomheden Lundbeck. Augustinus Fabrikker har måttet konstatere, at formuen, bestående af en bredere vifte af traditionelle navne fra dansk industri, især inden for kunst, kultur og design, har holdt sig omtrent uændret på niveauet 35 mia. kr. hen over 2023.

De underliggende tendenser i disse store holdingselskabers udvikling er dog nok så interessant: Den systematiske udvikling af flere af selskabernes store porteføljer fortsætter og er blevet forstærket i 2023.

Novo Holdings har for eksempel taget to meget markante skridt. Holdingselskabet har restruktureret sin portefølje ved at slutte Chr. Hansen sammen med Novozymes i Novonesis. Samtidig har holdingselskabet understøttet det andet store porteføljeselskab, Novo Nordisk, ved i Danmarkshistoriens største virksomhedshandel til 115 mia. kr. at opkøbe Catalents meget store produktionsanlæg, hvoraf flere er solgt videre til det kapacitetshungrende Novo Nordisk.

A.P. Møller Holding har understøttet fokuseringsprocessen i porteføljeselskabet A.P. Møller-Mærsk med to vigtige initiativer: Dels har holdingselskabet overtaget Maersk Supply Service, som A.P. Møller-Mærsk i flere år har haft til salg uden at finde en køber. Det samme gjaldt slæbebådsselskabet Svitzer, som nu skilles ud fra A.P. Møller-Mærsk og bliver et selvstændigt børsnoteret selskab – med A.P. Møller Holding, som betydelig aktionær. Med bistand fra A.P. Møller Holding har porteføljeselskabet KK Wind Solutions i 2023 også afsluttet købet af vindmølleteknologi fra Vestas. Det har bidraget til en markant styrkelse af KK, som i 2023 har mere end fordoblet omsætningen.

Alene med omsætningen på 5,5 mia. kr. i KK Wind er A.P. Møller Holding nu blevet en af Danmarks største producenter af bæredygtig teknologi. Hertil kommer en række andre bæredygtige teknologiprojekter, som dette holdingselskab og dets porteføljeselskaber har sat i gang de seneste år. Bæredygtige grønne investeringer får også et nyt boost i Novo Holdings nye Strategy 2030 og i Kirkbis nye long term vision – begge er lanceret inden for det seneste år. Begge holdingselskaber vil markant øge satsningen på grønne løsninger.

Gruppen af store danske holdingselskaber bliver stadigt mere centralt placeret, når det gælder restrukturering og udvikling af hele danske og internationale industrigrene.

Det er oplagt, at Novo Nordisk har en central rolle i diabetes- og fedmebehandling og Mærsk inden for containertransport. Men der kan for eksempel heller ikke ske meget i retning af konsolidering af høreapparatbranchen

– som naturligt må involvere de globalt vigtige danske producenter – uden at denne lille gruppe af holdingselskaber bliver involveret: Lundbeckfond Invest har netop købt sig ind som medejer af høreapparatvirksomheden WSA, Demant Invest ejer Demant og er betydelig aktionær i konkurrenten GN, mens Novo Holdings ejer Sonion, der er en betydelig leverandør af komponenter til branchen.

Pengetankene er klar til at samarbejde. For eksempel er Lundbeckfonden senest gået sammen med Novo Holdings i den store overtagelse af Ellab for anslået 6,5 mia. kr. og er sammen med Kirk Capital (der ejes af en anden gren af efterkommerne af Lego-stifteren end Kirkbi) ved at gå ind i Ferrosan Medical Devices.

Et blik på de store holdingselskabers direktioner og bestyrelser afslører da også forbindelser på kryds og tværs, især mellem de tre største og rigeste holdingselskaber. Blot et par eksempler: Jeppe Christiansen sidder både i Kirkbis og i Novo Holdings bestyrelser, Jan T. Nielsen, investeringsdirektør i A.P. Møller Holding, sidder også i bestyrelsen for Lego – den vigtigste del af Kirkbis portefølje.

Der er vigtige fællestræk i de store holdingselskabers strategier, og der er påfaldende personsammenfald i deres ledelser. Dette miljøs indflydelse på Danmarks økonomi og fremtid kan som minimum måle sig med de folkevalgte magthaveres. De fleste af holdingselskabernes beslutningstagere er uden tvivl dygtige, erfarne og ansvarsbevidste. Men de udgør også en selvsupplerende gruppe, og kan på grund af familie- eller fondskontrol vanskeligt udskiftes af udenforstående stakeholdere.

De følger også reelt en konglomeratstrategi (selvom det vist helst skal hedde noget andet), hvor de forsøger at udvælge og købe vindervirksomheder til porteføljerne. Den tankegang har gennem tiderne ikke vist sig som ubetinget succesfuld.

Det snævre miljø, de i nogen grad sammenfaldende strategier og visioner, og de mange fælles projekter kan rejse det principielle spørgsmål, om denne kapitalkoncentration sikrer, at der i tilstrækkelig grad bliver tænkt alternativt i de forskellige holdingselskaber. Eller om beslutningerne træffes i et for snævert og indforstået miljø, altså om kapitalgrupperne i tilstrækkelig grad konkurrerer på idéer og visioner.

Morten A. Sørensen

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her