I en analyse fra den statslige eksport- og Investeringsfond EIFO ser det danske venturemarked ud til at have klaret sig bedre end udenlandske, når det gælder kapitalrejsninger i første kvartal. Men den reelle udvikling ser noget mere mat ud, hvis man renser for få store kapitalrunder i biotech-startups, skriver fagredaktør Peder Bjerge.

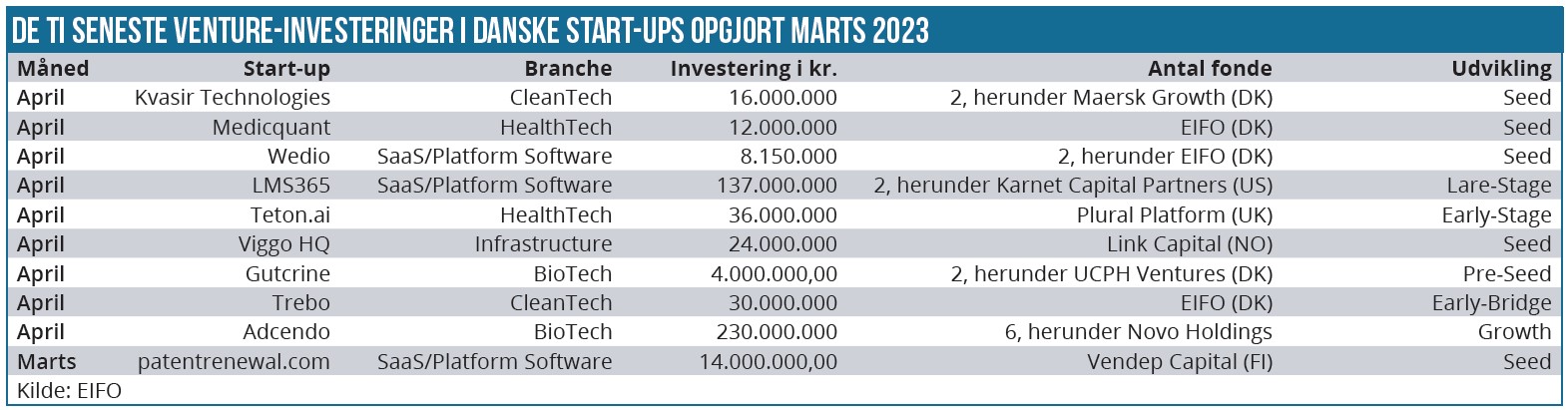

Umiddelbart ser tallene imponerende ud. På trods af en global krise ser det danske venturemarkeds første kvartal ud til at vise en vækst på 26 % målt i forhold til samme kvartal sidste år, når der gælder tilførsel af ny investorkapital. I forhold til sidste kvartal 2022 er der ført 33 % mere ny kapital ind i danske startups. Hele 2,7 mia. DKK er blevet kanaliseret ind i 36 startups.

Både det amerikanske marked og det europæiske venturemarked viser ellers tocifrede minusvækstrater. I 1. kvartal 2023 dykkede tilførslen af ny kapital til amerikanske startups med hele 55 %, mens det europæiske dykkede 65 %.

At det danske startup- og venturemarked har klaret sig overraskende godt i en international sammenligning, skal dog tolkes med forsigtighed, vurderer Jimmy Fussing Nielsen, partner og medstifter af ventureselskabet Heartcore Capital og næstformand i brancheforeningen Aktive Ejere.

”Vi har set nogle få meget store investeringer, som fylder meget i det samlede regnskab. Eksempelvis er investeringen på næsten 1 mia. DKK i biotech-selskabet Hemab med til at forklare noget af stigningen af kapitaltilførsler i første kvartal. Tallene viser, at biotech-sektoren har klaret sig godt. Men det er ikke nødvendigvis tilfældet for resten af markedet,” siger han.

Fratrækkes førstekvartalstallene fra EIFO for de tre største kapitalrunder i biotech-startups, forsvinder der hele 1,429 mia. DKK.

Korrigerer man også for to andre meget store kapitaltilførsler, nemlig i fintech-selskabet Lunar på 245 mio. DKK og den grønne startup Agreena på 342,5 mio. DKK, ser første kvartal endnu mindre prangende ud.

Korrigeret for disse store kapitaltilførsler ligner omfanget af kapitaltilførsler i Danmark mere det generelle internationale billede. Her har nedturen ramt venturemarkedet hårdt, og mange ventureselskaber har måttet notere nedskrivninger på deres porteføljeselskaber, bl.a. fordi der er solgt nye aktier til rabatpris.

Søren Lemonius, managing general partner og medstifter af Sunstone Life Science Ventures, har specialiseret sig i at investere i biotech- og life science-startups. Han påpeger, at de ofte er mere robuste under kriser, fordi der er tale om længere investerings- og udviklingsforløb, ofte op mod 12 år. Det er med til at forskyde en mulig nedtur indenfor disse markedssegmenter.

”Når finansieringsmarkedet er presset under en krise, har det ikke samme fodaftryk på den type selskaber, siger han.”

Søren Lemonius forklarer, at Sunstone Life Science Ventures rejste penge til den nuværende fond under opturen i 2021. De midler skal investeres i startups, uanset den økonomisk krise. Omkring den positive udvikling i dansk venture, siger han:

”Vi skal være opmærksomme på, at der er meget få datapunkter i et enkelt kvartal, enkelte meget store transaktioner plus muligheden for overløb fra det foregående kvartal. Men når de forbehold er taget, mener jeg, at det er en rigtig observation, at vores del af venturemarkedet er mindre ramt end tech generelt.”

Peder Bjerge

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her