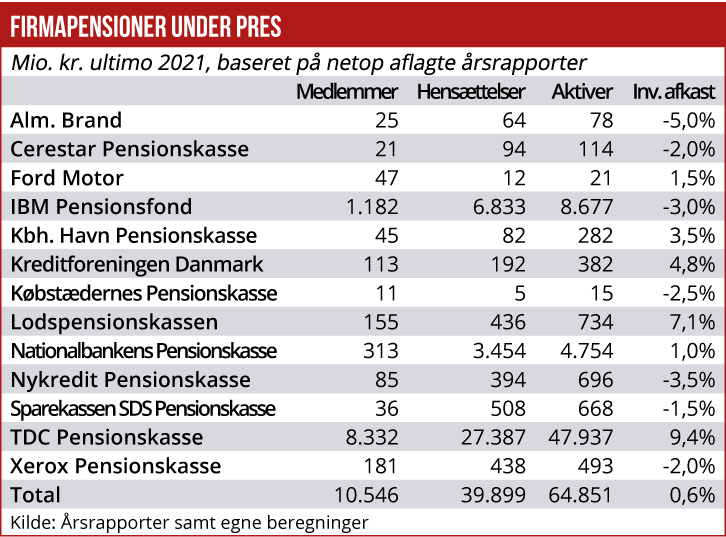

Mens aktiemarkederne sidste år steg op mod 30 pct., skabte de store firmapensionskasser afkast tæt på nul, viser en gennemgang af de netop offentliggjorte årsrapporter. Efter mange års store tab på de finansielle markeder har firmapensionskasserne solgt markant ud af aktiebeholdningerne og ligger nu stort set kun i obligationer, skriver fagredaktør Carsten Vitoft i denne analyse.

Antallet af medlemmer i de store virksomheders firmapensionskasser er over årene faldet dramatisk, og det betyder, at omkostningerne stiger markant for de tilbageblevne medlemmer. Men det er ikke det eneste problem: Økonomisk Ugebrevs kortlægning viser, at også investeringsresultaterne går helt galt. Både sidste år og i indeværende år er afkastene katastrofalt ringe.

I flere af kasserne er der tyndet så meget ud i medlemsskaren, at der blot er 20 til 30 medlemmer tilbage, og det gør kasserne ekstremt dyre at administrere for virksomhederne bag. Disse kaldes også for sponsorvirksomhederne. Kun TDC’s pensionskasse står tilbage med en større medlemsskare på næsten 9000 og i øvrigt også en solid økonomi.

En stor del af kassernes ulykker er faktisk skabt af dem selv, da de i takt med den pressede økonomi ikke længere har turdet løbe nogen form for risiko med deres aktiver og investeringer, som sidste år udgjorde godt 65 mia. kr., hvoraf de skylder godt 40 mia. kr. til 10.456 danskere, i gennemsnit 3,8 mio. kr. per medlem.

IBM Pensionsfond er et godt eksempel på udviklingen. IBM Danmark har flere gange måttet til lommerne med trecifrede millionbeløb, når der har været økonomiske problemer i pensionsfonden. Nu er ledelsens tålmodighed brugt op:

”Pensionskassens investeringspolitik er i 2021 ændret således, at der er foretaget en reducering af aktieallokeringen fra 15 procent til 5 procent og en tilsvarende forøgelse af obligationsandelen således at den gældende fordeling ved årets udgang er en split mellem aktier og obligationer på 5/94 og 1 procent til kontanter,” skriver ledelsen i pensionskassens netop aflagte årsrapport.

Det er svært at forestille sig en dårligere beslutning, efter at 2020 sluttede med fald på aktiemarkedet. Det fik altså ledelsen til at tage livrem og seler på. Men aktiemarkedet rettede sig i den grad sidste år. Det betød, at IBM Pensionsfond gik glip af et solidt tocifret millionbeløb i afkast på aktierne, man havde solgt – og i stedet fik et negativt afkast på minus 245 mio. kr., svarende til minus 3 pct.

Akkurat det samme er sket i fødevarevirksomheden Cerestar.

Økonomisk Ugebrev har gennemgået årsrapporter fra det dusin firmapensioner, som i sidste uge havde overholdt deadline for indlevering af årsrapport. Kortlægningen viser, at det gennemsnitlige afkast var ca. 0,6 pct. Til sammenligning steg globale aktier altså godt 30 pct. i samme periode. En ganske almindelig pensionskunde i eksempelvis Danica eller PFA fik i samme periode et afkast på 12 til 15 pct.

Men firmapensioner har i årevis timet de finansielle markeder næsten så dårligt, som de kunne. Aktieandelen ligger typisk på 5 til 10 pct. af aktiverne, mens det for langsigtede pensionsordninger burde være minimum 50 pct. Men hver gang, der kommer den mindste nedtur på markedet, har ledelsen valgt at skrue ned for risikoen.

Baggrunden er nok, at det er vanskeligt at forklare topledelsen i de internationale sponsorkoncerner – eksempelvis IBM’s hovedkontor – at årets overskud i virksomheden desværre delvist bliver ædt op af pensionsfonden.

Derfor har mange sponsorvirksomheder også overdraget deres firmapensioner til danske pensionsselskaber, som PFA, Danica og Velliv.

Samlet set blev firmapensionskassernes økonomi dog styrket sidste år, da rentestigningen også medførte, at kassernes pensionshensættelser faldt pænt. Altså skylder de nu mindre i fremtidige pension til de få medlemmer, der stadig er tilbage.