Konkurrencen er reelt sat ud af kraft i de gamle garanterede pensionsprodukter med en garanti. Det drejer sig om opsparing på 1000 mia. kr., fordelt på flere end 100.000 danskere. Den fastlåste situation har ført til voldsomme stigninger i administrationsomkostningerne over de seneste ti år. Konkurrencestyrelsen erkender problemet, men mangler opbakning fra Christiansborg til at gribe ind. Værst ser det ud i Danica, hvor omkostningerne er steget flere hundrede pct. over de seneste ti år. Danica bestrider dog tallene, skriver fagredaktør Carsten Vitoft.

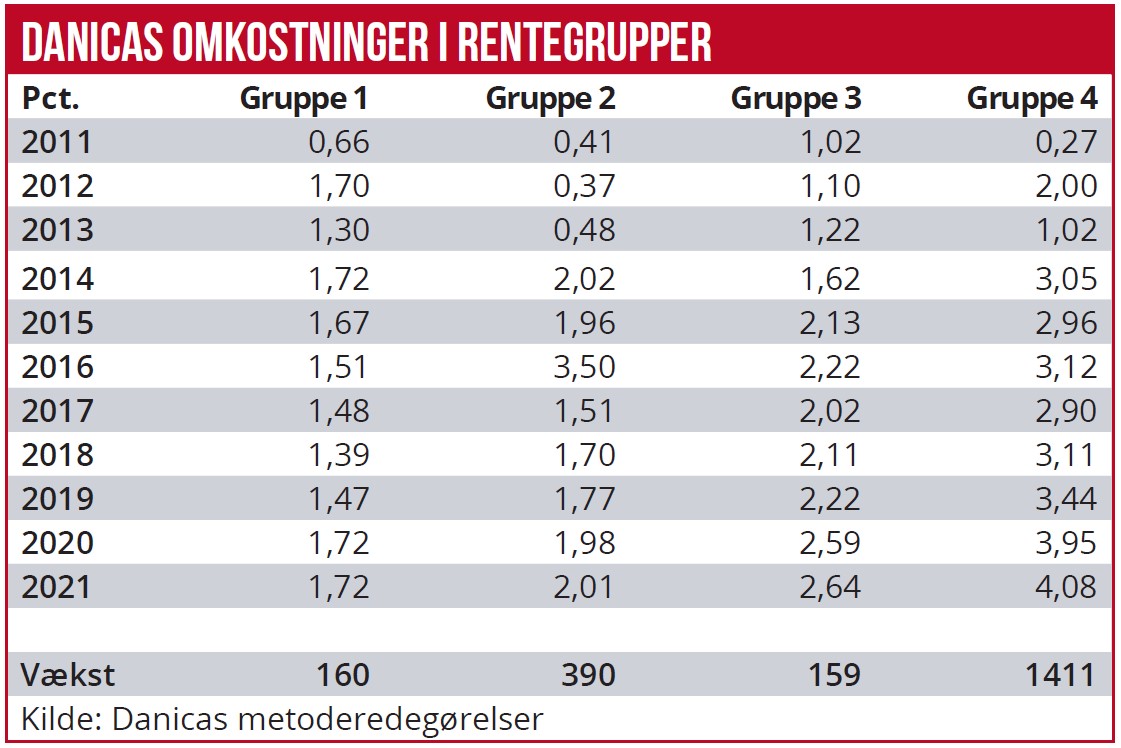

I et af Danicas gamle, traditionelle pensionsprodukter med en tilhørende garanti for afkastet er omkostningerne steget 1411 pct. over de seneste ti år. Udviklingen fremgår af Danicas egne såkaldte ÅOP-metoderedegørelser, hvor de enkelte pensionsselskaber skal redegøre i detaljer for, hvor store omkostninger de opkræver hos kunderne.

I tre af Danicas andre produkter med forskellige størrelser af garantier for afkastet er omkostningerne også steget markant over de seneste ti år med henholdsvis 160 pct., 390 pct. og sidst 158 pct.

Voldsomme prisstigninger

Selv om disse produkter med garanti langsomt er ved at blive udfaset af pensionsselskaberne, ligger stadig op mod halvdelen af den samlede danske pensionsformue gemt i dem.

Efter de voldsomme prisstigninger ligger omkostningerne nu på 4 pct. årligt af den samlede pensionsopsparing. Prisstigningerne er mulige, fordi kunderne ikke længere kan flytte deres pensioner rundt mellem selskaberne. Det betyder, at konkurrencen er sat ud af kraft – og har været det i de seneste ti år.

Det er et problem, som man udmærket kender i Konkurrencestyrelsen.

”Konkurrencerådet har fremhævet problemstillingen i sin rapport om konkurrencen på pensionsmarkedet, hvor der også indgår to anbefalinger, som adresserer muligheden for at medtage kollektiv kapital, når en opsparer skifter pensionsselskab. Det går specifikt på, at opsparere, som er placeret i lukkede rentegrupper, får mulighed for at tage en del af den kollektive kapital med, hvis de skifter ud af rentegruppen,” siger kontorchef Niels Enemærke fra Konkurrencestyrelsen.

Videre siger han: ”Når opsparerne ikke har mulighed for at tage en del af de kollektive midler med, vil det reelt sjældent kunne betale sig at skifte, og det kan derfor være med til at sænke mobiliteten. Konkurrencerådet følger løbende op på rapporten og anbefalingerne.”

Problemet i dag er altså, at man med en rentegaranti formelt godt kan skifte pensionsselskab, men man taber bare en betydelig del af sin opsparing – altså det kollektive bonuspotentiale – hvis man skifter til et andet og måske billigere pensionsselskab.

Ifølge eksperter er der nu opstået den situation, at stort set alle pensionsselskaberne er begyndt at udnytte situationen ved at malke pensionerne med urimeligt høje omkostninger.

”Generelt gælder det jo, at der ikke er nogen konkurrence på gennemsnitsrenteprodukterne. Derfor giver pensionsselskaberne, herunder Danica, højst kunderne det, man har lovet dem i garanteret ydelse. Investeringsomkostninger og udgifter til driftsherretillæg sættes så højt som muligt, så pensionsselskabernes indtjening maksimeres. Jo højere indtjening, der er på gennemsnitsrente, jo bedre kan man konkurrere på markedsrenteprodukterne, der er konkurrenceudsat,” siger partner Gert Nielsen fra BEDSTpension.

Danica bestrider dog den voldsomme udvikling i omkostninger, selv om tallene altså stammer fra pensionsselskabets egne omkostningsredegørelser. Selskabet har ikke svaret på Ugebrevets spørgsmål om, hvorfor man udregner og oplyser tallene i omkostningsredegørelsen – og i øvrigt har gjort det i ti år – hvis de ikke giver et sandt udtryk for omkostningerne.

PFA er ikke overraskende enige med Danica, selv om PFA ikke giver samme oplysninger i deres redegørelse. De sender i stedet nogle omkostningsnøgletal, som er en del mere beskedne på godt 1,5 pct. i ÅOP, til Økonomisk Ugebrev. Men i en af de såkaldte rentegrupper kan man dog også her se omkostningsstigninger på mere end 100 pct. over de seneste syv år, fremgår det af selskabets egne oplysninger til ØU.

I PFA’s anmeldelser til Finanstilsynet fra sidste år syvdoblede man dog nogle af omkostningerne i to af selskabets rentegrupper med de højeste garantier.

Færre oplysninger fra andre selskaber

Andre pensionsselskaber, som Velliv, Topdanmark og AP Pension, oplyser heller ikke omkostningerne per rentegruppe. Så de omkostninger, der fremgår, er bare en sammenblanding af alle rentegrupperne. Og det siger derfor ikke meget om, hvordan omkostningerne reelt udvikler sig for kunderne over årene.

Branchens egen portal Fakta om Pension viser for de traditionelle garantiprodukter, at de øvrige pensionsselskaber heller ikke holder sig tilbage med at øge omkostningerne. Her ligger de alle lige under Danica i omkostningsniveau.

Men der oplyses ikke omkostninger per produkt: Altså oplyses det ikke, hvad kunder med eksempelvis en garanti på 4,5 pct. betaler i omkostninger.

Særligt i de ”rige” rentegrupper bliver der taget godt fat med voldsomme omkostninger, siger Gert Nielsen.

”Der, hvor reserverne er tyndslidte og de kollektive bonusreserver er brugt op, kan man ikke opkræve så høje omkostninger, uden at rentegruppen går i minus, og så må egenkapitalen i selskabet lægge ud. Og det giver jo ikke en merindtjening. I rentegrupper med gode reserver kan selskaberne derimod tage godt fat,” slutter han.

Carsten Vitoft

Mekanikken bag de garanterede pensioner

Den samlede danske pensionsformue er efterhånden et stykke over 4000 mia. kr., og godt halvdelen er stadig placeret i gamle, traditionelle pensioner med en garanti for afkastet. De ældste garantier, som også er de højeste, er helt oppe på 4,5 pct. De laveste er på nul, hvilket betyder, at pensionen ikke kan falde, hvilket også kan have stor værdi. Dels når finansmarkederne falder, eller dels når man allerede er gået på pension og ønsker tryghed og stabilitet.

Det indebærer, at der skal være en fælles pengekasse bag ethvert garanteret produkt. Den skal dække, hvis finansmarkederne falder, som de gør lige nu. Denne fælleskasse kaldes bonuspotentialet, og den udgøres af en del af kundernes pensionsafkast, som endnu ikke er tilskrevet pensionsordningen eller pensionsdepotet. Bonuspotentialet tilhører altså kunderne, og jo højere det er, jo større er mulighederne for at få flere penge tilskrevet sin pensionsordning. Altså ud over selve garantien.

Forlader man sit pensionsselskab, taber man i dag sit bonuspotentiale. Så længe det sker, vil ingen kunder have fordel af at skifte fra et pensionsselskab til et andet, og konkurrencen går i stå. Når kunderne så sidder fast i deres pensionsselskab, vil ingen pensionsselskaber have incitament til at betale mere end lige selve garantien. De kan så hæve kundernes omkostninger, og på den måde ”spise” kundernes bonuspotentiale, så pensionsselskabet tjener flere penge på bekostning af kundens pension.

Alene små stigninger i omkostningerne kan betyde flere år på arbejdsmarkedet. Eksempelvis har ATP vist, at en stigning i omkostningerne fra bare 0,25 pct. til 1 pct. vil betyde en reduktion af den opsparede pensionsformue på cirka 17 pct. En stigning fra 0,25 pct. til 1,75 pct. vil reducere pensionsformuen med hele 31 pct.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her