Størstedelen af pensionssektoren har over de seneste ti år selv opskrevet det bogførte afkast på unoterede aktier så meget, at det er løbet langt foran det almindelige aktiemarked. Eksperter vurderer, at det med stor sikkerhed betyder, at pensionsformuerne er pustet kunstigt i vejret. Pensionsbranchen undervurderer også systematisk risikoen på de unoterede aktier, og det kan føre til omfordeling af pensioner, baseret på forkerte afkasttal til kunderne.

Pensionsbranchens bogførte værdier på unoterede aktier bevæger sig med stor sikkerhed længere og længere væk fra virkeligheden. Danskerne har i dag opsparing i unoterede aktier for næsten 500 mia., og det er denne formue, problemstillingen med de oppustede værdier handler om.

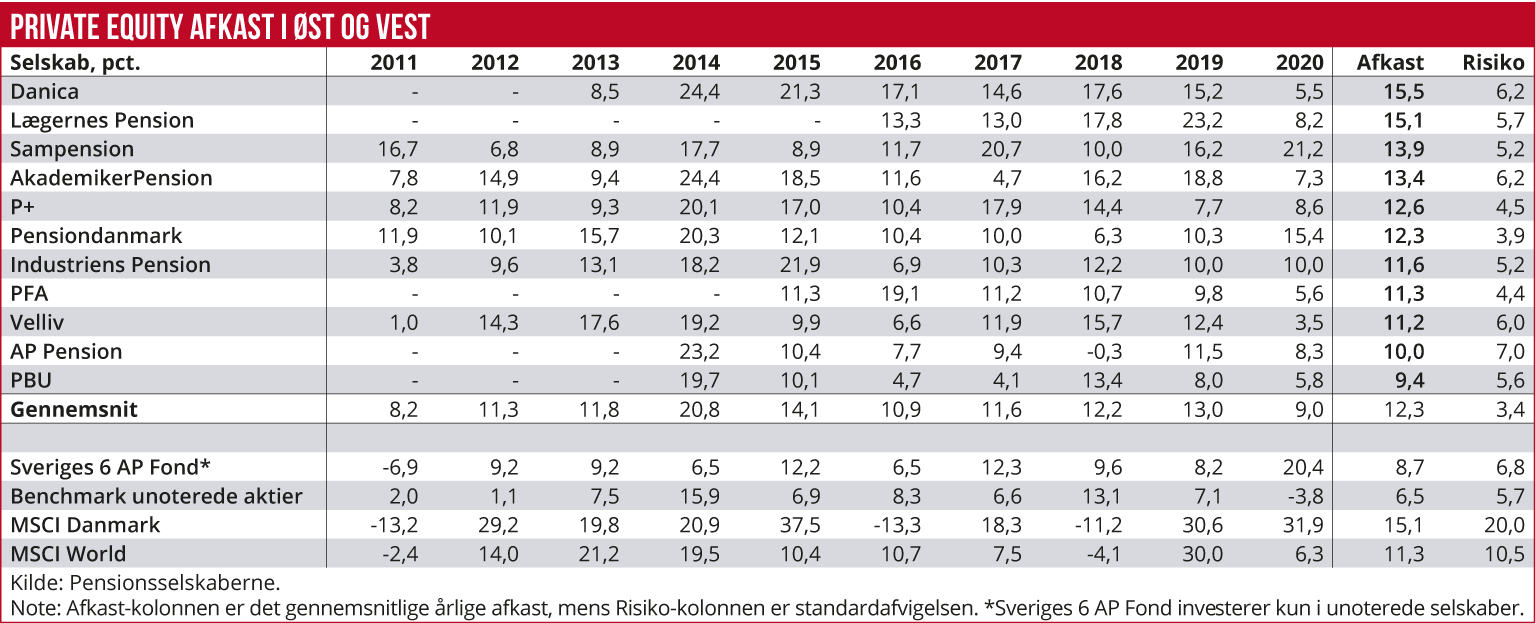

Konklusionen om de oppustede værdier er baseret på en omfattende analyse, Økonomisk Ugebrev har udarbejdet, på baggrund af indsamlede afkasttal på unoterede selskaber (private equity) fra pensionssektoren. Konklusionerne er blevet forelagt eksperter, som er dybt kritiske overfor, hvad de ser.

Abnorme forskelle

”De angivne tal for afkastet af private equity-investeringer viser abnormt store forskelle, fra f.eks. Vellivs 3,5 pct. til Sampensions 21,2 pct. i 2020. Det kan betyde, at aktivklassen private equity er helt meningsløs, fordi den dækker over investeringer, der er så forskellige, at de ikke hører til i samme aktivklasse. Mere sandsynligt er det nok, at de anvendte værdifastsættelsesprincipper, som bygger på forskellige modelantagelser om værdien af investeringerne, er så forskellige, at man ikke kan bruge det årlige afkast som et mål for, hvordan det faktisk er gået med investeringerne indenfor private equity,” siger partner Gert Nilsen fra BEDSTpension.

Tallene viser, at de store pensionsselskaber systematisk over de seneste ti år har været ekstremt gode til at skabe afkast på disse investeringer. Flere store pensionsselskaber har over de seneste ti år outperformet det globale aktiemarked med 3 til 4 procentpoint årligt.

Man kan også regne sig frem til, at selskaberne har opnået de flotte afkast til en fjerdedel af den normale aktierisiko. Så på den måde har de altså nærmest ophævet tyngdekraften, eller omskrevet lovene på de finansielle markeder. Eller også bruger de bare metoder til at måle afkastet, som ikke afspejler virkeligheden, og som derfor medfører, at de bogførte værdier af deres aktiver stiger markant mere, end de gør i virkeligheden.

Bare 3 til 4 pct. årlige forskelle i afkastet fører til voldsomme ændringer – og mulige omfordelinger af danskernes pensioner – fordi det giver misvisende officielle afkasttal, der kan få kunderne til at flyttet fra ét pensionsselskab til et andet.

”På længere sigt ser afkasttallene måske mindre forskellige ud. F.eks. har Velliv i de seneste ti år haft omkring 11 pct. i afkast, mens det for Sampension er 14 pct. De 3 procentpoint forekommer måske at være en mindre forskel, men det er fordi den menneskelige hjerne ikke kan forstå de langsigtede konsekvenser af procentuelle forskelle over en lang periode. Hvis man for ti år siden havde investeret 1 mio. kr. i Vellivs PE-fonde, ville man efter ti år have fået et afkast på godt 1,8 mio. kr., mens den samme investering i Sampension ville have givet godt 2,6 mio. kr., eller en forskel på 800.000 kr.,” siger Gert Nielsen.

Dermed er der først og fremmest en mistanke om, at tallene er forkerte – og ude af trit med virkeligheden, fordi pensionsafkastet på unoterede aktier er langt højre end det globale aktiemarked. Og dernæst kan konsekvensen være, at mange hundrede tusinde pensionskroner bliver omfordelt mellem kunder over et pensionsliv.

Et brancheproblem

Dykker man dybere ned i tallene, ser man, at det er et brancheproblem. Alle selskaberne bogfører i de fleste år løbende lidt mindre i afkast på unoterede aktier end afkastet på de noterede aktier, og de sparer dermed afkast op over årene, som de så kan bruge i enkelte år, hvor det øvrige afkast svigter. Det kaldes afkastudjævning, og det blev ulovligt i det øvrige erhvervsliv for mange år siden.

Omfanget er umiddelbart utroligt: I 2018 faldt det globale aktiemarked, mens Danica og Lægernes Pension alligevel tog positive afkast på næsten 18 pct. på de unoterede aktier, mens de noterede aktier faldt 4 pct. Altså 22 procentpoint i forskel på blot ét år, gældende for investeringer i milliardklassen.

Netop den type afkastforskelle mellem noterede og unoterede aktier fik sidste år Finanstilsynet til at undersøge disse afkast til bunds, og selskaberne måtte indgive tal til tilsynet, da disse afkasttal ikke offentliggøres af selskaberne selv.

”Den manglende gennemsigtighed fører til mistanke om afkastudjævning. Der er kun en udvej for branchen til at undgå dette, og det er at skabe øget transparens. Branchen må blive enig om en fælles dekomponering af aktivklasser på under-aktivklasser, der muliggør bedre sammenligningsgrundlag. Dertil kommer mere oplysning omkring anvendte metoder til værdiansættelserne, som tilsynets rapport indikerer er meget forskellige på tværs af selskaberne,” siger ekstern lektor på CBS Henning Skov Jensen.

Finanstilsynet oplyste i sidste uge, at deres undersøgelse kun omfattede 2020 og ikke afkastet på lang sigt.

Carsten Vitoft

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her