De høje renter i USA gør det dyrere at afdække valutarisikoen, når pensionsselskaber investerer i dollar. Alligevel er valutaafdækning meget udbredt i pensionssektoren. Ifølge eksperter er det dog slet ikke nødvendigt at afdække udsving i dollar. Det er et levn fra traditionelle pensionsprodukter og koster hvert år 3 til 4 pct. af kundernes afkast. Fagredaktør Carsten Vitoft fortæller historien.

Det er mere flokmentalitet og gamle traditioner end maksimering af pensionerne, når pensionsselskaberne bruger penge på at valutaafdække afkast fra andre lande, og særligt i dollar. Alligevel er det ganske udbredt, viser Økonomisk Ugebrevs rundspørge til syv af de største pensionsselskaber, der alle helt eller delvist afdækker deres dollarafkast.

Prisen er stigende i takt med, at renten i USA er steget markant mere end i Europa. Omkostningen er på vej mod det højeste niveau i ti år, hvor tæt på 4 pct. af kundernes amerikanske afkast er blevet slugt afdækningen.

Med den aktuelle beholdning i amerikanske papirer på over 1000 mia. kr. (ifølge Nationalbanken), svarer det til et tab på 4 mia. kr. i denne periode.

Et levn fra gamle dage

”Valutaafdækning skyldes normalt, at man ønsker at mindske udsving i resultaterne. Men generelt er valuta ikke noget attraktivt investeringsobjekt, idet der nok ikke på lang sigt er nogen gevinst. Sektoren hader udsving i afkast, derfor har den altid være glad for aktiver, der udjævner afkastet, såsom ejendomme eller private equity, og altså også valutaafdækning,” siger partner Gert Nielsen fra BEDSTpension.

Han vurderer, det nok skyldes flokmentalitet i branchen, hvor man følger naboens handlinger.

”Valutaafdækning i pensionsbranchen er et underligt levn fra de traditionelle pensioner med en garanti, hvor det gav god mening at afdække, når man havde givet kunden en garanti for afkastet. Mere moderne pensionsprodukter har ikke nogen garanti, og derfor giver det i min optik heller ikke længere mening at betale en ret dyr og årligt tilbagevendende omkostning for valutaafdækning,” siger managing partner Karsten Hannibal fra Optimal Invest.

”Når amerikanske aktier afdækkes delvist, er det en balancegang mellem flere hensyn. På den ene side fylder amerikanske aktier rigtig meget på det globale aktiemarked, hvilket i sig selv taler for en betydelig afdækning, som kan begrænse den samlede investeringsporteføljes dollarrisiko. På den anden side er amerikanske virksomheder ofte globale forretninger, hvor indtjeningen regnskabsteknisk opgøres i USA, selvom den ofte er skabt i forskellige valutaer verden rundt. Dette taler for, at dollareksponeringen ikke afdækkes fuldt ud,” forklarer Investeringsdirektør Claus Stampe fra PensionDanmark.

PFA henviser til risikospredning og oplyser, at man afdækker 25 til 75 pct. af sine amerikanske aktiver, men at omkostninger bestemt spiller en rolle i omfanget. Danica siger, afdækningen sker af strategiske årsager, og at defensive investeringer afdækkes fuldt ud, middel risiko 50 til 75 pct. og høj risiko med 25 til 50 pct.

Gode portefølje-egenskaber

”I Velliv anvender vi taktisk valutaafdækning af dollaren som en aktivklasse. Det sker bl.a. i forhold til at afdække risikoen mod stød i den globale økonomi. Omfanget af brugen af valutaafdækning offentliggør vi ikke. Særligt USD har nogle gode portefølje-egenskaber, hvis f.eks. den globale økonomi får det svært, hvor USD normalt vil blive styrket, mens aktier falder i kurs. Valutaafdækning fungerer herunder også som et værktøj til at nedbringe den samlede risiko i porteføljen,” lyder det fra viceinvesteringsdirektør Thor Schultz Christensen fra Velliv.

På den måde synes der at være stor enighed om, at afdækning er godt, men argumentationen varierer altså mellem selskaberne, om den gavnlige effekt er stabile afkast eller et investeringsobjekt i sig selv.

”Afdækningen sker for at reducere svingningerne i afkastet. I perioden siden udgangen af 2022 har dollar ligget ret stabilt, mens de amerikanske renter har været over DKK-renter, og her har valutarisikoafdækning naturligvis kostet. På meget langt sigt vil vi forvente, at FX-afdækningen er stort set afkastneutral,” siger Henrik Olejasz Larsen, investeringsdirektør i Sampension.

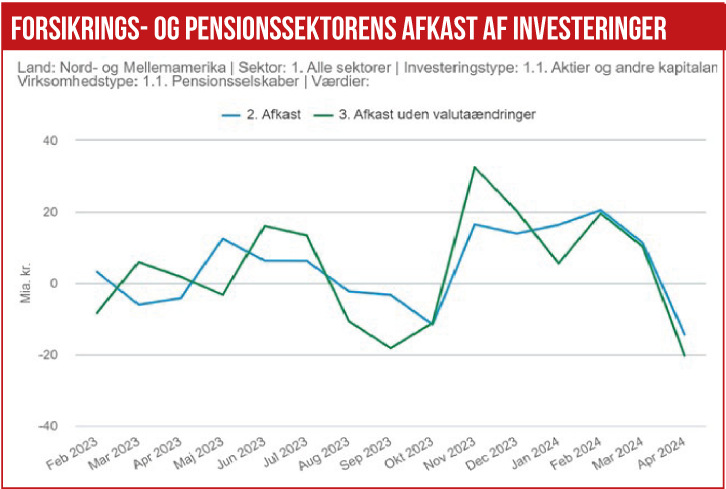

Nationalbankens tal nedenfor viser, at der over de seneste år ikke har været de store afkastforskelle på amerikanske papirer, uanset om man har valutaafdækket eller ej.

Carsten Vitoft

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her